סמארט בטא: תעודות מומנטום - האם המנהלים מצליחים לרכוב על הגל בזמן הנכון?

כפי שראינו בטורים הקודמים, תעודות הסל המכונות "סמארט בטא" אינן עוקבות אחר המדדים המסורתיים, אלא מרכיבות מדדים על פי פקטור מסוים שקובע את אסטרטגיית ההשקעה ומשפיע על בחירת ניירות הערך בתעודה או על החלוקה הפנימית בין ניירות הערך.

הפעם נבדוק את תעודות הסל בהן הפקטור הקובע הוא המומנטום. העיקרון שמנחה את התעודות הללו הוא בחירת מניות או סקטורים מסוימים שנמצאים במומנטום חיובי או השקעה בהם במשקל יתר, והשקעה במשקל חסר או אי השקעה בכלל במניות או סקטורים במומנטום שלילי. את המומנטום בודקים באמצעות השוואה בין מחיר המניה הנוכחי למחירה בזמן מסוים בעבר, בדרך כלל עד 12 חודשים. ישנם גם מקרים בהם משתמשים באינדיקטורים משיטת הניתוח הטכני כדי להחליט על המומנטום.

באופן כללי ניתן לחלק את תעודות המומנטום לשני סוגים, ומומנטום של מניות בודדות. יש גם תעודות מומנטום שבוחרות מניות במומנטום בתוך סקטור מסוים (מניות טכנולוגיה עם מומנטום חיובי לדוגמה), או לפי שווי שוק (מומנטום במניות גדולות\בינוניות\קטנות וכדו').

מה הראציונל שעומד ביסוד האסטרטגיה הזו?

ההנחה היא שאם כבר נוצר מומנטום הוא יימשך בזמן הקרוב ושיש מקום לעליות נוספות. הבעיה עם הגישה הזו היא שנכנסים להשקעה לאחר שכבר היו עליות באותו סקטור או מניה, ואם המומנטום לא זוהה מספיק מוקדם לא יישאר מספיק בשר להמשך העליות. ישנו צורך לזהות את המומנטום בזמן כדי שתהייה לו משמעות ויכולת להציג תשואה עודפת.

- מנורה משיקה מסלול ALL STARS להשקעה בגופי השקעות גדולים בעולם

- סמארט בטא ערך: עוד שיטת השקעה שנפלה קורבן לדומיננטיות של מניות הטכנולוגיה

- המלצת המערכת: כל הכותרות 24/7

גם פה האסטרטגיה פותחה על פי מחקרים שמקראים שמניות במומנטום יניבו תשואה עודפת גם בתקופת הזמן שלאחר היווצרות המומנטום הראשוני.

אבל למה זה קורה (אם אכן זה קורה)? האם לא הגיוני יותר שמניות שעוד לא עלו יעלו יותר? כך מסבירים בבלקרוק את הרעיון שעומד מאחורי השקעת מומנטום: "ניתן להסביר את התופעה מאחורי (השקעות) מומנטום בצורה הטובה ביותר באמצעות תיאוריות התנהגותיות פיננסיות. מומנטום קיים בגלל ההטיות ההתנהגותיות של המשקיעים – הפעולות של המשקיע הבודד נוטות להחריף את הטרנדים בשוק, כשחלק מהמשקיעים מתאימים בהדרגה את ההעדפות שלהם למידע חדש. התשואות העודפות מהשקעות מומנטום יכולות גם להיות תוצאה של חוסר סבילות לסיכון – הסיכון להציג ביצועי חסר בטווח הקצר – שיש כאלה שאינם יכולים לעמוד בו".

האם זה באמת עובד?

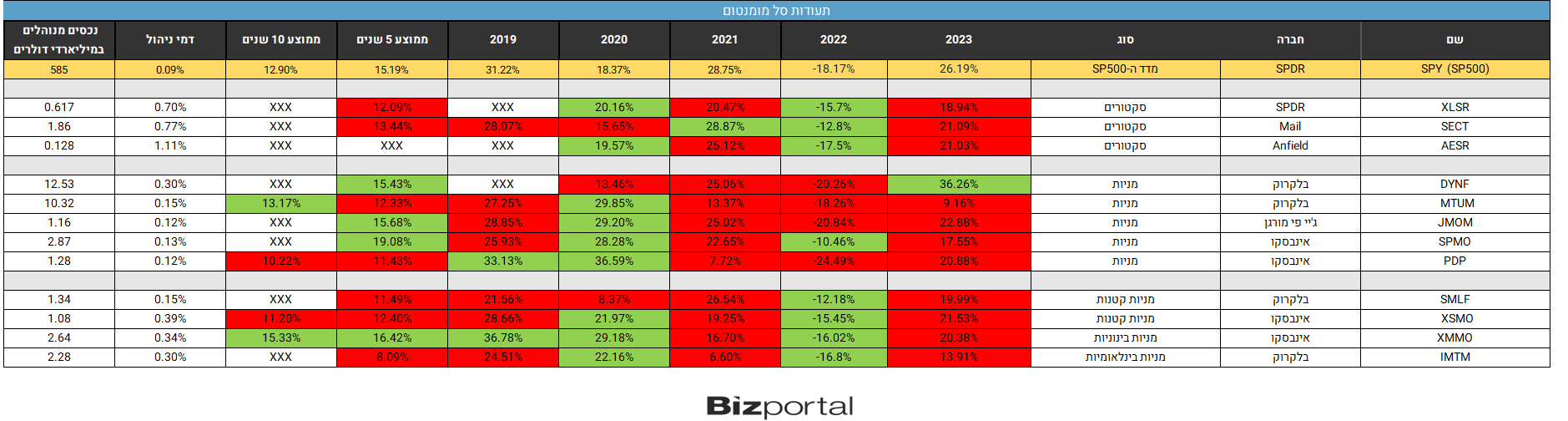

ראינו בטורים קודמים שצירוף המילים "מחקרים מוכיחים" לא תמיד אמין. לא תמיד מה שעבד בעבר יעבוד בהמשך, ולפעמים המחקרים האלה שמים את החץ ואז מציירים סביבו מטרה. האסטרטגיות המתוחכמות והמתקדמות יותר לא תמיד מצליחים להניב תשואה עודפת על פני השיטה ה"טיפשה" והפשוטה של פשוט לעקוב אחר כך השוק. כלומר ה"סמארט" לא תמיד מביא את ה"בתא", אבל לפעמים כן. האם שיטת המומנטום פועלת יותר טוב? בדקנו את ביצועי תעודות הסל העובדים לפי שיטת המומנטום בסגמנטים שונים, והנה התוצאות:

סקטורים במומנטום

כאמור, ישנן תעודות שלא מתמקדות במניות ספציפיות אלא בסקטורים שנמצאים במומנטום חיובי. הקריטריונים כדי לקבוע איזה סקטורים נמצאים במומנטום וכן, איך לעשות את החלוקה הפנימית בין הסקטורים, משתנה מחברה לחברה, ולכן נראה שונות בין התעודות השונות מן הסוג הזה. בטבלה ריכזנו כמה מהבולטות שבהם.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

כך לדוגמה XLSR מחזיקה כעת בעיקר 5 תעודות סל על סקטור הטכנולוגיה (32%), שירותי תקשורת (21%), צריכה בסיסית (21%), פיננסים (20%) ואנרגיה (6%).

המתחרה SECT מחזיקה בתעודת הסל QQQ על הנאסד"ק (19%), תעודת הסל IJK על מניות צמיחה בינוניות (15%), XLC על שירותי תקשורת (15%)) ו-SMH תעודת הסל על חברות השבבים (11%).

קשה לזהות הצלחה גורפת בתעודות הללו, אם בכלל. אף אחת מהן לא פעילה 10 שנים, אבל בחמש השנים האחרונות הן עם ממוצע תשואות שנתי נמוך משל ה-SP500 בכמה אחוזים. ברזולוציה שנתית החלוקה היא בערך חצי מהשנים מעל וחצי מהשנים מתחת מדד הדגל. באופן כללי ההצלחה נראית מקרית ולא עקבית, וקשה לראות בכך אסטרטגיית השקעה מנצחת.

מניות במומנטום

סוג אחר של תעודות מומנטום מנסה לתפוס מניות בודדות במומנטום. לעיתים הניתו מתחיל מהסקטור ויורד לרמת המניה הבודדת, ולעיתים פשוט נבחרות המניות בעלות המומנטום הטוב ביותר ללא קשר לסקטור אליו הן שייכות. על כל פנים גם פה יש שפע של תעודות סל מסוגים שונים שמתחלקים לתתי קטגוריות שונות. בטבלה מובאות כמה מהן.

במבט אל האחזקות של חלק מהחברות הללו מגלים שבעצם הן מאד דומות למדדים הרגילים. השמות הבולטים הם מניות מתוך 7 המופלאות - אנבידיה, אמזון, מטא וכו'. כך לדוגמה האחזקות הגדולות של DYNF של חברת בלקרוק הן אנבידיה (9%), מיקרוסופט (7%), אפל (7%), אמזון (5%), מטא (4%), ואקסון מובייל (4%).

Mtum של חברת בלקרוק אף היא עם עם אחזקות מעט מגוונות יותר. עדיין אנבידיה (5%) מובילה, ולאחריה ג'י פי מורגן (5%), ברודקום (5%) וול מארט (5%) ואלי לילי (4%)

גם בתעודת הסל SPMO של אינבסקו הסיפור חוזר על עצמו – אנבידיה (10%), אמזון (9%), מטא (6.6%), ברקשייר (6%) ואלי לילי (6%).

שנת 2020 בולטת כשנה חיובית לרוב התעודות מן הסוג הזה, מה שמשפיע לטובה על הממוצע החמש שנתי, בו רוב התעודות עוקפות את מדד ה-SP500, בשני מקרים בכמה שברירי אחוזים, ובמקרה אחת בצורה משמעותית. התעודה היחידה שפועלת 10 שנים עקפה במקצת את המדד.

מבין תעודות הסל הנוספות שבטבלה בולטת לטובה התעודה XMMO של אינבסקו שעוקבת אחר המניות הבינוניות שבמומנטום, שהצליחה לעקוף את מדד ה-SP500 גם בממוצע החמש שנתי וגם בממוצע ה-10 שנתי, וזאת למרות שהמניות הבינוניות היו עם ביצועים פחות טובים מהמניות הגדולות וממדד ה-SP500. יחד עם זאת ביצועים יוצאי דופן בשנת 2019 (פי שניים מהמדד) השפיעו לטובה על הממוצע הכולל.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.