בואינג בצרות - מתכוונת למכור את עסקי החלל שלה ולהיפגש עם מזומנים

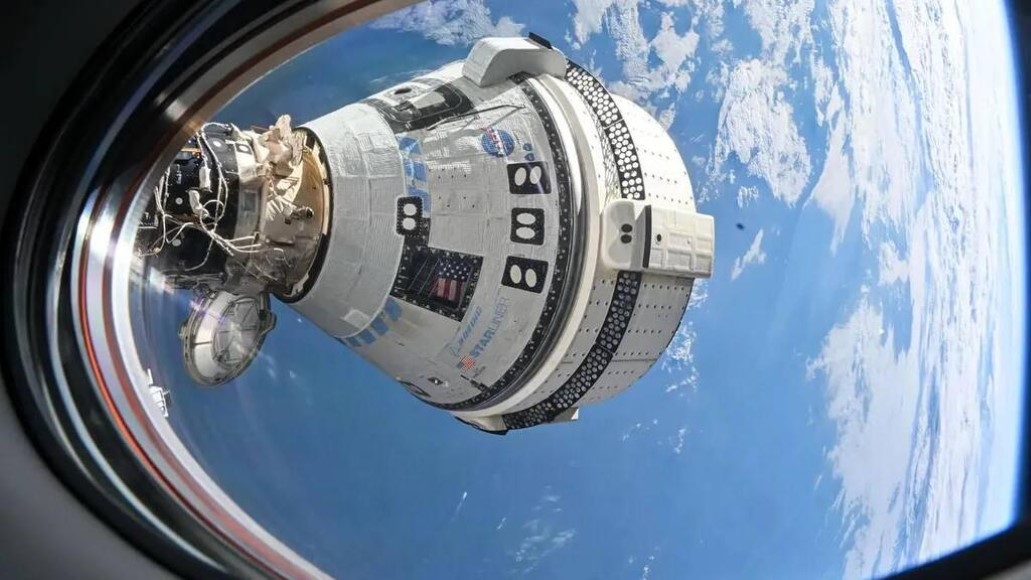

בואינג, יצרנית המטוסים האמריקאית הוותיקה, מתמודדת בתקופה האחרונה עם אחד מהמשברים הפיננסיים הקשים בתולדותיה. לאחר רצף של תקלות טכניות, הפסדים כספיים ושביתות עובדים מתמשכות, החברה מחפשת פתרון שישיב אותה למסלול יציב. במסגרת ניסיונות השיקום, בוחן המנכ"ל החדש, קלי אורטברג, את האפשרות למכור את חטיבת החלל של החברה, הכוללת את חללית סטארליינר. הצעד אמור לעזור לבואינג לצמצם הפסדים, לשפר את תזרים המזומנים ולהתמקד בתחומי הליבה שלה, אך לא ברור אם זה יספיק כדי לעצור את הנפילה.

סטאליינר - בואינג נערכת למכירה

סטארליינר – חללית שהפכה למעמסה

בואינג נכנסה לתחום החלל מתוך שאיפה להפוך לשחקן מרכזי בשוק זה, אך חללית סטארליינר, שמיועדת לשאת אסטרונאוטים לתחנת החלל הבינלאומית במסגרת חוזה עם נאס"א, הפכה למקור כבד של בעיות והפסדים. לאחר סדרת תקלות בטיסת הבכורה שלה, הוחלט להשביתה בעוד היא עוגנת בתחנה ולא לבצע את המשימות שנועדו לה. הכישלונות הטכניים והתחזוקתיים הללו לא רק שפגעו בשאיפות של בואינג בתחום החלל, אלא גם גררו עלויות נוספות וגרמו להנהלה לשקול מכירה של החטיבה כולה, מתוך תקווה להקל על ההוצאות הכלכליות הכבדות.

קלי אורטברג, מנכ"ל בואינג; קרדיט: טוויטר

עד כה, החברה השקיעה בפרויקט מעל 1.6 מיליארד דולר, וממשיכה להפסיד עקב עיכובים ועלויות נוספות שמצטברות עם הזמן. עלות הפיתוח הראשונית של סטארליינר נקבעה בחוזה עם נאס"א על כ-4.2 מיליארד דולר, אך עיכובים ובעיות טכניות הגדילו את העלויות והובילו את בואינג להעריך מחדש את כדאיות המשך הפרויקט. עם זאת, הסכומים שהושקעו יכולים לתת אינדיקציה לסכום שאמורה-צפויה באוינג לקבל בתמורה לפרויקט החלל שלה. מעבר לכך, הפעילות מול נאס"א מעידה כי נאס"א היא הגוף העיקרי שירצה ויכול לקנות את הפעילות.

- נחיתת חירום באיירבוס היתה הסימן לתקלה מערכתית - הסכנה עדיין באוויר

- בואינג מזנקת ב-10%: מצפה לעלייה במסירות מטוסים ב-2026 ולתזרים חיובי של מיליארדים

- המלצת המערכת: כל הכותרות 24/7

נאס"א, שהייתה שותפה לפרויקט זה, היא בהחלטרוכשת פוטנציאלית, אך אין מידע רשמי אם היא תתקדם למהלך כזה או אם יש מתחרים נוספים.

משבר תפעולי ואיבוד אמון

במקביל לתקלות בתחום החלל, בואינג מתמודדת עם בעיות רבות בקווי הייצור של מטוסיה, ובמיוחד דגמי 737 מקס. בינואר האחרון נפער חור בגוף אחד המטוסים במהלך טיסה – תקלה שגרמה להאטה בתהליך הייצור ולחוסר שביעות רצון מצד הלקוחות והרגולטורים. הדגם, הנחשב לנמכר ביותר של החברה, נמצא תחת ביקורת מתמדת ודרש תיקונים מסיביים, פוגע במוניטין של בואינג בשוק התעופה המסחרית. הכשלים הללו מערערים את אמון השוק, ומקשים על בואינג לייצב את הכנסותיה ולעמוד ביעדי הייצור.שביתות עובדים ועימותים עם איגודים

משבר נוסף שפוקד את החברה הוא השביתה הנרחבת של מאות עובדים בצפון מערב ארה"ב, שדורשים תנאי שכר טובים יותר, החזרת תוכניות הפנסיה המשופרות ושיפור בתנאי העבודה. השביתה, שהחלה בספטמבר, גרמה להפסדים חודשיים של למעלה ממיליארד דולר. ניסיונות החברה להגיע להסכמות נדחו פעמיים על ידי איגודי העובדים, והעימותים ביניהם ממשיכים להשפיע על ייצור המטוסים של בואינג וליצור מתח נוסף על הנהלת החברה, שנמצאת תחת לחצים מכל כיוון אפשרי.

חשש מהפחתה לדרגת "זבל"

דירוג האשראי של בואינג עלול לרדת לדרגת "זבל", מהלך שיהפוך את עלויות המימון לגבוהות במיוחד. בניסיון למנוע את התרחיש הזה, החברה הגישה בקשה להנפקת מדף כדי לגייס עד 25 מיליארד דולר באמצעות אג"ח ומניות. מהלך זה נועד לשפר את תזרים המזומנים ולהגביר את נזילות החברה, אך לא ברור אם זה יהיה מספיק בכדי למנוע את הירידה בדירוג.מה הלאה? מכירת חטיבת החלל כצעד ראשוןבואינג מקווה כי מכירת חטיבת החלל תעזור לצמצם את התחייבויותיה הכלכליות ולהפחית את הלחץ במאזן הכספי, אך ברור כי מדובר רק בחלק מהפתרון. החברה נדרשת לבצע שינויים יסודיים נוספים כדי לייצב את פעילותה ולהחזיר את אמון הלקוחות והמשקיעים. השאלה היא האם צעדים אלו, כולל מכירת עסקי החלל וגיוסי הון נוספים, יספיקו כדי להחזיר את בואינג למסלול חיובי, או שמא החברה תיאלץ לבצע רפורמות נוספות כדי לשרוד את המשבר העמוק.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.