קרנות השתלמות בספטמבר - ילין לפידות ואלטשולר מובילות

ילין לפידות מובילה בספטמבר בשני המסלולים - כללי ומנייתי; אלטשולר שחם במקום השני בספטמבר ומובילה בשני המסלולים מתחילת השנה

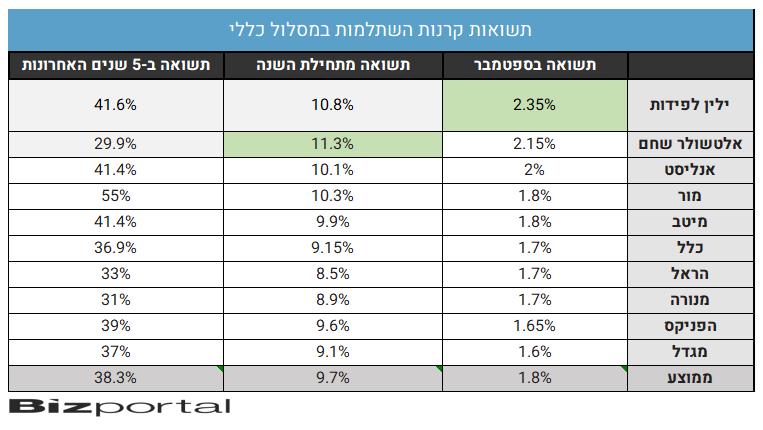

התשואות של קרנות ההשתלמות במסלול כללי מתחילת השנה הן מעל 10% בממוצע. זו תשואה של שנתיים בפרק זמן של 9 חודשים. זה נובע מהעליות בוול סטריט לצד העליות בבורסה המקומית שבחודשים האחרונים מגביהה לשיאים חדשים. מתחילת השנה בולטת אלטשולר שחם עם תשואה של 11.3%, ילין לפידות שנייה עם 10.8%.

בספטמבר התשואה הממוצעת של המסלול הכללי שמורכב מכ-40%-45% מניות והיתר אגרות חוב היתה כ-1.8%, ילין מובילה, אלטשולר שנייה.

האם יהיה מס על קרנות ההשתלמות?קרנות ההשתלמות על הכוונת של האוצר. המוצר שאין בו "טיפת מס" לא בהפקדה, לא בחיסכון ולא במימוש, בשל פטורים היסטוריים ממס, עשוי להיות ממוסה באופן חלקי בשנה הבאה. מדובר רק על קרנות נזילות מהשנה השביעית, אבל הסיכוי לכך נראה בינוני (ההסתדרות מתנגדת בתוקף) וגם אם יהיה מס על הרווח בשנה השביעית ואילך (בשיעור של 25%), אין תחליפים למעט קופות הגמל להשקעה. המוצר ימשיך להיות מוצר אטרקטיבי.

וול סטריט ות"א עם עוד חודש ירוק

חודש ספטמבר בתל אביב היה ירוק כאשר ת"א 90 סיים אותו בעלייה של 2.3%. גם וול סטריט סיימה את החודש בירוק בצורה לא אופיינית - היסטורית ספטמבר הוא חודש חלש לשוקי המניות בארה"ב. ממוצע הירידה בחודש ספטמבר עומד על 1.1%, מה שהופך אותו לחודש החלש ביותר בשנה עבור ה-S&P 500. המדד רשם ירידות בספטמבר בכ-55% מהמקרים מאז 1928 אך השנה הוא עלה ב-2.1%, והוא צפוי, להערכת המומחים, לעלות גם בהמשך - על פי נתוני בנק אוף אמריקה, כאשר המדד עולה בספטמבר, הוא נוטה להמשיך ולעלות ברבעון הרביעי ב-79% מהמקרים, עם עלייה ממוצעת של 5.1%.- אלטשולר שחם מתרחבת “בונים תמהיל חדש - יותר רגליים שמייצרות יציבות”

- אלטשולר: ירידה במספר העמיתים, אך עלייה בהכנסות ובנכסים המנוהלים ויציבות ברווח הנקי

- המלצת המערכת: כל הכותרות 24/7

המסלול הכללי הוא המסלול המועדף על החוסכים כשמעל 70% מההיקף הכספי של קרנות ההשתלמות נמצא בו.

התשואה במסלול המנייתי - אלטשולר מובילה עם 19.5% מתחילת השנה

התשואות במסלול המנייתי עולות כצפוי על המסלול הכללי, כשילין לפידות השיגה בספטמבר תשואה של כ-3.9%, אלטשולר כ-3.5%. מתחילת השנה מובילה אלטשולר עם תשואה של 19.5%.

המסלול המנייתי מתאים יותר כאשר חוסכים לטווח בינוני-ארוך כי אז גם אם תהיה ירידה, יהיה מספיק זמן לתקן. למרות שהקרנות הן חיסכון לטווח בינוני-ארוך, רוב הכספים מושקעים כאמור במסלול כללי ולא מנייתי. חשיבה מראש היתה יכולה לייצר רווחים גבוהים יותר לחוסכים.

- 4.תשואה בחמש שנים הכי נמוכה לאלטשולר. (ל"ת)בני 23/10/2024 12:50הגב לתגובה זו

- 3.טווח ארוך 15/10/2024 17:31הגב לתגובה זוהעיקר הספידו אותם כבר, יופי של קאמבק

- 2.sam 15/10/2024 16:14הגב לתגובה זוהממשלה הזאת מבריחה משקיעים לחו"ל...הרס

- ישראלי משלם מס גם על רווחים בחו"ל (ל"ת)דוד 17/10/2024 11:54הגב לתגובה זו

- 1.סנופי אלייק 15/10/2024 14:06הגב לתגובה זואני בפסיבי צמוד מדד - מתחילת השנה 22 אחוז

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.