הריבית בארה"ב יורדת: מה יהיה גורל הר המזומנים שהצטבר בקרנות הכספיות האמריקאיות?

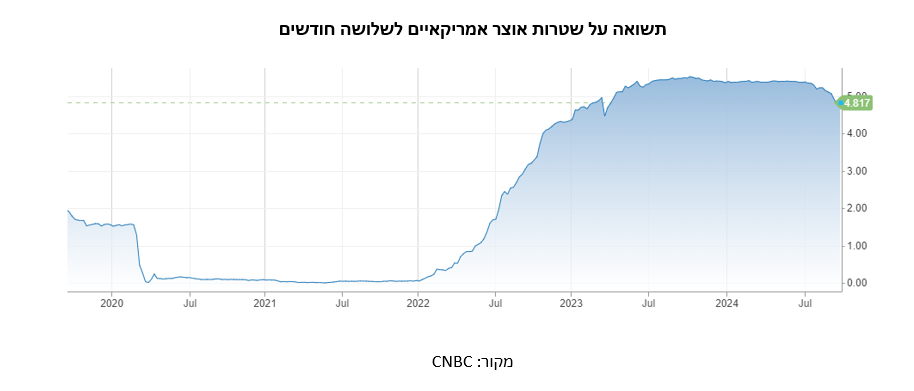

לפני כשבועיים ובפעם הראשונה מזה ארבע שנים, ביצע הפדרל ריזרב, הבנק המרכזי האמריקאי, הפחתה של הריבית. לאור רמות הריבית הגבוהות ששררו בשנתיים האחרונות, נסקו הנכסים המופקדים בקרנות כספיות אמריקאיות והגיעו לאחרונה, לפי נתוני הבנק המרכזי, לשיא של 6.5 טריליון דולר. הקרנות הציעו למפקידים בהן ריביות גבוהות אשר נסמכו על התשואות אותן ניתן היה למצוא בשוקי הכספים לטווח קצר. לשם דוגמא, בשנים אלו הניבו שטרי אוצר אמריקאיים לתקופה של שלושה חודשים (מעין מק"מ לטווח קצר) תשואות שנתיות שבין 5% ל-5.5%.

לאן יזרום הכסף מהקרנות הכספיות האמריקאיות?

שאלה מעניינת שעולה בהמשך להפחתת הריבית היא מה יקרה לאור התחלת הורדת הריבית בארה"ב, תהליך אשר יוביל לנפילת התשואות מהן יהנו המפקידים בקרנות הכספיות, מה יהיה גורל הכספים הללו?בגורל הכספים בקרנות הכספיות?- תיק ההשקעות שלכם צריך להיות גם בסחורות? התשובה של גולדמן סאקס

- למה לשים כסף בפיקדון? הנה אלטרנטיבה מעניינת

- המלצת המערכת: כל הכותרות 24/7

כיוון שרבים מהחוסכים בקרנות כספיות הנם בעלי תאבון נמוך לסיכון, הרי שמטבע הדברים חלקם יישארו בקרנות כספיות גם כאשר אלו תצענה תשואות נמוכות יותר למשקיעים. טענה זו נתמכת בעובדה כי תהליך גידול הנכסים המנוהלים בקרנות כספיות הנו תהליך מתמשך, רב-שנים, שהחל עוד הרבה לפני העלאת הריבית בשנתיים האחרונות. גם בשנים שבין 2010 ל-2018, כאשר הריבית בארה"ב הייתה אפסית, כבר עמדו נכסי הקרנות הכספיות על כ-3 טריליון דולר (לאחר קפיצה שנרשמה בשנים 2006-2008, בזמן התפתחות המשבר הפיננסי הגדול). כלומר, שינויים בריבית מסבירים רק חלק מהצטברות הכספים בקרנות הכספיות, לא את כולה.

האם הכספים יזרמו לשוק המניות

האם ייתכן שחלק מהכספים יועברו לשוק המניות אשר הניב תשואות גבוהות למשקיעים בשנתיים האחרונות? ייתכן. יש שיטענו כי לאור הורדת הריבית, עיתוי ההשקעה בשוק המניות הוא טוב – כיוון שריבית נמוכה יותר תתמרץ את הכלכלה והשווקים. ברוח זו, בהתייחסו לכספים המופקדים בקרנות הכספיות ובפיקדונות קצרי-מועד, צוטט רוב קפיטו, נשיא בלקרוק, אומר בימים האחרונים כי "כשמדברים על מכפילים גבוהים, עוד לא ראיתם כלום. כי כשמזיזים 1-2 טריליון לתוך שוק המניות – זה יריץ אותו למעלה".

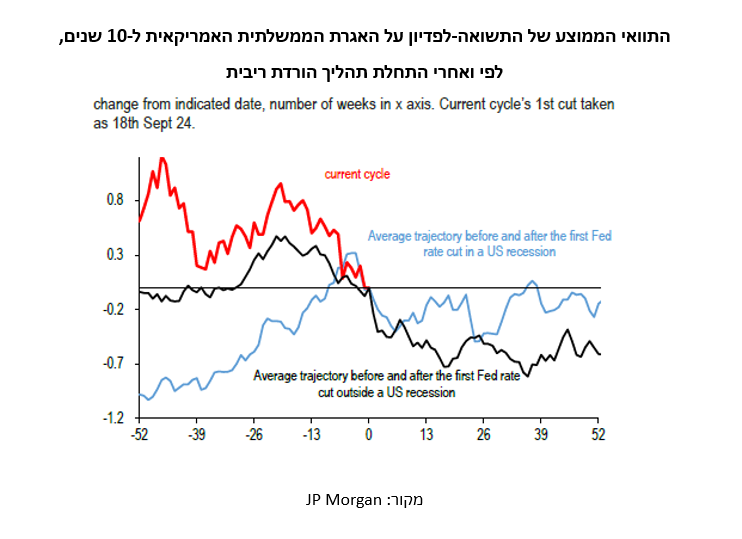

אך התממשות תסריט כזה תלויה במידה רבה בכיוון בו תלך הצמיחה בתקופה הקרובה. הניסיון מורה כי שוק המניות נוטה לעלות לאחר הורדות ריבית רק אם הכלכלה נותרת יציבה ואינה גולשת למיתון בעקבות הצמצום המוניטרי שחוותה קודם ההורדות. במקרה בו מתרחשת גלישה למיתון, גם הורדות הריבית אינן עוזרות – ושוק המניות נוטה לירידות שערים. לאור הפרופיל הסולידי באופן יחסי של רבים מהמפקידים בקרנות הכספיות, יש סיכוי שרבים מהם יחכו לראות לאן הרוח נושבת לפני שיקפצו למים הסוערים של שוק המניות.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

צפי לביקושים באגרות החוב

לעומת זאת, מעבר להשקעה באגרות-חוב (או בקרנות אג"ח) נראית הדרגתית וטבעית יותר. ראשית, מעבר כזה אינו מערב קפיצה גדולה מדי בפרופיל הסיכון של ההשקעה. שנית, התשואות-לפדיון על אגרות-חוב הנן אטרקטיביות באופן יחסי. אגרות קונצרניות בעלות דירוג אשראי גבוה, לדוגמא, נסחרות בתשואות-לפדיון של כ-4.5% בשנה. בהינתן שהאינפלציה בארה"ב התמתנה חזרה לקצב שנתי של 2.5%, הרי שמדובר בתשואה ריאלית של 2% בשנה. יש גם אופציות צמודות-אינפלציה – לדוגמא, אג"ח צמודת - מדד של ממשלת ארה"ב לחמש שנים עדיין נסחרת בתשואה ריאלית של 1.5%. לאור התחלת תהליך הורדת הריבית, ישנם משקיעים שיפנו לשוק האג"ח כדי "לנעול" תשואות ריאליות חיוביות למספר שנים קדימה.

לבסוף, הניסיון ההיסטורי מורה כי מחירי האג"ח נותרים יציבים או עולים במעט בעת תהליך הורדת הריבית. בגרף המצורף, ניתן לראות כי לאחר התחלת תהליך הורדות ריבית בארה"ב, התשואה-לפדיון (הנמצאת ביחס הפוך למחיר האגרת) נותרה יציבה או שירדה -- כלומר, שמחירה נותר יציב או שעלה, בין אם התממש תסריט של מיתון או של 'נחיתה רכה'. אם מדובר באג"ח קונצרני בדירוג גבוה, הרי שבתסריט של מיתון, סביר להניח כי נראה התרחבות מסוימת של מרווח האשראי, אך זה אינו צפוי להיות גדול מדי ובהחלט ייתכן כי יתקזז עם השפעת הירידה החדה יותר בתשואה-לפדיון על אגרת הבנצ'מרק הממשלתית.

לסיכום, עיניים רבות מופנות כיום אל עבר הכספים הרבים שהצטברו בשנים האחרונות בקרנות הכספיות האמריקאיות. לאן יזרמו כאשר התשואות שהן מציעות למפקידים תרד? למעבר של טריליוני דולרים יש, כמובן, פוטנציאל להשפיע על מחירי הנכסים הפיננסים השונים. מה שכן, יש לקחת בחשבון, כאמור, כי גם בריביות נמוכות יותר, סביר להניח כי כספים רבים יוותרו בקרנות, מה שיצמצם את ההשפעה הפוטנציאלית המלאה. כמו כן, לאור חוסר-הוודאות הנוכחי לגבי תוואי הצמיחה בארה"ב, ייתכן ומעבר הכספים אל שוק המניות יהיה מוגבל יותר, לפחות לעת עתה. יש סיכוי לא רע כי בטווח הקצר והבינוני הנהנה העיקרי מזרימת כספים, ככל שתהיה, יהיה שוק האג"ח. נחכה ונראה.

הכותב הוא אסטרטג השקעות, דירקטור וחבר ועדות השקעה. הוא מכהן גם כיו"ר קלאריטי קפיטל ניהול עושר מקבוצת סיגמא-קלאריטי.

- 3.ארבי טראז׳ 06/10/2024 10:04הגב לתגובה זוכל מי שמוטה שווקים זרים וחי כאן בישראל יבין בקרוב שהנכון בימים אלו הוא להחזיר את הכסף הביתה בשעה שפקדון בנקאי סטנדרטי נותן ריבית גבוהה יותר מקרן חוב נדל״ן המשקיעה בארה״ב (בהתעלם מסיכוני ההשקעה בקרן) אין יותר נכון מלהחזיר את הכסף הביתה.

- 2.כיסה את כל האפשריות .לא אמר כלום. (ל"ת)ספייד 06/10/2024 09:16הגב לתגובה זו

- 1.למזלנו, אצלנו אין "בעיה" כזו, הרבית אצלנו לא יורדת... (ל"ת)לירי 06/10/2024 08:34הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.