מה עשתה קרן ההשתלמות שלכם בדצמבר ומה התשואה הממוצעת שלה בשנים האחרונות?

למרות המלחמה, התשואה שהשגתם בקופות הגמל וקרנות ההשתלמות בחודשים האחורנים היא מצויינת - חודש דצמבר היה חודש מצויין בשווקים בהמשך לנובמבר מצויין.

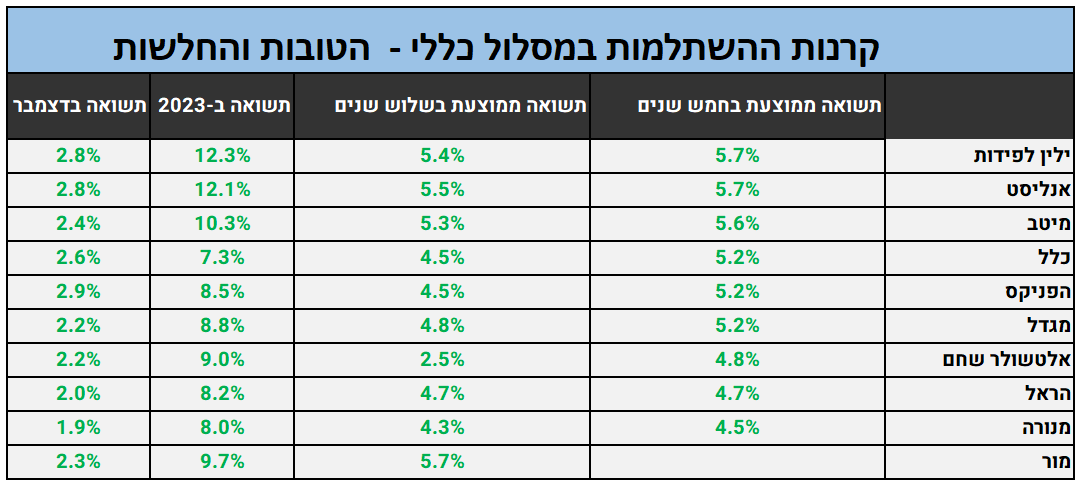

קרנות ההשתלמות במסלול הכללי הפופולארי שמשלב אגרות חוב ומניות (משקל המניות כ-20%-25%) סיפק תשואה של בין 2% ל-2.8% כאשר ילין לפידות, אנליסט ומיטב בראש. הגופים האלו גם בראש בכל שנת 2023 וגם כשמנתחים את התשואות לטווח של 3 ו-5 שנים מקבלים שהתשואות שלהם בצמרת.

הפתעה לטובה היא אלטשולר שחם, שאחרי שנת 2022 קשה במיוחד, היא חוזרת לתשואות סבירות , כשגם במבחן של 5 שנים היא כבר לא בתחתית.

(התשואות של בית ההשקעות מור לשלוש שנים לכאורה שמות אותה בראש הטבלה. מערכת ביזפורטל סבורה שנתוני מור בתקופה הראשונה לחייה מוטים כלפי מעלה, נובעים מטריקים-שטיקים ואינם מייצגים את ההמשך כפי שניתן לראות בשנה האחרונה - גילוי נאות - מור תבעה את ביזפורטל בתביעת דיבה ולשון הרע על עניין התשואות - תביעה שתתברר בבית המשפט)

תשואות מרשימות בחודשים האחרונים - אבל תשואה חלשה בחמש שנים

חיטטנו קצת בנתוני הקרנות השתלמות ומצאנו שהממוצע הרב שנתי הוא קצת מעל 5%. השוונו את הביצועים האלו למדדי השוק בפיזור המקובל בין אג"ח למניות ובין שוק מקומי לעולם. קיבלנו שגם קרנות ההשתלמות המרוויחות ביותר נופלות מהתשואה של המדדים.- קרנות החוב הטובות והחלשות - ומה התשואה שתקבלו בקרנות כאלו?

- "מה התשואה על דירה להשקעה?"

- המלצת המערכת: כל הכותרות 24/7

איך זה יכול להיות? הסיבה העיקרית היא דמי ניהול של 0.6% עד 0.7%. דמי הניהול האלו מהווים כ-12%-15% מהרווח של העמיתים ובעצם מקלקלים את התשואה. הייתם מרוויחים יותר אם הייתם נצמדים למדדים המובילים (בפיזור).

ועדיין - קרנות ההשתלמות הן האפיק הכי טוב שקיים בשוק לא בזכות התשואות, אלא בזכות הטבות המס. זו כנראה גם הסיבה שמנהלי ההשקעות בקרנות ההשתלמות מתרכזים בלא להיות גרוע בתשואות במקום להיות הכי טוב בתשואות כשבסופו של דבר כולם מספקים תשואה די קרובה - השונות בין מנהלי קרנות ההשתלמות לאורך זמן היא נמוכה מאוד.

- 5.רמי 17/01/2024 08:31הגב לתגובה זוומה עשה מדד הסנופי ב שנה האחרונה ? ב 3 שנים ? ב5 שנים ? ב 20 שנה ? הציבור משלם 0.8% לשנה בלי תמורה מספקת

- יורי 20/01/2024 20:58הגב לתגובה זומה s

- 4.ילין מס 1 (ל"ת)תומר 16/01/2024 11:58הגב לתגובה זו

- 3.משה 16/01/2024 09:20הגב לתגובה זועכשיו זה הזמן להוריד את הטבות האליטה בקרנות ההשתלמות. ההסתדרות החזירית לא יכלה להשבית את המשק בזמן מלחמה. אבל יותר קל לקחת מהעניים תוספות מים דלק וחשמל.

- 2.חמי 16/01/2024 08:43הגב לתגובה זוככה שומרים את הלקוחות, כל שאר הרווח הם לוקחים לכיסם.

- 1.לא צריך להתחזר,העיקר בצד החיובי של המטבע. (ל"ת)יוסף 16/01/2024 08:27הגב לתגובה זו

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.