מהו האפסייד הפוטנציאלי של טסלה? וכמה מהווים עסקי הרכב משווי החברה?

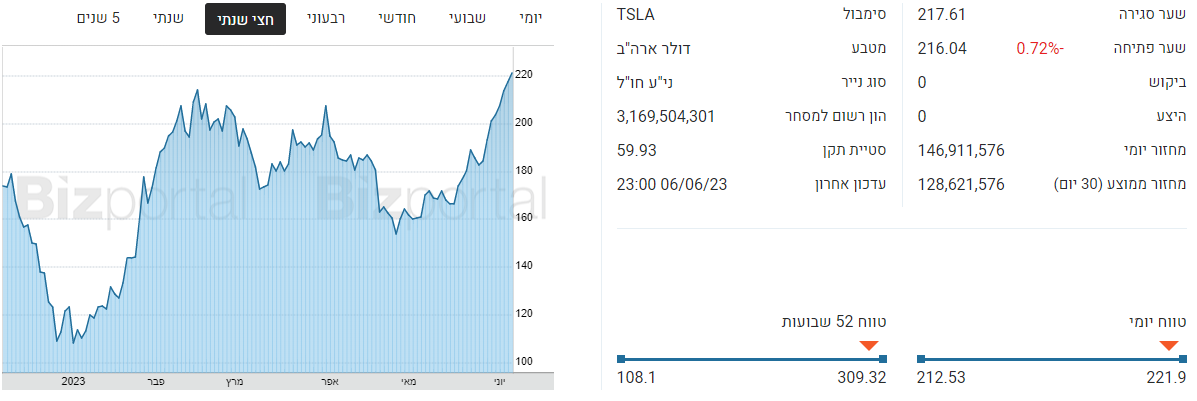

מניית טסלה TESLA INC אינה זולה כאשר בוחנים את הפוטנציאל לעסקי הרכב שלה בלבד, מה שלא אמור להפתיע אף אחד - זו המסקנה של אנליסט פייפר סנדלר אלכסנדר פוטר. ובכל זאת, הוא צופה שוק שורי עבור טסלה, ומדרג את מניית החברה כ'קניה' עם מחיר יעד של 280 דולר - אפסייד פוטנציאלי של יותר מ-25% יותר ממחיר השוק הנוכחי שעומד על 221.3 דולר.

לא קשה להבין את החשיבה של פוטר. לטסלה שווי שוק של כ-700 מיליארד דולר, זה יותר מפי שלושה משווי השוק של טויוטה TOYOTA MOTOR CORP , יצרנית הרכב השנייה בגודלה בעולם, ואחת הגדולות והרווחיות ביותר באופן עקבי. אגרות החוב האמריקאיות של טויוטה נסחרות בכפי תשעה מהרווחים המשוערים ב-2024, בעוד אלו של טסלה נסחרות בכפי 45. טסלה כמובן גדלה הרבה יותר מהר. ב-2023 כולה צפויות מכירות החברה להסתכם בכ-1.8 מיליון ב-2023 - עלייה של כ-40%. המכירות של טויוטה נעות על כ-10 מיליון יחידות בשנה. גם אם טסלה תמכור 10 מיליון יחידות בשנה, היא עדיין תהיה מוערכת בכ-68 אלף דולר לרכב, לעומת כ-485 אלף דולר לרכב ב-12 החודשים האחרונים. טויוטה להבדיל מוערכת בכ-24,000 דולר לכל רכב שנמכר.

טסלה נראית כמו חברת רכב צומחת - ויקרה - אבל זה יותר מזה. "לדעתנו, מקורות הכנסה חדשים הם יהיו הגורם המשמעותי ביותר על המניות, ומכאן מחיר היעד שלנו של 280 דולר", כתב פוטר בדו"ח שלו. טסלה מוכרת גם פאנלים סולאריים, מוצרי סוללות אחסון עבור צרכנים למגורים ומוצרים אחסון נוספים. החברה גם מוכרת תוכנת סיוע לנהג במחיר של עד 15,000 דולר לרכב, מוצר שהמכירה שלו נחשבת לייחודית בעסקי רכבי הנוסעים. לטסלה יש גם את רובוט Optimus לצילום הירח הנתמך בבינה המלאכותית, שהמנכ"ל אילון מאסק אמר שיום אחד יכול להיות הרכיב היקר ביותר בטסלה. "אז התחזית שלי היא שרוב הערך לטווח הארוך של טסלה יהיה Optimus", אמר מאסק באסיפת בעלי המניות השנתית של החברה במאי. "ואני מאוד בטוח בתחזית הזו".

פוטר גם רואה הזדמנות בדברים כמו משאבות חום לבתים - מערכות HVAC של רכבי טסלה משתמשות במשאבות חום, והן יעילות יותר מטכנולוגיות חימום וקירור קונבנציונליות. האנליסט מעריך את עסקי הרכב של טסלה ב-135 דולר למניה, כ-430 מיליארד דולר משווי השוק שלה - כמעט פי שניים משווי השוק של ההון העצמי של טויוטה. פוטר מעריך את שאר הפעילות של טסלה ב-145 דולר למניה, או כ-460 מיליארד דולר משווי השוק שלה, כולל תוכנה ואחסון אנרגיה. אלו כמובן לפי מחיר היעד שלו למניית החברה.

- אילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- המלצת המערכת: כל הכותרות 24/7

מחיר היעד של פוטר של 280 דולר הוא בין ההערכות הגבוהות יותר בוול סטריט. מחיר היעד הגבוה ביותר הוא כרגע 300 דולר של האנליסט של ניו סטריט ריסרץ' פייר פראגו, אך מחיר היעד הממוצע הוא כ-192 דולר - מה שמרמז על דאונסייד של 13%. בסך הכל, כ-50% מהאנליסטים הסוקרים את מניית טסלה מדרגים אותה כ'קנייה', כאשר יחס דירוג הקנייה הממוצע למניה ב-S&P 500 הוא כ-53%.

- 3.בועה , התחרות ברכבים החשמליים מתגברת (ל"ת)סוחר 08/06/2023 07:35הגב לתגובה זו

- 2.אמיר 07/06/2023 16:16הגב לתגובה זואופטימוס לא קשור לצילום ולא לירח. זה רובוט דמוי אדם.

- 1.טסלה מובילה בכל פרמטר אפשרי, המתחרות יעלמו (ל"ת)טסלה לירחחחח 07/06/2023 11:13הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

השקעה בחו"ל: חמישה יעדים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.