האם השוק האמריקאי לוקח הפסקה לפני עליות נוספות?

אין ספק שהסרט צוקרברג נגד מאסק מעניין. מנער קצת את עולם הרשתות החברתיות והתנהלותנו המילולית בהן.

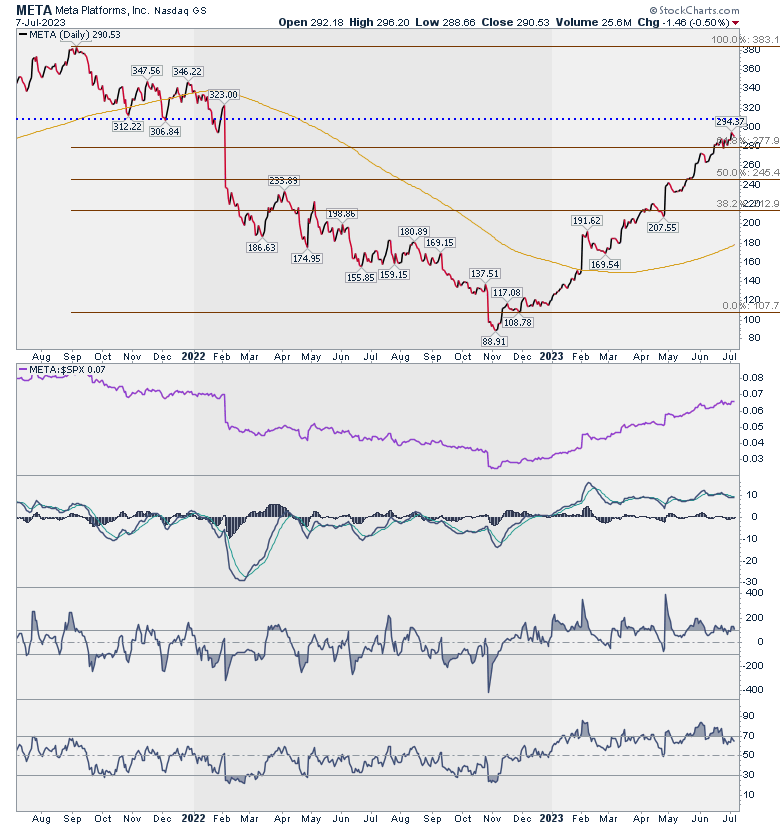

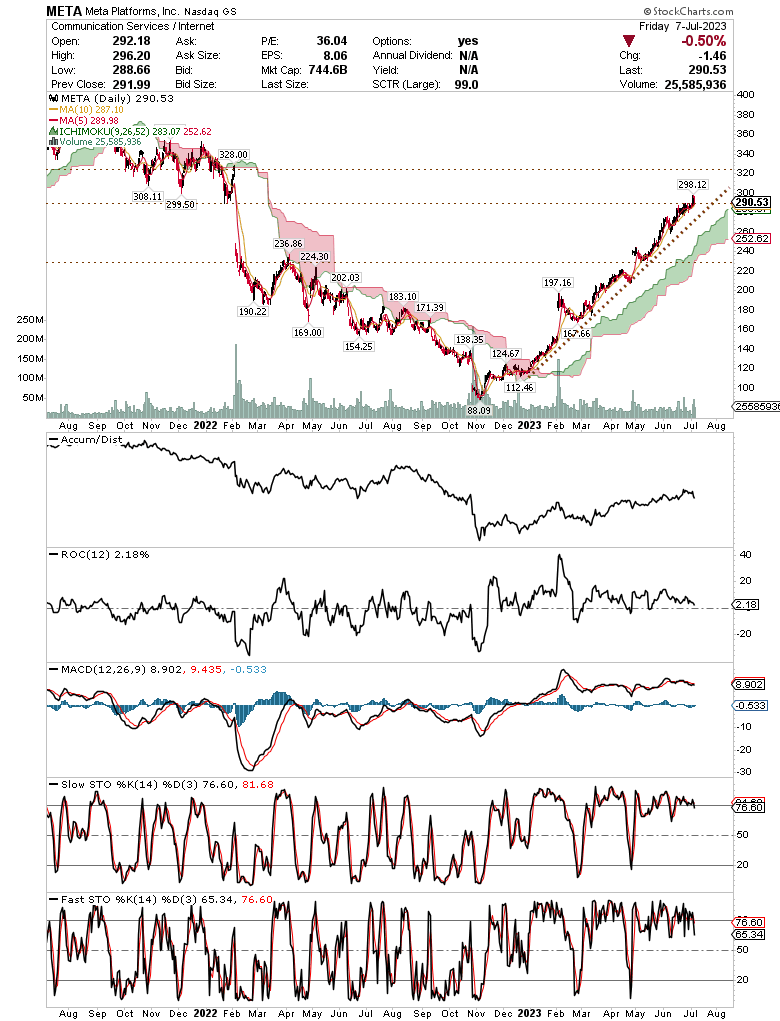

גם הגרף של META מספר סיפור טכני מאוד מעניין ואנחנו נתמקד בו.

הגרף ארוך הטווח של META מראה את האזור המאתגר שהיא נמצאת בו. מצד אחד: היא מעל יעד התיקון העליון של פיבונאצ׳י וחזקה מול המדדים המובילים. מצד שני ישנם אינדיקטורים רבים שמראים חולשה ורמת התנגדות חזקה.

מכאן משתמע שיכולה להיות תנודתיות לטווח הזמן הקצר - בינוני. פריצה של הגבולות 280 - 305 תלמד על המשך המגמה. הנחת המוצא היא שהמגמה תימשך בעליה אבל מהלך העליה החד עד כה יכול ללמד שייקח קצת זמן לפני שנראה המשך.

הגרף לטווח הקצר מראה את מסע הטיפוס של META למעלה, בבחינת טיפוס על מצוק תלול. תראו את מגמת העליה היציבה והרצופה עם קו מגמה שניתן לעקוב אחריו.

המסע הנחוש של META כולל גם את הניסיון העכשווי לסגירת פער המחיר היורד הגדול מהעבר.

תחשבו שאתם מטפסים על מצוק תלול ולפני הפסגה יש מערה גדולה שאתם צריכים לחלוף עליה בכוח הידיים והחבל בלבד. מאמץ פיסי (כסף של הקונים) ופסיכולוגי עצום (להתגבר על פחד המוכרים מהעבר שיצר את פער המחיר היורד/המערה).

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

המהלך מעל 290 והתמיכה המדויקת מעל הרמה הזו הם בבחינת היאחזות בקצה המצוק לפני ש - META סוגרת את הפער וממשיכה לעלות.

בשורה התחתונה META אמורה להמשיך לעלות. אבל, לאור מהלך העליה החד והתלול, הקושי לטפס מעל ה״מערה״ ולהיאחז ב״קצה המצוק״ וסימני החולשה של האינדיקטורים אפשר שהיא תתנדנד קצת לפני שתמשיך. כל עוד היא לא יורדת מתחת ל - 280 ובוודאי כל עוד לא יורדת מתחת ל - 290 היא בסדר.

סימנים מדאיגים מכיוון התשואות

לפני כמה שבועות כתבתי שלהערכתי לא יהיו שתי העלאות ריבית השנה ומקסימום תהיה אחת. הפד ממשיך לשמר את המתח בעניין ונכון מבחינתו לעשות זאת בשביל לשדר שהמשחק עוד לא נגמר.

אבל, במידה שמאתגרת את דעתי, התנהגות התשואות בשוק מלמדת על עצבנות רבה לקראת האפשרות שהריבית כן תעלה (פעם אחת לפחות). כידוע, גרפים גוברים על הערכות ומחשבות אז בואו נסתכל. הגרף שלהלן הוא גרף תשואות אגרות החוב ל - 10 שנים. הוא לא חד משמעי, כמו גרף השוק עצמו, ולכן אנחנו לקראת שבוע מעניין.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

הנתון המדאיג (למי שחושב שלא תהיה עליית תשואות): פריצה של קו המגמה היורד. מדובר בפריצה של משולש כלפי מעלה ופריצה כזו נחשבת סימן לעליה שבדרך.

ישנם נתונים טכניים אחרים שאומרים שבינתיים זו רק דאגה:

1. שתי רמות התנגדות, זו הקרובה וזו שמעליה.

2. אינדיקטורים ברמת שיא והחלשות המומנטום ארוך הטווח

מהלך מתחת ל - 39 יהיה סימן מרגיע.

מהלך מעל 40.75 ילמד כי הרוב בשוק צופה העלאת ריבית ועלית תשואות.

אלו הן הנקודות למעקב שלנו השבוע כאשר, כאמור, פריצת המשולש למעלה היא סימן מדאיג מכיוון התשואות. עכשיו השאלה האם זו רק דאגה שלא צריך לפחד ממנה, כפי שכותרת המאמר שבאתר מרקט ווטש טוענת, או שרמז לבאות. נצטרך עוד כמה מהלכים טכניים בשביל לענות. בינתיים דאגה.

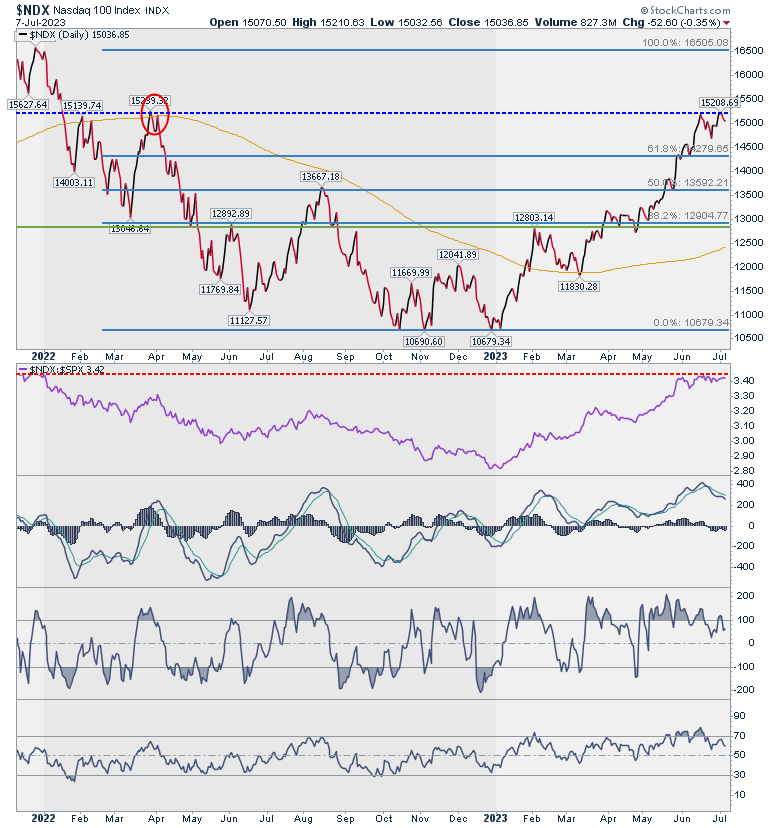

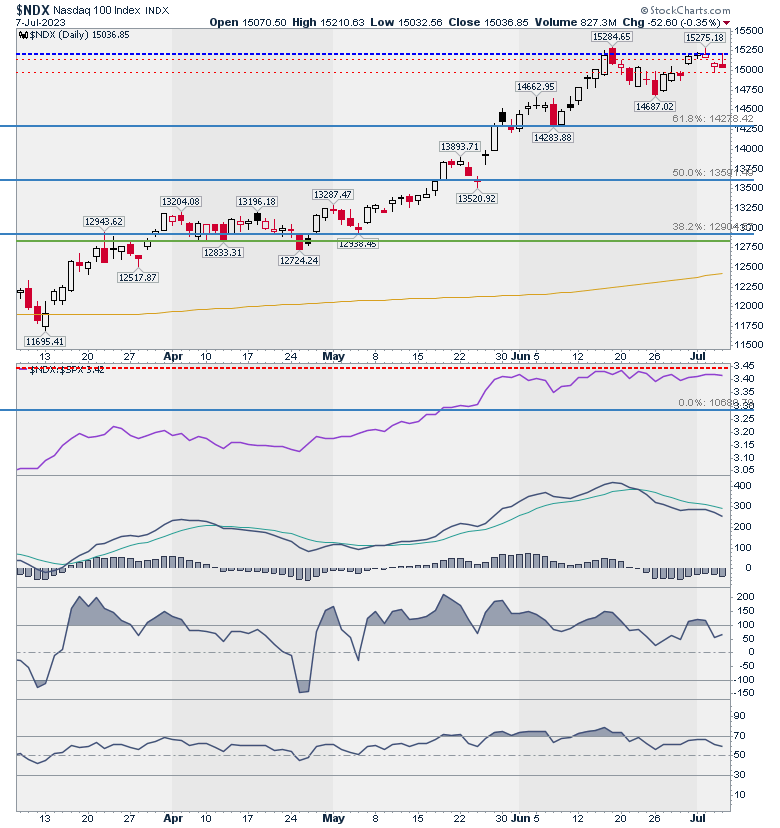

צל על הירוק של יולי

צל הריבית מעמעם גם את הפוטנציאל הירוק של יולי. הגרף של הנאסד״ק 100 מראה שהוא לא הצליח, לעת עתה, לפרוץ את רמת ההתנגדות החשובה אחריה אנחנו עוקבים כאן והוא התיישר מבחינת העוצמה בהשוואה ל - S&P500. סביר שבסוף (טווח זמן סביר) הוא יפרוץ את ההתנגדות אבל יכול להיות שלטווח הקצר המדד ימשיך להיחלש מתחתיה.

התרשים לטווח הקצר מראה לכם את רצועת המבחן הצרה שמתחת להתנגדות. יש מספר קריטי לטווח הקצר. 14960. מהלך מתחתיו ילמד כי התחלנו תיקון יורד לטווח זה ומעניין לראות את התנהגות התשואות במקביל. ניתחתי גם את SMH, קרן הסל למניות השבבים וגם שם יש סימני בלימה.

לסיכום נאמר שיש צל של התנגדות על השוק בכלל ועל סקטור הטכנולוגיה שהניף אותו למעלה בפרט. גבול ההכרעה הוא צר וישנם סימנים ללחץ כלפי מטה. אליהם אפשר להוסיף את שני נרות ה״מצבה״ שרואים על תרשים הטווח הקצר של הנאסד״ק 100. מבחן התמיכה הראשון מתחת ל - 14960 הוא 14690. מהלך מתחת לרמה הזו ילמד על כניסה לתיקון עמוק יותר. מהלך מעל ההתנגדות יהיה כמובן סימן חיובי.

כל הנ״ל לא מוחק את כל הסימנים השוריים לטווח הארוך שדיברנו עליהם לאחרונה. אבל, שוק הוא תנועה בגלים. ישנם סימנים להופעתו של גל יורד לטווח קצר ובימים שני - שלישי נעקוב אחריהם ואעדכן ביום רביעי. הגרפים מאפשרים לכם לנתח עצמאית את המשמעויות בין עדכון לעדכון.

יש דיבור על מעבר הסנטימנט בשוק מ-AI ל-EV. אם נחבר את המאמר שלי מהשבוע שעבר שהציג את הצד החיובי של ה - EV למאמר מהיום שמראה את החלשות סקטור הטכנולוגיה שנישא על גל ה - AI נראה שאנחנו די רואים טוב את התמונה.

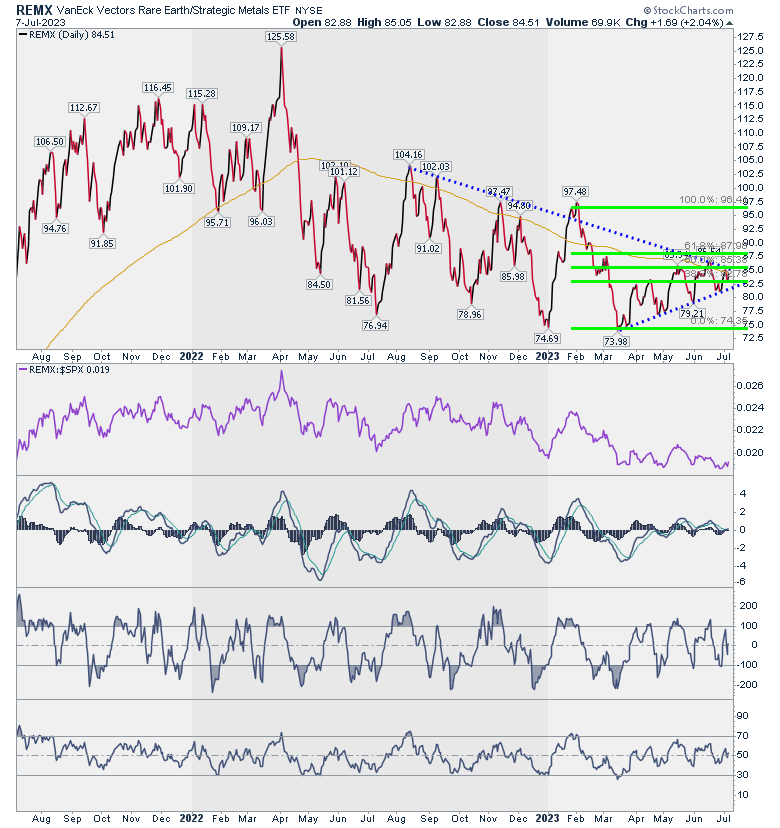

חומרי גלם נדירים

בשני מאמרים נפרדים קראתי השבוע על סוגיית חומרי הגלם הנדירים ובין היתר על השפעת המחסור בהם על יצרניות טכנולוגיה.

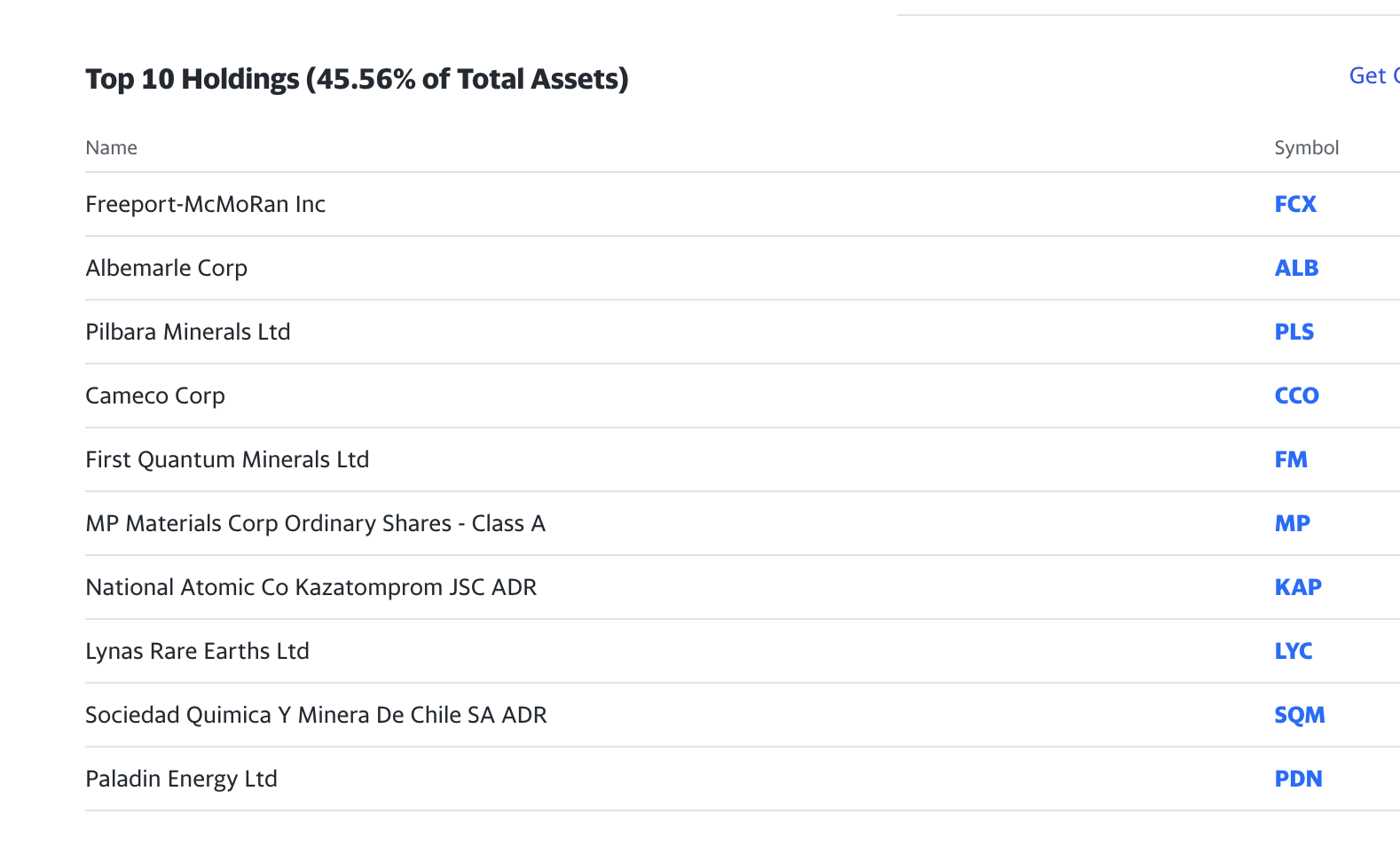

הקרן הוותיקה לענף היא REMX. אפשר לראות את הדשדוש שלה בחודשים האחרונים ואת מגמת העליה לטווח הקצר - בינוני. היה ותעלה מעל קו המגמה היורד (משולש) ומעל הממוצע ל - 200 יום נקבל פריצה ואישור למהלך עליה ארוך טווח. בינתיים היא טפסה על השלב הראשון של סולם פיבונאצ׳י. מצרף לנוחיותכם גם את רשימת האחזקות של קרן הסל.

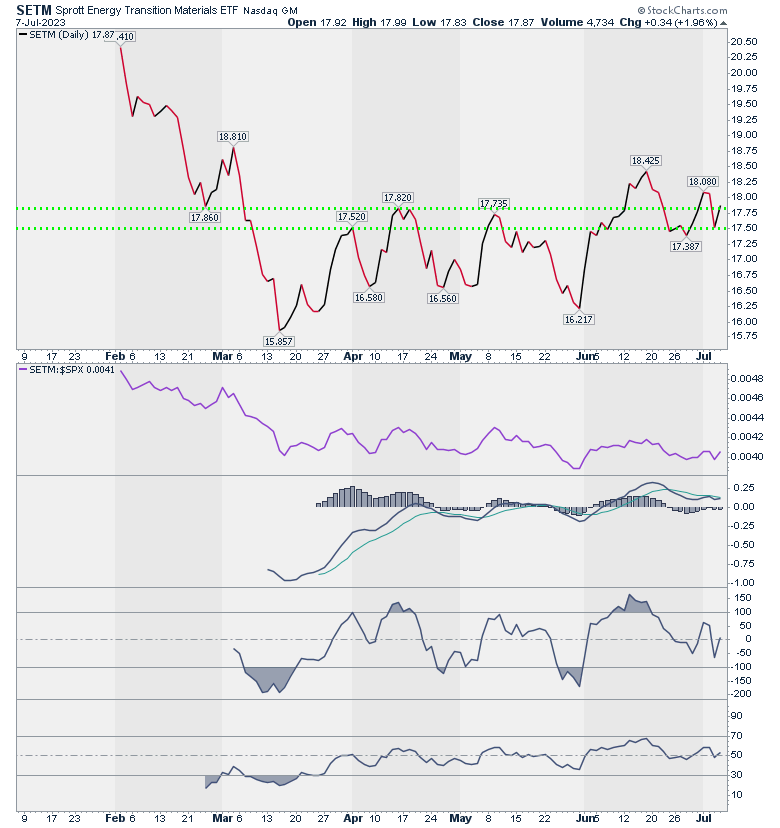

קרן צעירה יותר היא SETM שמתמקדת בחומרי גלם לתעשיית האנרגיה הירוקה. מצרף גם את רשימת האחזקות שלה. אין הרבה היסטוריה טכנית כאן אבל נראה שנבנה בסיס לעליה. אפשר לשלב בין שתי הקרנות.

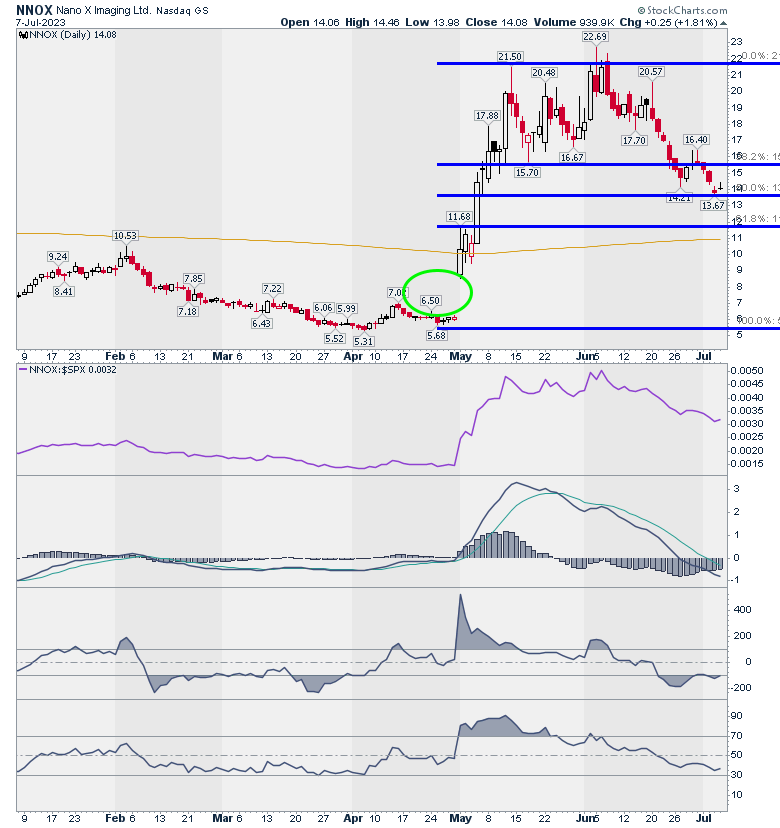

ולסיום, מ. ביקש ניתוח טכני של NNOX. נראה שהקפיצה שלה למעלה יכולה לסמן תחילתו של גל עולה ארוך טווח. השאלה מתי להצטרף. טכנית, נכון לנתוני סוף השבוע, או לקראת תמיכה ב - 11.7 דולר או אחרי מהלך מעל 16.4 דולר. הראשון מבין השניים.

עלו והרוויחו!

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.