בנק ישראל: "החזר המשכנתאות עלה בין 554-873 שקל בממוצע לאור העלאות הריבית"

בנק ישראל מפרסם הבוקר סקירה אודות שוק הדיור בישראל ממנה עולה כי היקף ההלוואות לדיור גדל בשנים האחרונות לצד עלייה במחירי הדירות הנרכשות ועלייה בסכום ההלוואה הממוצעת לדיור. כמו כן, משקלם של עשירוני ההכנסה הגבוהים בסך כל העסקאות עלה. החל מהרבעון האחרון של שנת 2022 חלה האטה בביצועי האשראי למטרת מגורים.

ניתוח השינויים בהחזרים החודשיים של המשכנתאות שניטלו בין השנים 2017 עד 2022 העלה שממוצע סכום ההחזר החודשי עלה בין 554-873 שקל, כתלות בשנת העמדת ההלוואה, נוכח עליית ריבית בנק ישראל ובשל תרומתה של העלייה בשיעור האינפלציה, אם כי במידה פחותה. בבנק מדגישים כי סכום ההחזר החודשי עלה בקרב כל עשירוני ההכנסה – העלייה בסכום ההחזר החודשי הינה גדולה יותר בקרב עשירוני ההכנסה הגבוהים, אולם שיעור העלייה הגבוה ביותר נצפה בקרב עשירוני ההכנסה 4 עד 7, מה שמשקף נטל גבוה יותר עבור לווים אלה.

השינוי בסכום ההחזר החודשי עבור הלוואות שניטלו בשנת 2021 היה המשמעותי ביותר: ממוצע שיעור השינוי עבור 2021 עומד על 20.2%. העלייה בסכומים שחוו לווים בשנה זו היה גבוה באופן משמעותי (כרבע מהלווים חווה עלייה של מעל ל-1,000 שקל בסכום ההחזר החודשי).

שיעור הגידול בהיקף של ההלוואות גבוה משיעור הגידול במספרן והדבר בא לידי ביטוי בעליית האומדן של סכום ההלוואה הממוצעת לדיור, שהגיע בחודש אוקטובר 2022 לשיא של מעל למיליון שקל. לנוכח שיעורי הריבית הגבוהים שקיימים כיום בשוק החלה מגמת ירידה בסכום המשכנתא הממוצעת, שהגיע במרץ 2023 לכ-948 אלף שקל.

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

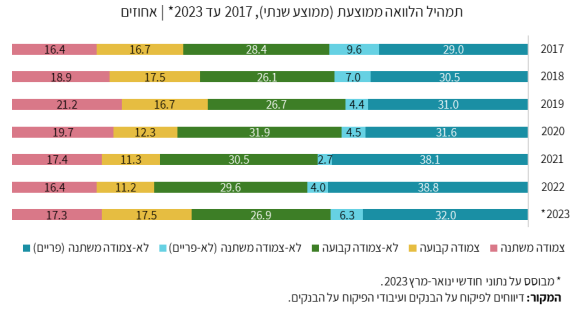

השינויים בסביבה המקרו-כלכלית משפיעים באופן שונה על סכומי ההחזר החודשי בין השנים השונות, בין היתר, בגלל השוני בתמהיל של ההלוואה הממוצעת בין השנים 2017 עד 2023 ובשל גובה ההלוואה. לדברי הבנק, ייתכן שהשינויים בתמהיל קרו, בין השאר, על רקע רצונם של הלווים להקטין את סכום ההחזר החודשי הראשוני בהלוואה, שכן זה מהווה עבורם את המגבלה הכובלת העיקרית בעת העמדתה. מגבלת הפריים שוחררה בשנת 2021 באופן חלקי כמהלך צרכני שנועד לאפשר לציבור לגוון את תמהיל ההלוואה לדיור שהוא נוטל. כפועל יוצא גדל החל משנת 2021 שיעורן של ההלוואות החדשות לדיור במסלול ריבית משתנה לא-צמודה שמושפעת מריבית הפריים ("מסלול הפריים"). שיעור ההלוואות במסלול זה אף הגיע לשיא של 42% בחודש יולי 2022.

- 4.ממליץ 24/05/2023 12:48הגב לתגובה זוליישם בעצמם את המלצותיהם ולא לקנות בשקט עם פחות מתחרים, יש מספיק אנשים עם משהו בין האוזניים חוץ מחוט, שלא נסחפים אחרי תעמולת והנדסת התודעה, ויודעים שעכשיו זה הזמן לסגור עסקה.

- 3.כל השאר -שקרים 24/05/2023 12:34הגב לתגובה זולפי כל פרמטר, כל נתון כלכלי, וזה עוד לפני הפיחות של היום (לא מפתיע) ולפני מדד מאי (זינוק במדד, ירידה בנדל"ן) מראה חד משמעית על תחילת תהליך של קריסת מחירים. בעלי העניין ימשיכו לשקר והמחירים יקרסו. שומר נפשו ירחק!!!! שומר נפשו ירחק!!!!

- שההורים שלך גמורים.... (ל"ת)נראה לי 24/05/2023 12:44הגב לתגובה זו

- במקום בו הביקושים קשיחים והתחלות הבניה מינימליות לא תתכן קריסה, איזון וירידה זמנית תהיה, קריסה ככל הנראה לא (ל"ת)אנונימי 24/05/2023 12:43הגב לתגובה זו

- 2.כלכלן 24/05/2023 10:51הגב לתגובה זועלייה בהחזר זה גורם אחד ועל זה משפיעה הריבית אבל יש גורם נוסף והוא המדד והוא אחראי לניפוח הקרן.

- 1.פרשנות פשוטה 24/05/2023 10:08הגב לתגובה זוהתמוטטות טוטאלית

רז אברהם. קרדיט: רון כהן

רז אברהם. קרדיט: רון כהןמבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

רז אברהם, משפטן ושמאי מקרקעין, על המלאי הענק, הטריקים להשארת מחיר הדירה הרשמי יציב כשבפועל המחיר בירידה דרמטית

שוק הדיור הישראלי עבר בשנתיים האחרונות שינוי משמעותי: יותר תנודתיות והרבה יותר יצירתיות שיווקית מצד יזמים. מי שמחפש תשובה פשוטה (עולה/יורד) מפספס את הסיפור. מי שמנסה להבין מה באמת קורה למחיר - לא צריך להסתכל על המספרים, אלא על מה שמנסים להסתיר מאחוריהם.

עודף מלאי חדש: כשההיצע נהיה שחקן פעיל

עפ״י נתוני הלמ״ס בסוף אוקטובר 2025 נותרו למכירה כ־83,580 דירות חדשות, עם 29.2 חודשי היצע. כלומר בקצב המכירות הנוכחי יידרשו מעל שנתיים עד לסיום מכירת המלאי הקיים. כבר כאן עולה מצוקת היזמים

על פני השטח: כשיש כל כך הרבה דירות על המדף, הקבלן חייב למכור כדי לפתור לעצמו בעיות מימון, תזרים וודאות.

ועוד נתון שמחדד איפה הלחץ יושב: כ-32% מהמלאי שנותר למכירה נמצא במחוז תל אביב (26,570 דירות) וכ-25% במחוז המרכז (20,750 דירות). כלומר: עודף

המלאי מתרכז באזורי ביקוש - בדיוק המקומות שבהם הקונים הכי רגישים למחיר, לריבית ולתחושת הסיכון.

בשלושת החודשים אוגוסט- אוקטובר 2025 נמכרו כ-19,870 דירות (חדשות + יד שנייה, ירידה של 9.8% לעומת שלושת החודשים הקודמים). מתוך זה, 40.2% דירות חדשות (כ-7,990),

ומתוכן כ־35.6% מהדירות החדשות שנמכרו היו במסגרת סבסוד ממשלתי.

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

- המלצת המערכת: כל הכותרות 24/7

זה אומר משהו לא נעים לקבלנים אבל אמיתי: כשחלק גדול מהפעילות נשען על מסלולים מסובסדים, השוק החופשי מאותת שהוא מתקשה לייצר ביקוש במחירים שהיזמים רוצים - והפער הזה הוא הדלק למבצעים.

רז אברהם. קרדיט: רון כהן

רז אברהם. קרדיט: רון כהןמבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

רז אברהם, משפטן ושמאי מקרקעין, על המלאי הענק, הטריקים להשארת מחיר הדירה הרשמי יציב כשבפועל המחיר בירידה דרמטית

שוק הדיור הישראלי עבר בשנתיים האחרונות שינוי משמעותי: יותר תנודתיות והרבה יותר יצירתיות שיווקית מצד יזמים. מי שמחפש תשובה פשוטה (עולה/יורד) מפספס את הסיפור. מי שמנסה להבין מה באמת קורה למחיר - לא צריך להסתכל על המספרים, אלא על מה שמנסים להסתיר מאחוריהם.

עודף מלאי חדש: כשההיצע נהיה שחקן פעיל

עפ״י נתוני הלמ״ס בסוף אוקטובר 2025 נותרו למכירה כ־83,580 דירות חדשות, עם 29.2 חודשי היצע. כלומר בקצב המכירות הנוכחי יידרשו מעל שנתיים עד לסיום מכירת המלאי הקיים. כבר כאן עולה מצוקת היזמים

על פני השטח: כשיש כל כך הרבה דירות על המדף, הקבלן חייב למכור כדי לפתור לעצמו בעיות מימון, תזרים וודאות.

ועוד נתון שמחדד איפה הלחץ יושב: כ-32% מהמלאי שנותר למכירה נמצא במחוז תל אביב (26,570 דירות) וכ-25% במחוז המרכז (20,750 דירות). כלומר: עודף

המלאי מתרכז באזורי ביקוש - בדיוק המקומות שבהם הקונים הכי רגישים למחיר, לריבית ולתחושת הסיכון.

בשלושת החודשים אוגוסט- אוקטובר 2025 נמכרו כ-19,870 דירות (חדשות + יד שנייה, ירידה של 9.8% לעומת שלושת החודשים הקודמים). מתוך זה, 40.2% דירות חדשות (כ-7,990),

ומתוכן כ־35.6% מהדירות החדשות שנמכרו היו במסגרת סבסוד ממשלתי.

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

- המלצת המערכת: כל הכותרות 24/7

זה אומר משהו לא נעים לקבלנים אבל אמיתי: כשחלק גדול מהפעילות נשען על מסלולים מסובסדים, השוק החופשי מאותת שהוא מתקשה לייצר ביקוש במחירים שהיזמים רוצים - והפער הזה הוא הדלק למבצעים.