לקנות מניות בשיא או בשפל? או אולי בכל זאת טסלה?

שאלת ״השווקים לאן?״ ממשיכה לרחף באוויר. הקונפליקט הגדול בין הפסימיים - רואי המיתון והאופטימיים - צופי הורדת הריבית בהמשך הדרך נמשך. ביום שני הפסימיים הבקיעו שער.

להפחתת הפסימיות אפשר לציין את העובדה שיש שוני גדול בין הסקטורים. כידוע לכם, יש כבר הרבה מניות שהתרסקו ומולן יש מניות שהן בשיא היסטורי. השונות הזו מאפשרת להמשיך לסחור ויכולה לתרום ליציבות השווקים.

העובדה שביידן הודיע על התמודדות יכולה להיות טובה לשווקים שכן יהיה לנו ממשל מכהן שירצה לייצר הרגשה כלכלית טובה ולהימנע ממיתון וכך עלה הסיכוי לשנת טרום שנת בחירות חיובית על פי המסורת והסטטיסטיקה. לי אישית הרעיון של התמודדות בין ביידן לטראמפ נראה הזוי למדי אבל מאחורי ביידן יש מפלגה וממשל שינסו לשמר את שלטונם ומאחורי טראמפ יש מפלגה רפובליקנית ויכולת רטורית ליצר תקווה.

נתחיל עם שתי מניות שבחרתי כמעניינות ושמייצגות את סיפורי הגאות והשפל של השוק במצבו הנוכחי.

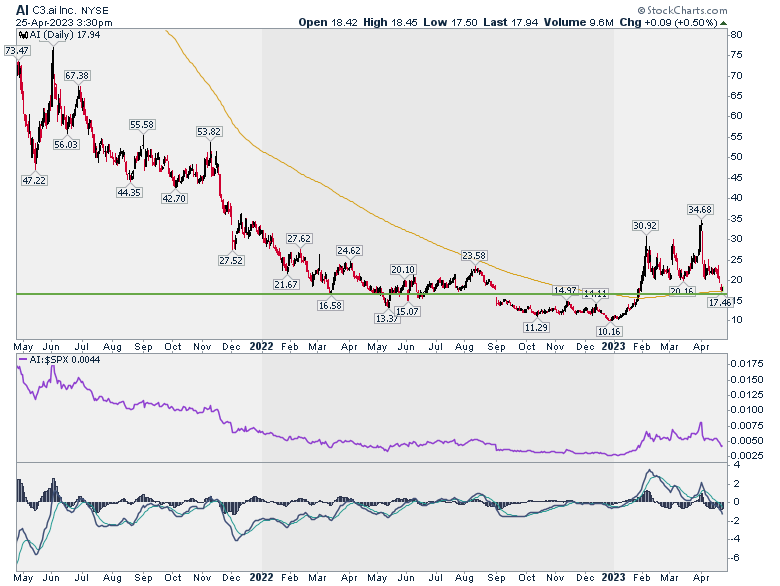

הראשונה היא AI, אחת ממייצגות טרנד הבינה המלאכותית, גם בסמבול וגם במהות. המשיכה לרדת בשל הורדת דרוג של אנליסט. הגרף מראה שהיא נמצאת בנקודה ״קלאסית״ לקניה, אולי החלום לכל מי שראה אותה קופצת וחיכה להזדמנות. נמשיך לעקוב.

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

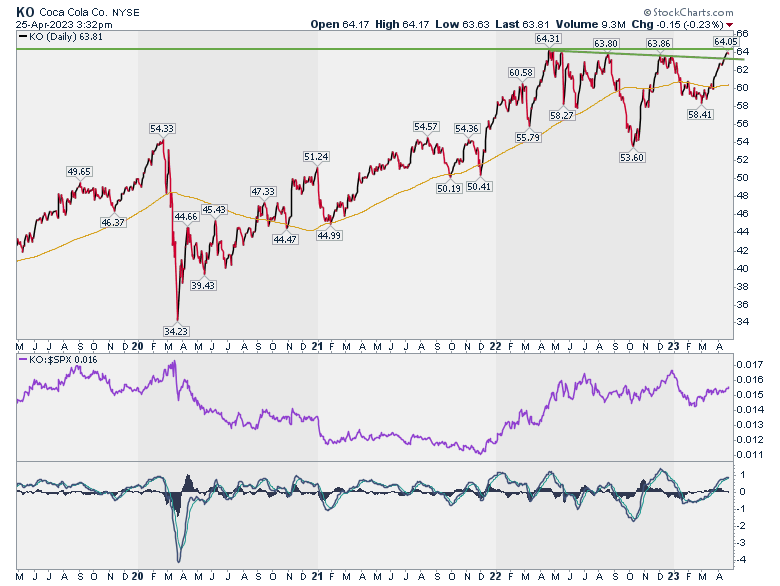

מהצד השני יש לנו את KO. כתבתי על חסינותה כאן לפני חודשים מספר ואף קבלתי ״נזיפה״ מוצדקת למדי על הצגת מניה של חברה שמוכרת מוצרים לא בריאים. אבל, קוקה קולה, כמו ״אחותה״ לסקטור מקדונלד׳ס, נמצאת ברמות שיא ומכוונת גבוה יותר. הגרף מראה שמצד אחד היא מתחת לרמת התנגדות היסטורית אבל מצד שני חצתה קו מגמה יורד. מהלך מעל השיא ההיסטורי יהיה סימן קניה וסיכוי וילמד על סיכוי למהלך עליה נוסף.

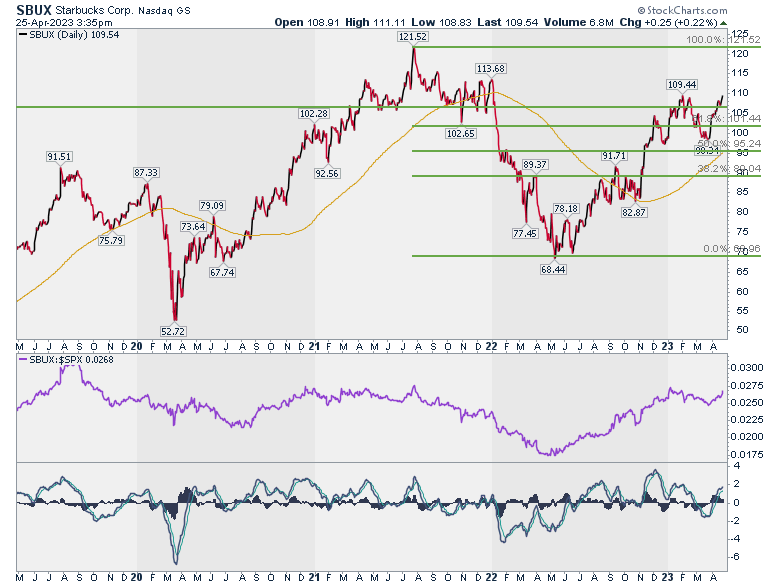

ואם כבר במזון אנחנו עוסקים, שימו לב למנית הבית שלי, סטארבאקס - SBUX. אינפלציה ועליית מחיר הקפה? פיטורין ומיתון? יש את BBBY פושטת הרגל (אולי הזדמנות ב - 20 סנט???) ויש את החברה שגם ממותגת טוב וגם מנוהלת טוב - SBUX. הגרף מראה שהיא חזקה מאוד בהשוואה ל - S&P500 ויש סיכוי שגם אותה נפגוש בשיא בעתיד הנראה לעין.

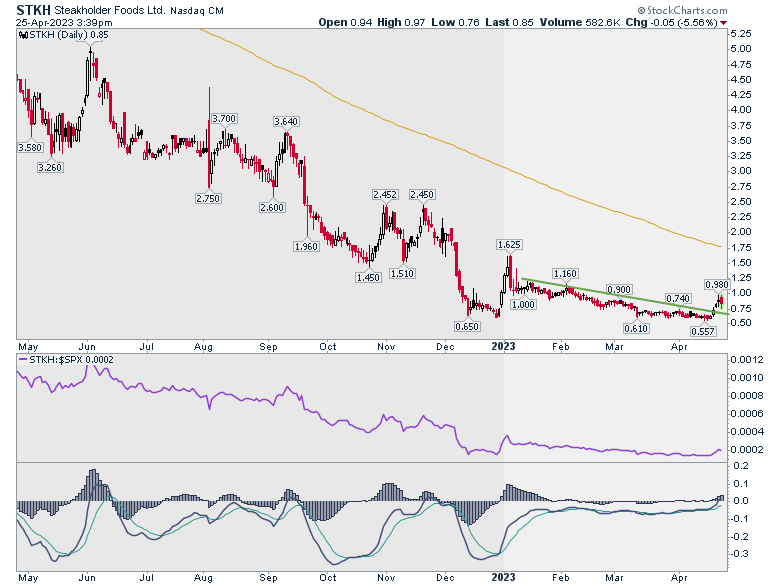

ובפינה המשולבת מזון + מציאות יש לנו את STKH שמפגינה סימני התעוררות. מניית חברת הפוד-טק הישראלית אומנם עלתה חזק מהשפל אבל עדיין יש לה מקום טכני לעלות. תיבחן תמיכה ב - 0.75 ותמיכה כזו יכולה להיות סימן חיובי לעתיד.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

ההשקעה בפיננסים מחייבת בררנות, כנראה

עכשיו נעמיק בסקטור הפיננסים, סקטור שציטטתי לגביו ביום שני כי הוא נמצא בתקופת הכרעה היסטורית.

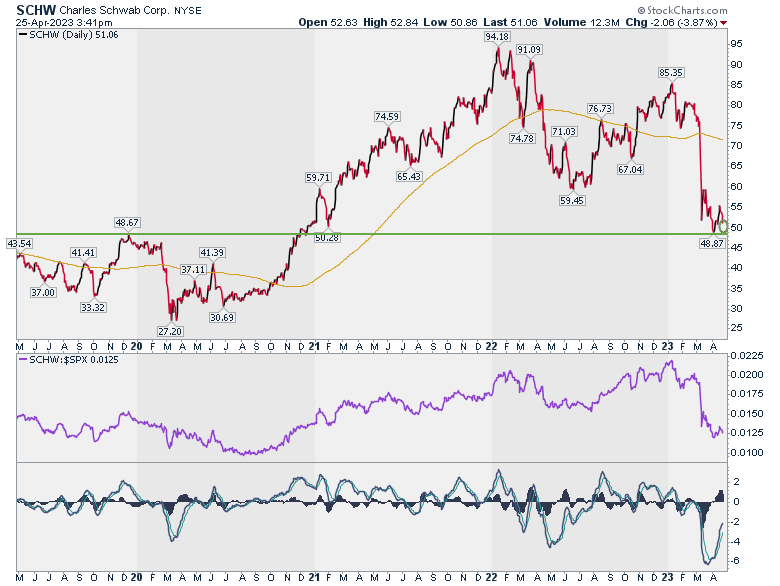

נתחיל בעדכון למניית שוואב / SCHW שמדובר בה רבות בתקופה האחרונה. מצד אחד נהנית מעולמות המסחר וההשקעות. מצד שני סובלת מסגמנט הבנקאות. מה שתרצו לבדוק בימים הקרובים היא שהיא מסתובבת למעלה מהאזור שסימנתי בעיגול ומייצרת סוג של ראש וכתפיים תחתית. כך נדע שיש פוטנציאל לתמיכה ועליה.

נמשיך בדיאלוג עם הסקירה הטכנית השבועית של ארי ואלד, האנליסט הטכני המשובח של אופנהיימר.

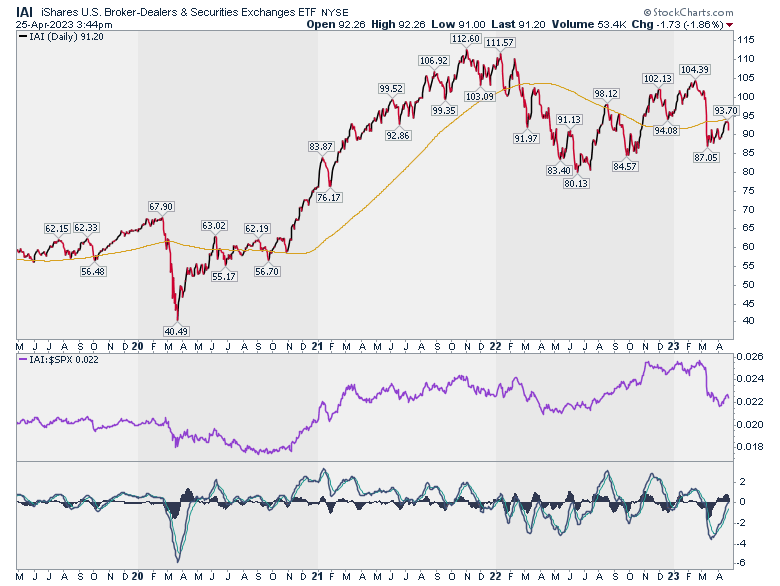

בעוד אני הצגתי את KBE כקרן שתלמד אותנו על הלך הרוח, ארי מדבר על IAI, קרן ענף הברוקרים והמסחר. מסתנכרנת עם השיחה שלנו על שוואב. בדרך כלל ואלד ואני רואים עין בעין את הגרפים אבל בעניין IAI אני חולק עליו וחושש שהיא יכולה לרדת לאור שבירת קו המגמה. לכן נראה לי שמהלך נקודתי על SCHW יכול להיות מעניין יותר.

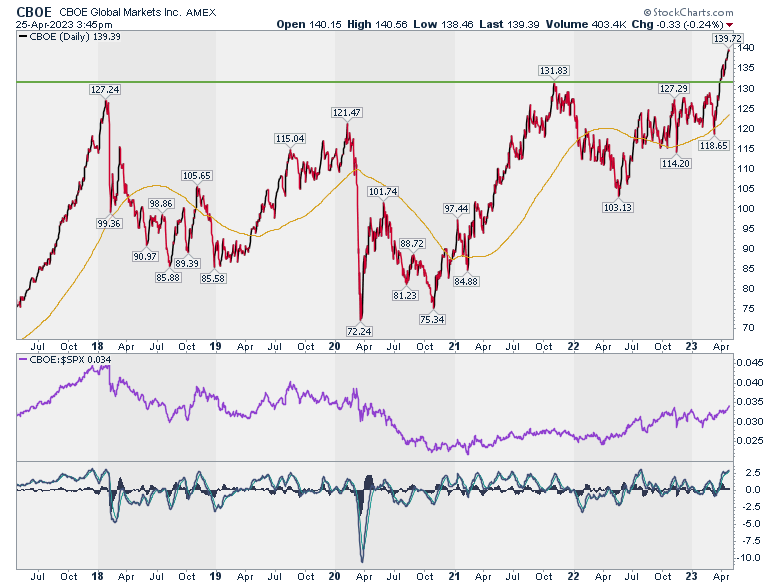

אני כן מתחבר להמלצה של ואלד על מנית הבורסה CBOE. מתחברת גם לדיון שלנו היום על רכישת מניות בשיא. מדובר בבורסה וותיקה לנגזרות פיננסיות. תחום מסחר שלא נעלם, בין אם בעליות ובין אם בירידות. הגרף מראה פריצה של רמת השיא ההיסטורי שהיא סימן לפוטנציאל עליה ארוך טווח. שימו לב שיש לנו מניה כמו SBUX בדרך לשיא, מניה כמו KO עם פוטנציאל פריצה ומניה כמו CBOE שמממשת מהלך משמעותי אחרי פריצה. כפי שאמרנו גיוון אפשרויות ללא קשר לשוק.

איזה מניות תיקחו לתיק? את הזולות והחבוטות או את היקרות והזוהרות? שאלה טובה. התשובה המנצחת, כמו בהרבה מקרים בחיים, היא גם וגם. כך מאזנים את התיק כפי שמדדי השוק התאזנו. היתרון הפוטנציאלי בניהול תיק על מדדים הוא שניתן להחליף את המניות בקצב מהיר יותר ממדדי המניות ולנסות ליצר רווח גם בשוק מדשדש.

טסלה ב - 2000 דולר למניה?

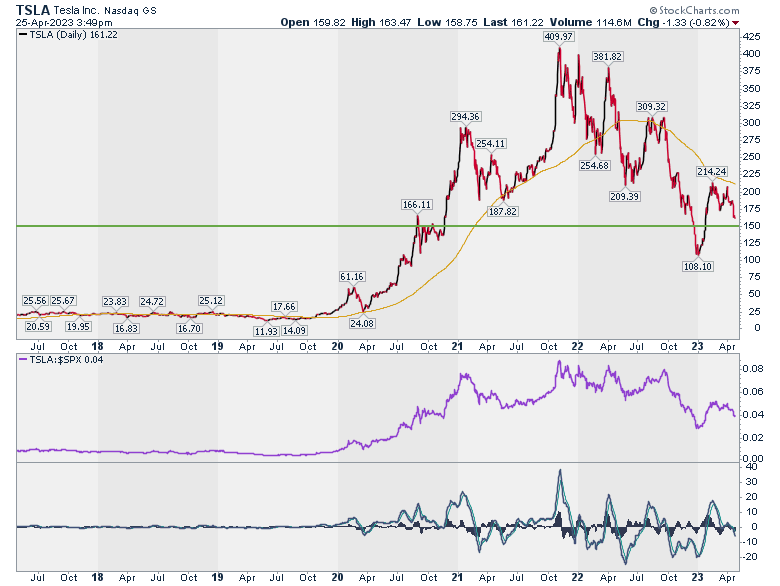

קת׳י ווד, המשקיעה שגילתה את טסלה, פרסמה השבוע עדכון למודל הערכת השווי לחברה עם מחיר יעד של 2000 דולר למניה לעוד חמש שנים. אין לי דעה על הרעיון הזה אבל הוא בהחלט נמצא, פילוסופית, על התפר שבין אומץ להזיה. למרות שביום שני כתבתי שאין למהר לקנות את המניה (וציינתי שזאת למרות שיש מי שחושבים שהיא הזדמנות) אין סיבה שנתעלם מקת׳י ווד ולא ניתן לגרף עוד מבט.

אם נרצה לראות משהו חיובי על הגרף, אוכל לציין שבאזור ה - 147 דולר יש פוטנציאל תמיכה. מתחברת לנקודת פתיחת פער המחיר העולה והיעד לירידה שנתתי כך שמי שמצטרף לקת׳י ווד יכול לנסות קניה באזור הזה.

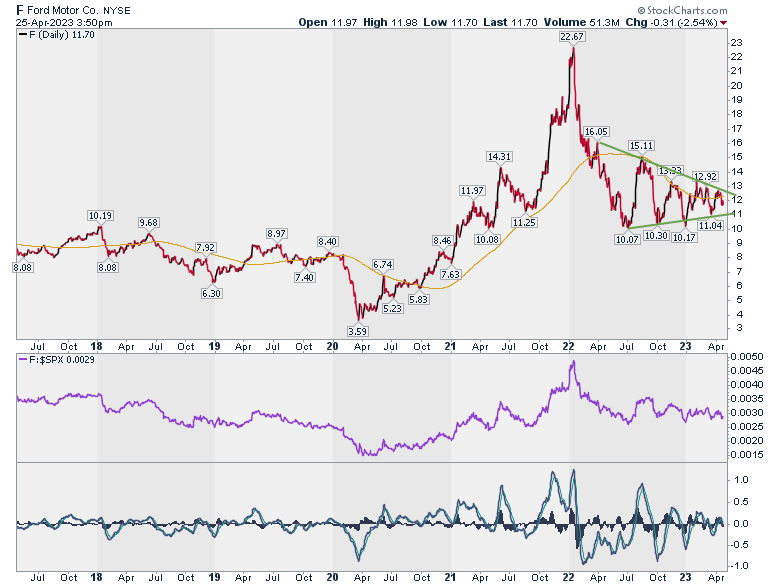

ואם בטסלה עסקינן, שימו עיין שוב על F. לא מצליחה להתרומם אבל ממשיכה להיות מעניינת לסבלניים. שימו לב למשולש שאמור להיפרץ בקרוב עם סיכוי לפריצה למעלה ולמהלך עליה משמעותי בעקבותיה. נראה לי שגיוון בין טסלה לפורד יכול להיות מעניין ברוח התיק המתאים לימים אלו.

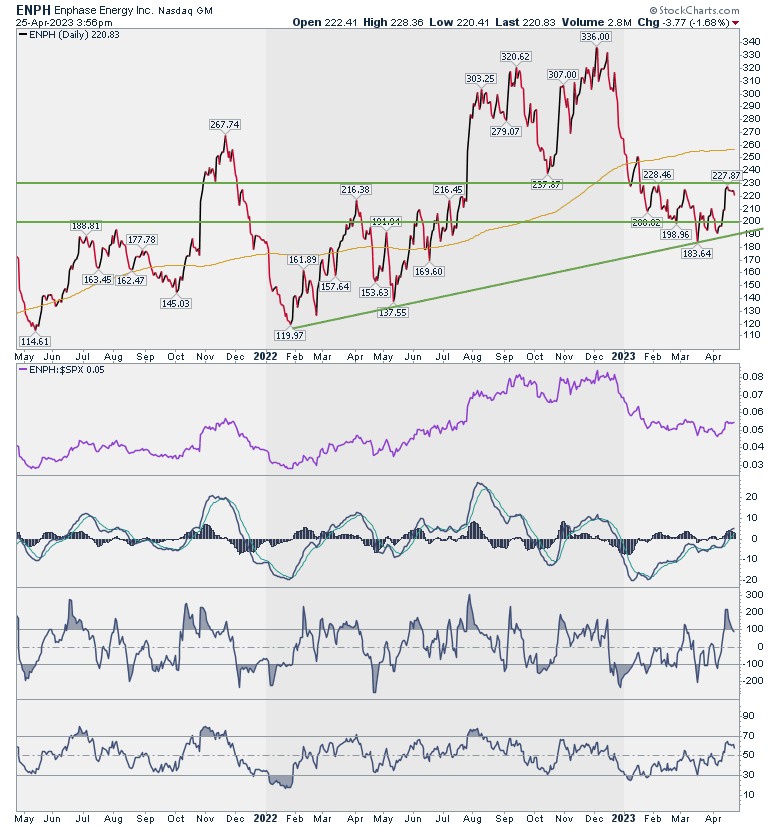

נסיים את סקירת המניות עם בקשה של הקורא מ. לעדכן את הניתוח הטכני של ENPH. החברה מתמחה בפתרונות אנרגיה חלופית/נקיה ביתית. הגרף מראה התנגדות ב - 230 ותמיכה שמתכנסת לכיוון 200. סה״כ המניה מתחת לממוצע הנע ל - 200 יום כך שנראה שרכישה למעוניינים יכולה להיות או מעל השער 200 או לאחר פריצה ב - 230. בנקודת הסגירה של אתמול אפשר להמתין.

ומילה על השוק לאור הירידות מאמש. אנחנו עדיין באזור התנודתיות. הירידות מאמש כמובן לא עוזרות עם שבריריות מהלך העליה אליה התייחסתי ביום שני אבל נראה לי שכדאי להמתין זמן מה לפני שממהרים למסקנות. בינתיים שיהיה חג שמח.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 2.רוצי 27/04/2023 00:47הגב לתגובה זואו תקווה למציאות שקרית וגזענית שפוגעת בנשים מיעוטים וכל אחד שאינו גזעני או ניאו פשיסטי.

- 1.הי זיו. שמתי לב שלאורך השנתיים האחרונות, דשדוש ארו 26/04/2023 20:51הגב לתגובה זוהי זיו. שמתי לב שלאורך השנתיים האחרונות, דשדוש ארוך מעל ממוצע נע 200 גרר תמיד ירידה. אשמח אם תוכל להסתכל על זה והאם יש לזה הסבר טכני. רציתי לכתוב את זה בשני אבל למרות החזרה בעקבות מייקרוסופט, זה אמור עדיין להיות רלוונטי. תודה

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.