האם בנק ישראל שמחזיק 200 מיליארד דולר בקופה, יכול לשלוט בשער הדולר?

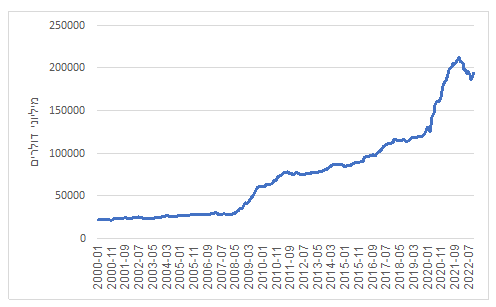

ההיחלשות של השקל בחודשים האחרונים העלתה את השאלה האם בנק ישראל יכול לחזק את השקל באמצעות התערבות בשוק המט"ח. כפי שאפשר לראות בתקופה שבין 2008 ל-2021, בנק ישראל רכש כמות גדולה של יתרות מט"ח, כך שיש ברשותו כ-200 מיליארד דולרים. מי שסבורים שבנק ישראל יכול לחזק את השקל בעזרת התערבות בשוק, סבורים שבנק ישראל יכול לספק חלק מהביקושים למט"ח בעזרת מכירה של חלק מיתרת המט"ח שברשותו, וכך לגרום לעליה בשער השקל.

יתרות מט"ח. מקור: בנק ישראל

אבל התערבות של בנק מרכזי בשוק המט"ח כדי לחזק את המטבע המקומי עשויה להיות מהלך מסוכן מאוד. את הדוגמה הטובה ביותר לעד כמה המהלך הזה מסוכן, ניתן ללמוד מה-16 בספטמבר 1992, היום שבו הסוחרים שברו את הליש"ט. הרקע למה שהתרחש ב- 16 בספטמבר 1992 הוא הרצון של בריטניה להצטרף לאיחוד האירופאי. כחלק מהתהליך ליצירה של מטבע אחיד, 11 מדינות התחייבו לשמירה על מה שנקרא אז: Exchange Rate Mechanism (מכניזם לשערי חליפין, ERM). המכניזם לשערי חליפין קבע ששערי החליפין בין 11 המדינות ישמרו בתוך תחום צר למדי. המשמעות הייתה שהבנק המרכזי האנגלי היה חייב למנוע פיחות חזק מדי בליש"ט, כדי שהליש"ט לא ייפול אל מחוץ לתחום.

אבל כדי לשמור על יציבות של שערי חליפין, נדרשת גם אחידות של המדיניות הפיסקלית והמוניטרית של המדינות. בשנות ה-80' וה-90', זה לא היה קיים. בסוף שנות ה-80' ולתוך שנות ה-90', בריטניה הייתה במשבר כלכלי. כדי להתמודד איתו, הבנק המרכזי החזיק ריבית נמוכה, בניסיון לתמרץ את הכלכלה. גרמניה, לעומת זאת, הייתה בדיוק אחרי האיחוד עם מזרח גרמניה. האיחוד הזה יצר גידול בביקושים, וכדי להתמודד עם הגידול הזה, הבנק המרכזי הגרמני החזיק ריבית גבוהה יחסית. גם בצרפת הריבית והצמיחה היו גבוהים יחסית.

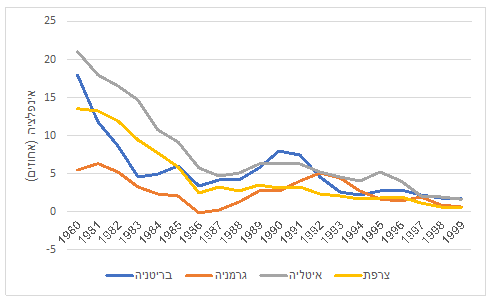

את התוצאה אפשר לראות בתרשים למטה: האינפלציה בבריטניה בשנות ה-80' ובראשית שנות ה-90' הייתה גבוהה בהרבה מאשר בגרמניה ובצרפת. למעשה, בסוף שנות ה-80', האינפלציה בבריטניה הייתה לא שונה בהרבה מאשר באיטליה, מדינה שלפני עידן האירו הייתה ידועה באינפלציה הגבוהה שלה.

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

אינפלציה בבריטניה, גרמניה, איטליה, וצרפת

אינפלציה גבוהה וריבית נמוכה הן מתכון לעזיבה של כסף. וכסף אכן עזב את בריטניה (ואת איטליה) בכיוונן של צרפת ובעיקר גרמניה. מה שמנע פיחות חזק מדי בליש"ט היה הבנק המרכזי האנגלי, שסיפק את הביקוש למט"ח בעזרת מכירה של מט"ח.

מי שזיהה שהמצב הזה לא יכול להמשיך לאורך זמן היה המשקיע ג'ורג' סורוס. הוא הבין שהממשלה הבריטית אולי רוצה להחזיק את הליש"ט חזק מסיבות פוליטיות, אבל לכלכלה הבריטית זה לא מתאים. הוא ציפה שבמוקדם או במאוחר הליש"ט ייפול, ושזה יעשה טוב לכלכלה הבריטית: כשמדינה במיתון, יש יתרון במטבע חלש שמאפשר להגדיל את הייצוא.

אז סורוס החליט ללמד את הבנק המרכזי האנגלי שאי אפשר לעצור את השוק. ב-16 בספטמבר 1992 הוא לווה ליש"ט בשווי של כ-7 מיליארד דולרים, והשתמש בהם כדי לרכוש מארקים גרמנים ופרנקים צרפתיים. במקביל, הוא רכש גם מניות של חברות בריטיות, בציפייה לעליות בבורסה האנגלית ברגע שהליש"ט יפוחת.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

כשסורוס התחיל את הרכישות שלו, גם סוחרים אחרים התעוררו. הם הבינו מה קורה בשוק, והחלו גם הם להמיר את הליש"ט שלהם למטבעות אחרים. בתוך כמה שעות, הבנק המרכזי הבריטי הבין שהוא לא יוכל לעמוד מול השוק, והליש"ט פוחת בכ-10 אחוזים. בימים שבאו אחר כך, סורוס והמשקיעים האחרים רכשו ליש"ט בשער הנמוך כדי להחזיר את ההלוואות שלקחו, ונשארו עם רווחים אדירים. סורוס הרוויח כמיליארד וחצי דולרים באותו חודש ספטמבר. גם בתי השקעות כמו ג'י.פי. מורגן וצ'ייס מנהטן הרוויחו סכומים גדולים.

בזמנו, המהלך ההוא של סורוס נתפס כמהלך שהשפיל את הבנק המרכזי האנגלי, למרות שסורוס טען שהוא מעדיף לחשוב שהוא סייע לבנק המרכזי האנגלי לעשות את מה שחייב היה להיעשות. הנפילה בשער הליש"ט אכן הרימה את שוק המניות האנגלי, וסייעה לבריטניה לצאת מהמשבר שבו היא נמצאה. היא גם מנעה מבריטניה להצטרף לאירו, ואפשרה לה לבצע את הברקזיט. אבל היא בעיקר לימדה בנקים מרכזיים שאי אפשר ללכת נגד השוק לאורך זמן. גם אם הפוליטיקה דורשת שבנק המרכזי יתערב, בסופו של דבר, השוק מנצח.

ד"ר אביחי שניר

- 22.יעקב ברזילי 02/03/2023 14:53הגב לתגובה זוהשאלה מופנית לדר אביחי שניר או לכל מי שיודע.מאיפה באו כמיליארד שקלים לקניית דולרים עמ לשמור על מחיר סביר ק4נו דולרים עמ לשמור על ערך סביר פחות או יותר טובת חברות היצוא.בתקציב המדינה לא מופיע סעיף "קניית דולרים".להדפיס שקלים אסור עפ'י חוק.הנפקת אג'חים?לא נראה לי.כמה אפשר להנפיק אגחים נושאי ריבית?בשבילי זאת תעלומה

- 21.המגיב 02/03/2023 08:30הגב לתגובה זומה שקרה בבריטניה היה היצמדות של הפאונד לשער לא נכון שתוחזק על ידי רכישות של ל"ש"ט. זה לא מה שקורה כאן והאמצעים של בנק ישראל הם עצומים.

- 20.אבי 01/03/2023 16:09הגב לתגובה זומאתיים מליארד זה סכום אדיר בנק ישראל יכול לשחק כמו סוג של ספקולנט שמעט כל הקלפים בידו, בקיצור צריך להיות חכם.

- 19.כלכלן 01/03/2023 14:42הגב לתגובה זואסור ללכת נגד הבנק המרכזי - זאת האמירה הנכונה. בקורונה הדולר התחזק מ 3.30 ל 3.88 במהלך בוקר מסחר - ואז בנק ישראל ביצע עסקת חלף בסכום לא משמעותי ואותת שהוא חמכור דולרים - מאז לא מכר הרבה אבל השוק הפנים והדולר הגיע אף ל 3.08 - מוסר ההשכל - אם בנק ישראל רק יניד עפעף ויודיע שמתחיל למכור המצב יירע - אבל לאמיר ירון אגנדה שמאלנית והוא מעוניין בכאוס , עלית הדולר ובעקבתיה האינפלציה והריבית - משרתות את השמאלנים בהחרבת הכלכלה הישראלית - אם רק היה מוכר דולרים הכל היה נרגע - וכולם יודעים זאת - יאלה 4 חודשים והוא עף ממילא הביתה

- 18.בגדי המלך החדשים 01/03/2023 14:09הגב לתגובה זומוכר. לאחר שהשער היה יורד הייתי קונה שוב למקרה שיהיה צורך נוסף.

- 17.לכל תאבי הרודנות: קנו שקלים ומניות בבורסה הישרלית :) (ל"ת)מישהו 01/03/2023 12:39הגב לתגובה זו

- 16.יריב 01/03/2023 12:17הגב לתגובה זויכול לממש קצת, סתם בשביל הכיף.

- המגיב 02/03/2023 08:31הגב לתגובה זובינתיים הוא מופסד עשרות מיליארדים. לא רק על הרכישה אלא גם על הרבית

- 15.אור 01/03/2023 12:01הגב לתגובה זוהמצב כאן שונה לגמרי. אבל מעניין אותי, אם מישהו יודע - כמה דולרים/₪ מחליפים ידיים כל יום בממוצע?

- אל 02/03/2023 02:12הגב לתגובה זוא.הכלכלה של 92 זה לא כלכלה של היום 2.לסורוס היה 7 מיליארד,לבנק ישראל יש 200,ונגד זה גם אילן מאסק לא יכול

- 14.ישראל 01/03/2023 11:53הגב לתגובה זובינואר בנק ישראל רכש 6.8 מיליארד דולר בסביבות ה 3.3 ש"ח\$ ומכר אותן בשבוע שעבר בכ 3.65 ש"ח\$. וכנראה וירכוש שוב את אותם דולרים כשההיסטרים ירצו לחזור לשקל

- 13.מאמר סופר מלהיב, תודה לכותב (ל"ת)נדב 01/03/2023 11:35הגב לתגובה זו

- 12.אזולאי עזרא 01/03/2023 11:27הגב לתגובה זולמה אני ואחרים צריכים לישמוע או ליראות את סורוס הבן זונה האנטישמי.

- 11.דודי 01/03/2023 11:11הגב לתגובה זופה מדובר בפעילות BDS פנימית, של כמה טמבלים שמנסים לשרוף את המדינה כי הם לא בשלטון. האמצעים שלהם די מוגבלים ביחס לבנק ישראל, ואפשר לנטרל את ההשפעה שלהם במעט מאוד כסף לכן אין שום סיבה שהם לא ינסו ויצליחו לשמור על יציבות השקל.

- 10.גם היום סורוס האנטישמי היהודי מפיל את הדוק כאן אצלנו (ל"ת)משה ראשל"צ 01/03/2023 10:46הגב לתגובה זו

- 9.גגג 01/03/2023 10:26הגב לתגובה זוכל הרעיון של בנק ישראל והאוצר זה מיסים. אין מצב שהוא ימכור כמויות. עליית מחירים שווה עוד מיסים. ככה זה עובד

- 8.מוסדיים 01/03/2023 09:28הגב לתגובה זוויהיו חייבים להחזיר לארץ חלק מההשקעות

- 7.הדולר גם היום יורד-הדולרים זורמים לארצנו בגלל המהפכה (ל"ת)מאיר 01/03/2023 09:25הגב לתגובה זו

- גולדפינגר 01/03/2023 12:47הגב לתגובה זומוכרים דולרים כדאי לשלם משכורות בהייטק

- 6.נכהצ 01/03/2023 09:15הגב לתגובה זוזה הפיתרון. הוא בוחש בהכל ופוגע בביטחון מדינת ישראל

- כמה קיבלת כסף על התגובה גם אני רוצה (ל"ת)משה ראשל"צ 01/03/2023 10:47הגב לתגובה זו

- 5.רוני 01/03/2023 09:05הגב לתגובה זועדיף לו לתת לספקולנטים לעשות את המהלך שלהם כי הוא מוגבל ביכולת והם לא.. שישמור את הכסף כו הצרות הכלכליות רק בתחילת הדרך ממש..

- 4.אזרח 01/03/2023 08:44הגב לתגובה זובעבר קנה כדי למנוע התחזקות מוגזמת של הדולר ופגיעה ביצואנים, כעת צריך למכור כדי למנוע החלשות מוגזמת ופגיעה ביבואנים. מטרה בעבר היתה שיחזיק רזרבות של כ 20 מיליארד בלבד, גם אם כיום נדרש לרמה של 50 מיליארד עדיין המשמעות שהוא מחזיק עודף של 150 מילארד שלא לצורך.

- 3.צביקה 01/03/2023 08:31הגב לתגובה זוהנגיד היפני רכש מעל 20 מיליארד $ כדי לגרום לפיחות היאן וזה השפיע לטווח קצר בלבד ולאחר מכן היאן שוב התחזק

- 2.משה+ 01/03/2023 08:30הגב לתגובה זואין ספק, שמהפכה המשטרית וממשלת תוהו בוהו יביאו לקריסה כלכלית. על בנק ישראל לשמור כל דולר במטח לעזור לכלכלה מפני תהום - על ממשלת עבריינים להפסיק לאלתר לסכן את מדינת ישראל ואת כלכלתה!!!!

- 1.לילי 01/03/2023 08:27הגב לתגובה זויש לטפל בבעיות לפי סדר 1 לתת ביטחון פיזי , כלכלי , פוליטי ומשפטי . 2 . להקטין את הוצאות הממשלה על בטלנים ( הקטנת הגירעון דרך תשלומי העברה ) . 3 להעלות ריבית .4 להגדיל יצוא 5 לצמצם חוב מדינה . היתרות של בנק ישראל קטנות ביחס לעוצמת השוק . מה שיעצור את העליה זה המחיר הגבוהה .

- דורון האדום 01/03/2023 16:15הגב לתגובה זושכירים לא משלמים מספיק מס בארץ? 33 אחוז מס הכנסה, 15 אחוז מס בריאות וביטוח לאומי. אלה רק הישירים. העקיפים: בלו על הדלק, ארנונה, מע"מ 17% על כל מוצר, אגרות רישויומס רווחי הון של 25 אחוז אם הצליחו להרוויח. צריך להפסיק קצבאות לאנשים שלא רוצים לעבוד. ההוצאה על ביטוח לאומי היא השניה בגודלה.

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.