כלכלני פרנקלין טמפלטון: "להשקיע במכשירים פיננסים המתמחים במדדי המיד קאפ (MID CUP) האמרקאיים ובמיוחד במכשירי ה-ETF"

"אני רואה פוטנציאל בהשקעה במדדי המיד קאפ Mid Cap האמריקניים, הם צפויים לעמוד טוב יותר בתנאי השוק המשתנים הצפויים ב-2023", כך אומרת דינה טינג, CFA, מנהלת ראשית להשקעות גלובליות צמודות אינדקסים באמצעות תעודות סל בפרנקלין טמפלטון.

טינג מסבירה כי השקעה בחברות בעלות שווי שוק בינוני בארה"ב - המוגדר בדרך כלל כחברות עם שווי שוק בין 2 ל-10 מיליארד דולר - יכולה להציע סיכויי צמיחה מהירים יותר מאשר השקעה במניות גדולות זאת לצד, פרופיל סיכון נמוך יותר מחברות קטנות.

לדבריה, משקיעים רבים שמחים להמשיך הלאה מהתנודתיות בשוק של 2022, שהשאירה רק כמה מקומות טובים להסתתר בהם. עם זאת, נראה כי, קרנות סל הנסחרות בבורסה (ETF) עוררו עניין מרשים אצל המשקיעים בשנה שעברה. השימוש הכולל בתעודות וקרנות סל סימן שיא שנתי חדש של למעלה מ-45 טריליון דולר בנפח מסחר עד סוף שנת 2022 - כ-10 טריליון דולר יותר מנפח המסחר ב 2021.

לאחר רצף הצלחות ממושך של מגזר הצמיחה בארה"ב, חולשת סקטור הטכנולוגיה הגדול הובילה לחלק גדול מהירידות שראינו בשנת 2022, מה שעשוי לאותת כי מתנהלת רוטציה. לדברי טינג, בעוד שהמניות הקטנות בארה"ב נשארו זולות, הן עשויות לחוות תנודתיות רבה יותר ולהיתקל בנזילות נמוכה יותר על רקע העלאות ריבית, במיוחד אם השווקים ייכנסו לטריטוריית מיתון. במבט קדימה, משקיעים המחפשים חשיפה עקבית למניות שעשויות לעמוד טוב יותר במערבולת, עשויים למצוא שזה זמן אידיאלי לשקול מניות של חברות בגודל בינוני.

- קרן סל על אקמן: ETF חדשה תעקוב אחרי התיק של המשקיע המפורסם

- קרן ETF עם תשואה של 300% – האם זה מתאים לכם?

- המלצת המערכת: כל הכותרות 24/7

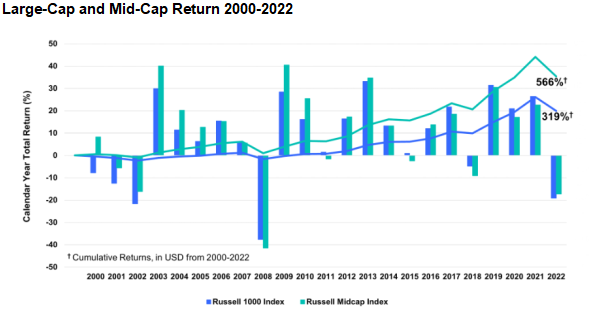

התשואות המצטברות מתחילת 2000 ועד דצמבר 2022 מראות שמדד ראסל מידקאפ עלה בהרבה על מדד ראסל 1000 עם תשואות של 598% לעומת תשואות של 334% למדד ראסל 1000.

למניות ה-Mid caps יש היסטוריה של ביצועים טובים יותר בתקופות שלאחר מיתון פיננסי. משנת 2003 עד 2006, מניות הביניים השיגו ביצועים טובים יותר ממניות גדולות במשך שלוש שנים רצופות לאחר המיתון של תחילת שנות ה-2000.

המדדים הבינוניים השיגו ביצועים טובים יותר בארבע מתוך חמש השנים שאחרי המשבר הפיננסי העולמי ב-2008. כשמסתכלים על התשואה הכוללת השנתית מ-2009, המדדים הבינוניים השיגו ביצועים טובים יותר בארבע מתוך חמש השנים שאחרי המשבר הפיננסי העולמי. לא רק שהם גם עשו ביצועים טובים בהשוואה לפלח החברות הקטנות שלאחר המיתון, אלא שהתשואות המצטברות מתחילת 2000 ועד דצמבר 2022 מראות שמדד ראסל מיד קאפ עלה בהרבה על מדד ראסל 1000 עם תשואות של 598% לעומת תשואות של 334% למדד ראסל 1000.

יתרון נוסף הוא הגיוון. ארגונים בינוניים נוטים להיות מושפעים פחות מתנודות מטבעות ומירידה גלובלית מאשר חברות גדולות, הכוללות לרוב תאגידים גדולים וחברות רב לאומיות הפועלות ברחבי העולם. בסוף 2022, אחזקות מגזר הטכנולוגיה היוו 24% ממדד ראסל 1000, כולל 13.4% מ-10 האחזקות המובילות במדד. לעומת זאת, אחזקות מגזר הטכנולוגיה במדד ראסל מידקאפ היוו רק מחצית מזה ב-12%, עם טכנולוגיה שמייצגת רק 1.5% מעשר האחזקות המובילות.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

מעבר לקריטריונים של שווי שוק, אנו מאמינים שאסטרטגיות מרובות גורמים יכולות לספק פיזור משופר עם תשואות גבוהות יותר מותאמת סיכון ותנודתיות נמוכה יותר מאשר אינדקס מסורתי מבוסס שווי שוק. להערכתנו, עיצוב אינדקס צופה פני עתיד, מבוסס כללים, המנתח חשיפה של מניות בודדות אל מול שילוב בדוק היטב של גורמים - איכות, ערך, מומנטום ותנודתיות נמוכה - עוזר לספק חשיפה לחברות איכותיות במחיר סביר והימנעות ממלכודות ערך.

אנו מאמינים ששילוב אסטרטגי של גורמים אלו יכול להביא לפרופיל תשואה חלק יותר, שאמור לפנות למשקיעים כאשר אנו בפתחה של שנה נוספת עם תנאי שוק משתנים.

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.