העקשן האחרון, נכנע או לא נכנע? על הבנק המרכזי של יפן ולאן הולכת כלכלת יפן

הבנק המרכזי של יפן הודיע לאחרונה שהוא ממשיך לדבוק במדיניות מרחיבה, לפיה שער הריבית המקומי לעשר שנים ימשיך להיות אפס, אלא שהבנק יאפשר סטייה של עד חצי אחוז. יש בכך ידיעה משמעותית מאד המעידה שהעקשן האחרון, נוכח האינפלציה הגואה בארצות המפותחות, מראה סימני כניעה. בואו נבין את משמעות הידיעה.

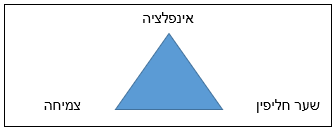

משולש המטרות של מעצבי מדיניות מוניטרית, דהיינו, אינפלציה, שער חליפין וצמיחה, מכריח את מקבלי ההחלטות לקבוע על איזה צלע קודקוד של משולש זה הם נמצאים. מקובל לחשוב שאם מעצבי המדיניות בוחרים בצלע מסוימת, למשל בין אינפלציה לשער החליפין, אזי מתחייב ויתור על הקודקוד ממול, דהיינו, צמיחה. לעומת זאת, בחירה בקודקוד המשולש מעידה על מלחמת חורמה באותו משתנה תוך ויתור על שני המשתנים האחרים. לדוגמא, בחירה ביעד האינפלציה עלולה לגרור פגיעה ביצוא המוצרים מאותה מדינה וכן על שיעור הצמיחה הכולל.

הבנק האמריקאי בחר בקודקוד המשולש המצביע על נושא האינפלציה. הבנק היפני בחר בקודקוד המצביע על נושא הצמיחה. בבחירות אלו קיים ויתור ברור על השגת מטרות בצלעות האחרות. כך למשל, הבנק האמריקאי החליט לוותר על נושא הצמיחה בהינתן ששערו של הדולר התחזק מאד בשנה האחרונה, ואילו הבנק היפני בהינתן ששיעור האינפלציה ביפן הנו "רק" 3.7% ויתר על נושא שער החליפין ואכן שערו של הין פוחת לאחרונה באופן משמעותי. בתקופות רגועות יותר, מדיניות הבנקים המרכזיים נמצאת במרכזה של הצלע, דהיינו מדיניות מאוזנת לגבי שתי מטרות תוך ויתור על המטרה השלישית. לאחרונה אנחנו עדים לתזוזה לכוון הקודקוד, דהיינו התמקדות במטרה אחת תוך ויתור על מטרה שלישית.

כדי לדבוק בקודקוד הצמיחה נקט הבנק היפני במדיניות מרחיבה (קיבוע הריבית ברמת אפס) דבר המחייב את הבנק לקנות כמות גדולה של אגרות חוב ממשלתיות כדי שהתשואה לא תעלה מעל האפס. במקביל בכוונת מעצבי המדיניות להעלות את "אינפלציית המטרה" העומדת היום על 2% ובכך ל"העלים" את בעיית האינפלציה, הנושא המטריד כל כך את הבנק האמריקאי. פרוש הדבר שבמקום לממן את תקציב המדינה הפיסקלי על ידי הנפקת חוב, הבנק היפני מממן את תקציב המדינה על ידי הרחבה מוניטרית מסיבית, פעולה המכונה "הדפסת כסף". מובן שלמדיניות זו יש גבול, שכן פעולה זו תביא בשלב מסוים ללחצים אינפלציוניים. מן הראוי לציין כי הפעם האחרונה בה נקט בנק מרכזי במדיניות מרחיבה קיצונית מעין זו לאורך זמן הייתה ב- 1942 בעת מלחמת העולם השנייה כאשר הבנק האמריקאי קיבע את הריבית ברמת נמוכה מאוד. מדיניות זו שכונתה Interest rates pegging, הייתה בעלת השפעה שלילית לטווח ארוך, שהמריצה בעקיפין את "תוכנית מרשל" לסיוע לאירופה והביאה ל"הצפה" של דולרים אמריקאים באירופה עד סוף שנות החמישים במאה הקודמת.

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

מרבית הארצות המפותחות נוקטות במדיניות מוניטרית דומה לאמריקאית (האיחוד האירופאי מעלה גם הוא את שערי הריבית). מדיניותו של הבנק המרכזי הישראלי הססנית יותר, עם סימנים שהבנק נמצא על הצלע של אינפלציה ושער החליפין. הבנק היפני מראה סימנים של שינוי מדיניות ונכונות להתייחס למתרחש סביבו. שינוי מדיניות זו עשויה להיות בעלי השפעה ניכרת.

ראשית, אם אכן ייכנע הבנק היפני למדיניות המוסכמת בעולם המערבי, היין היפני יתחזק באופן ניכר. היצוא היפני, שהוא מהותי מאד במגוון המוצרים הנצרכים בעולם המפותח, יתייקר באופן ניכר. כתגובת נגד, שערי בריבית שמדינות אחרות יעלו ואכן שערי הריבית במדינות מפותחות עלו אתמול בתגובה לידיעה. מאידך, האטרקטיביות של אגרות חוב יפניות תעלה ותמשוך משקיעים ואילו הבנק היפני יוכל להפנות משאבים לרכישת אגרות חוב ממשלתיות זרות, לאחר שבשנים האחרונות פעילות זו הייתה בלתי משמעותית.

מה המשמעות לאדם הממוצע? במקרה ואכן הבנק היפני יחדל מהמדיניות הנוכחית של הרחבה מוניטרית קיצונית, ההשפעה המידית תהיה ניכרת. כיום מחירי מוצרים יפניים, כגון מכוניות ומוצרי אלקטרוניים, או תיירות ביפן, זולים באופן יחסי למחירם הרגיל. מחירים אלו יתייקרו באופן ניכר שכן שער החליפין היפני יתחזק באופן ניכר. ההשפעה על שערי הריבית בעולם תהיה אולי מינורית, אך היא תהיה בכוון הלא רצוי, דהיינו עליית שערי ריבית והתייקרות הכסף ללווים.

- 2.מבין2 04/01/2023 09:35הגב לתגובה זוכשהריבית שם שלילית.. מה עם מניות יפניות? אתם אומרים שכשהמטבע עולה זה רע לייצואנים

- 1.ואת כל ״החוכמה״ הארוכה הזאת ,כתב פרופסור. (ל"ת)04/01/2023 07:14הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.