ירידה של 40% בכמות המיזוגים והרכישות לעומת עלייה מינורית של 5% בהיקף הכספי

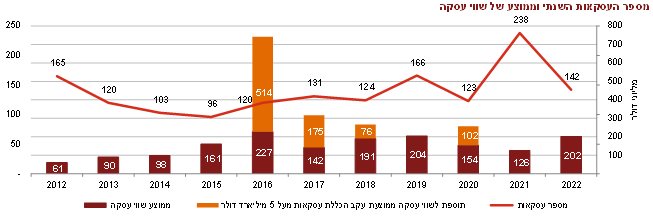

פירמת PwC Israel פרסמה את דו"ח העסקאות השנתי שלה לשנת 2022. בדו"ח, המסכם את עסקאות המיזוג והרכישה שנסגרו השנה (דיווחו על Closing) בקשר עם חברות ישראליות (כרוכשות או כנרכשות), נמצא כי חלה ירידה של כ-40% במספר העסקאות הכולל ביחס לאשתקד. שווי העסקה הממוצע עלה בשנת 2022 ל-202 מיליון דולר, מהגבוהים בעשור האחרון, ומשקף עלייה של 61% לעומת שווי העסקה הממוצע בשנת 2021 שעמד על 126 מיליון דולר. יודגש כי בהחרגת עסקת יוניטי ואיירון סורס בסך 4.4 מיליארד דולר, השווי הממוצע עומד על 154 מיליון דולר. נראה שירידת השוויים המדוברת טרם חלחלה לשוק המיזוגים והרכישות המקומי, מה שצפוי להכניס שחקנים נוספים שנמנעו מסביבת המחירים הגבוהה של השנתיים האחרונות.

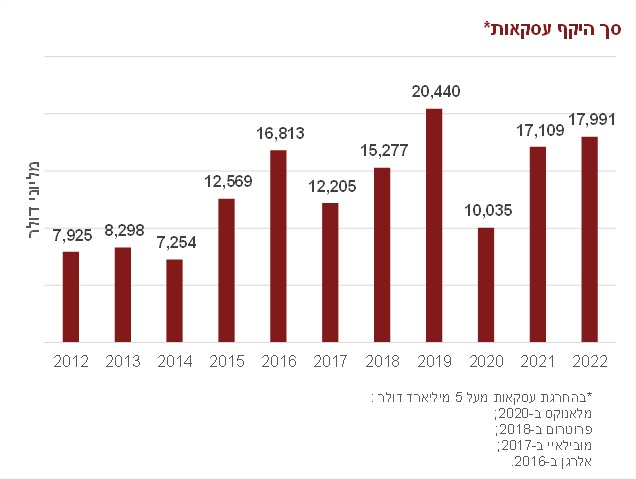

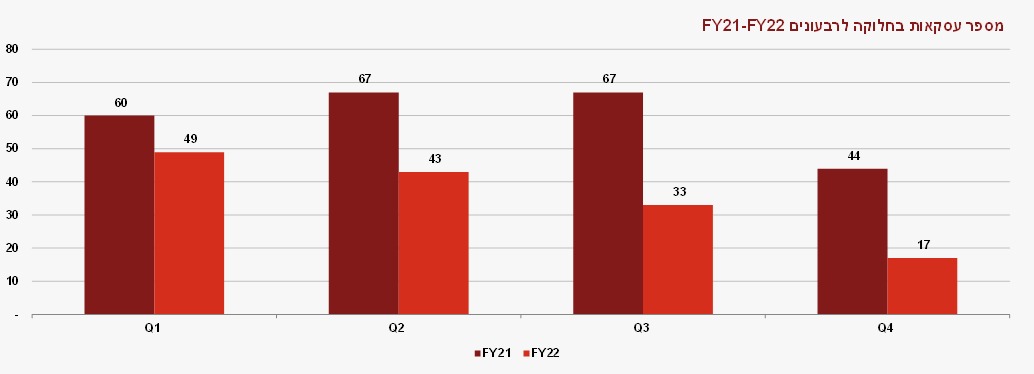

מספר העסקאות הכולל הסתכם בשנת 2022 ל-142 עסקאות, זאת לעומת שנת 2021 שכללה 238 עסקאות. לאורך שנת 2022, ניתן לראות שכמות העסקאות הלכה ופחתה, מה שעלול לבשר על האטה משמעותית בכמות העסקאות גם בשנה הבאה. ברבעון הראשון לשנת 2022 עוד נרשמה כמות עסקאות גבוהה ביחס לשאר הרבעונים בשל ההמשכיות משנת 2021. יחד עם זאת, הסכום הכולל של העסקאות שנחשפו לציבור בשנת 2022, עומד על כ-18 מיליארד דולר, אשר מהווה עליה של כ-5% לעומת 17.1 מיליארד דולר בשנת 2021. היקף העסקאות הגבוה נובע בעיקר משלוש עסקאות מעל מיליארד דולר, ביניהן עסקת יוניטי ואיירון סורס בשווי 4.4 מיליארד דולר, אשר מהוות כ-37% מסך השווי לשנת 2022.

- שנת המיזוגים והרכישות בהייטק: 74.3 מיליארד דולר בעסקאות ו-15.6 מיליארד דולר בהשקעות

- תאושר? עסקת נטפליקס-וורנר בעיניים תחרותיות

- המלצת המערכת: כל הכותרות 24/7

נתח העסקאות מעל למיליארד דולר חוזר לרמות שהיו בשנים שקדמו לשנת 2021. בשנת 2022 העסקאות מעל 1 מיליארד דולר מהוות 3% מכמות העסקאות הכוללת. 13% מכמות העסקאות היו בשווי שעולה על 400 מיליון דולר, זאת בדומה לשנים 2019 ו-2020, וגבוה מה-8% שנצפה בשנת 2021. הסיבה לכך נעוצה בחזרה של החברות לשוק המיזוגים והרכישות במקום ביצוע הנפקות (IPOs) ועסקאות SPAC. היקף העסקאות מתחת ל-100 מיליון דולר ירד מעט ביחס לשנת 2021 ועמד על 62% מסך כמות העסקאות.

הרוכשות הישראליות ממשיכות להיות דומיננטיות בשוק

הרוכשים הישראלים ממשיכים להפגין חוזקה עם שיעור רכישות של כ-38% מתוך תנועות ההון בשנת 2022 ו-55% ממספר העסקאות הכולל. נתון זה משקף את חוזקת ובשלות השחקנים הישראלים המכוונים לצמיחה. חברות ישראליות ממשיכות לראות את עצמן כרוכשות ולא כנרכשות.

19% מסכום העסקאות הכולל היה מיועד לעסקאות "כחול לבן" בהן הן הרוכשת והן הנרכשת היו ישראליות זאת בסך של כ-3.5 מיליארד דולר – נתון המשקף זינוק ביחס לאשתקד, אז החברות הישראליות רכשו חברות ישראליות בסכום של 2.8 מיליארד דולרים בלבד. בסך הכל, במהלך 2022 היו 38 עסקאות בהן חברות ישראליות רכשו חברות ישראליות. הבולטות שבהן היו: עסקת אגד – קיסטון בסך 846 מיליון דולר, עסקת פרשמרקט- פז בסך 786 מיליון דולר ומדיגייט – קלרוטי בסך 400 מיליון דולר. כמו כן, סכום של כ-3.2 מיליארד דולרים הושקע בשנה החולפת בעסקאות שבוצעו על ידי רוכשים ישראלים כאשר הנרכשת הייתה חברה זרה.

- הבובות הפופולריות מסוכנות לילדים: משרד הכלכלה מזהיר משימוש בבובות LABUBU

- ביטוח לאומי דיגיטלי: לנצח את הבירוקרטיה מהספה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- העלימו רווחי קריפטו בעשרות מיליונים - כך חוקרי רשות המסים...

הרוכשים האסטרטגיים ממשיכים להוביל את השוק

כ-8% בלבד מסך כמות העסקאות שנסגרו בשנת 2022 בוצעו על ידי רוכשים פיננסיים (12 עסקאות), נתון אשר מהווה שיא שלילי ביחס לסך כמות העסקאות וירידה משנת 2021, אז מספר העסקאות שבוצעו על ידי רוכשים פיננסיים עמד על 18. חולשת המשקיעים הפיננסיים בייחוד השנה עשויה לנבוע מהקושי שלהם להתחרות ברוכשים האסטרטגיים ברמת המחירים ששררה בשוק, זאת לאור היעדר הסינרגיות, ו"ישיבה על הגדר" מצידם בציפייה לירידת שווי החברות. שתי עסקאות מרכזיות שביצעו רוכשים פיננסים בשנה זו הן רכישת אגד על ידי קרן קיסטון ורכישת חברת אבטחת המידע תופין על ידי חברת ההשקעות האמריקאית Turn/River Capital. מספר העסקאות האסטרטגיות עמד על 130 בשווי ממוצע של 198 מיליון דולר והוא הנתח המשמעותי יותר בשל המגמות שאפיינו את שנת 2022 והן שאיפה של חברות להמשיך ולהראות צמיחה, להתמקד באסטרטגיה, ולייצר יתרון יחסי אל מול חברות מתחרות.

הרוכשים האמריקאיים מתחזקים על חשבון מזרח אסיה ואירופה

מבחינת תמהיל מדינת המקור של הרוכשים הזרים מתוך היקף העסקאות שבוצעו על ידי רוכשים זרים, דריסת הרגל של צפון אמריקה מתעצמת עם כ-86% מתוך סך היקף העסקאות, שיא של השנים האחרונות. סך הכל בוצעו 50 עסקאות על ידי רוכשים צפון-אמריקאיים – הכוללות 43 עסקאות של רוכשים אמריקאיים ו-7 של רוכשים קנדיים – בסכום כולל של כ-9.7 מיליארד דולר. בהיבט מספר העסקאות, בשנת 2022 78% מהרכישות של זרים בחו"ל נעשו על ידי שחקנים שמקורם בצפון אמריקה, לעומת שנת 2021 בה אילו היוו 70%, בסכום כולל של כ-8 מיליארד דולר. לאחר ארצות הברית ניצבת אירופה עם כ-11% מסך היקף העסקאות. במקביל, מזרח אסיה צוללת מכ-760 מיליון דולר ל-34 מיליון דולר וכמעט ונעלמת.

קטר ההייטק ממשיך להוביל, יחד עם עלייה במגזר האנרגיה

בדומה לשנים קודמות, היקף העסקאות בהייטק ממשיך להוביל את השוק ועומד על כ-9.3 מיליארד דולר בשנת 2022, הסכום השני בגובהו לאחר השיא שנרשם אשתקד. סך העסקאות של מגזר האנרגיה הסתכם לכ-1.6 מיליארד דולר, זאת לעומת סך של 917 מיליון דולר בשנת 2021 – זינוק של 76%. הזינוק הוא לאור 3 עסקאות שביצעה איתקה (חברת הבת של דלק) וביניהן רכישת חברת האנרגיה סיקאר בשווי מוערך של 1.1 מיליארד דולר. במקביל, מגזר מוצרי הצריכה והשירותים הסתכם לכ-1.7 מיליארד דולר בעקבות רכישת קיסטון את אגד והשלמת רכישת רשת המרכולים פרשמרקט על ידי פז. כמו כן, מיזוג זרוע הפעילות של בנק לאומי בארה"ב עם הבנק האמריקאי – Valley National Bank הוביל לזינוק בשווי העסקאות במגזר הפיננסים.

רו"ח ליאת אנזל אביאל: "שינויים קיצוניים בסביבה המאקרו-כלכלית בשנת 2022 הובילו לחוסר וודאות גבוה בשוק. סביבת הריבית הנמוכה שאפיינה את העשור האחרון השתנתה במפתיע עם עליות ריבית חדות בבנקים המרכזיים בכל העולם. עליית מחיר הכסף בשילוב גורמים כמו המשבר העולמי המתמשך בשרשראות האספקה, עליות מחירים ומשברים גיאופוליטיים כגון מלחמת רוסיה-אוקראינה, הובילו לחוסר יציבות שמיתן את הקצב המהיר של שנת 2021 ואת מוטיבציית המשקיעים לביצוע עסקאות. עם זאת, מהירות התגובה של השוק המקומי ב-2022 אינה קיצונית ושנת 2022 ממשיכה להפגין חוזקה, הנתמכת מסגירת עסקאות שהחלו בשנת 2021".

משקיע סוחר בקריפטו (רשתות)

משקיע סוחר בקריפטו (רשתות)העלימו רווחי קריפטו בעשרות מיליונים - כך חוקרי רשות המסים תפסו אותם

תושב חולון, תושב באר שבע ותושב נצרת נחקרו בחשד להעלמת הכנסות מקריפטו בסך עשרות מיליוני שקלים

במסגרת מבצע חקירות כלל ארצי: תושב נצרת, תושב באר שבע ותושב חולון נחקרו בחשד להעלמת הכנסות מקריפטו בסך עשרות מיליוני שקלים. לא ברור איך אנשים חושבים שרשות המס לא תעלה עליהם. בסוף יש עקבות דיגיטליות ועקבות בכלל ששמים את כל המעלימים בסיכון גדול. השיטה הבסיסית היא מודיעין מהשטח והלשנות. השיטה השנייה היא מעקב דיגיטלי. רשות המסים מתקדמת טכנולוגית וחוקרים שלה יכולים לעלות על כתובות IP מישראל שמשתתפים ונמצאים בפלטפורמות דיגיטליות.

החוקרים גם נמצאים בפורומים, ברשתות ומזהים גורמים חשודים ואז מרחיבים את החקירה גם במישורים נוספים. חוץ מזה, בסוף אנשים רוצים להשתמש בכסף שהרוויחו. זה מחלחל לחשבון הבנק, זה נמשך דרך כרטיסי אשראי, יש סימנים.

יש עוד הרבה דרכי פעולה, כשהיום מדווחת רשות המסים כי במסגרת החקירה התגלה כי לחשוד ששמו איגור שרגורודסקי, תושב חולון, שנחקר על ידי פקיד שומה חקירות מרכז יש דירות ונכסים שלא מוסברים דרך השכר השוטף שלו. מחומר החקירה עולה חשד כי לפיו הוא פעל בזירות מסחר למטבעות וירטואליים בחו"ל בהיקפים גבוהים בשנים 2020 - 2024 ולא דיווח לרשויות המס. כמו כן עולה חשד כי הוא לא דיווח על הכנסות שהיו לו מחברות בחו"ל ובסך הכל התחמק מדיווח על הכנסות בסך עשרות מיליוני שקלים.

שרגורודסקי שגר בחולון מחזיק מספר דירות בבעלותו, ששוויין עולה פי כמה וכמה על פוטנציאל הנכסים שלו בהינתן הכנסותיו המדוחות. נבדק חשד לעבירות על חוק איסור הלבנת הון, בכך שרשם נכס שבו עשה שימוש בעלים על שם אדם אחר. הוא חשוד שהרוויח עשרות מיליונים בקריפטו בלי לדווח לרשות המס.

- טלפון של חשוד יישאר בידי החוקרים לעוד 180 יום

- החשד: העלמת הכנסות משיפוצים ובנייה בסכום של כ-1.5 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

ביטוח לאומי דיגיטלי: להשתלט על הבירוקרטיה מהספה

עידן הפקסים והתורים המתישים בסניפים יישארו בקרוב מאחור - באמצעות האפליקציה החדשה, שירותי המסרונים המאובטחים ומנגנון מיצוי זכויות, המוסד לביטוח לאומי הופך את המסע למיצוי הזכויות שלכם לקל ומהיר יותר

מהפכה בקליק: האפליקציה והשירות המהיר

האפליקציה שהוטמעה במלואה במהלך שנת 2025 היא כבר לא רק אתר אינטרנט מותאם, אלא כלי עבודה שלם בתוך הטלפון הנייד. המהפכה מתחילה ביכולת להגיש תביעות בצילום מהיר: אין יותר צורך בסורקים או בדואר. הגשת תביעה לדמי פגיעה בעבודה, דמי לידה או תגמולי מילואים מתבצעת על ידי צילום המסמכים הרפואיים או האישורים בנייד ושליחה מיידית. כמו כן, המערכת מציגה בכל רגע נתון מעקב שקוף אחר התביעה: תוכלו לראות מתי המסמכים התקבלו, אם הם עברו לבדיקת פקיד התביעות, אם התיק נמצא בבחינה רפואית ומתי בדיוק התשלום הועבר לבנק.כשהמדינה פונה אליכם: מיצוי זכויות יזום

החידוש המשמעותי ביותר בסוף 2025 הוא המעבר משיטת ה"תביעה" לשיטת ה"זכאות האוטומטית". המערכות של הביטוח הלאומי מסונכרנות היום עם בתי החולים, הצבא ורשות המיסים. המשמעות היא שלעיתים קרובות מבוצעים תשלומים ללא בקשה: עבור זכויות מסוימות, המערכת מזהה את הזכאות באופן אוטומטי. למשל, דמי לידה או מענקי מילואים מסוימים משולמים ישירות לחשבון הבנק עוד לפני שהאזרח הספיק למלא בקשה רשמית. כמו כן, המערכת שולחת התראות חכמות על זכאות: אם מזוהה ירידה חדה בשכר, הפסקת עבודה ממושכת או אירוע רפואי מוכר, נשלחת הודעה יזומה למכשיר הנייד המזמינה אתכם לבדוק את זכאותכם לקצבה המתאימה.

סוף עידן המתווכים: מימוש זכויות בחינם

בעבר, הבירוקרטיה הסבוכה הזינה תעשייה של חברות פרטיות למימוש זכויות

שגבו עמלות גבוהות מהקצבאות. ב-2025, הדיגיטציה והפישוט השפתי הופכים את התיווך הזה למיותר. שירות "יד מכוונת" של הביטוח הלאומי מפעיל מרכזי ייעוץ מקצועיים שבהם רופאים ואנשי מקצוע עוזרים לכם להכין את התיק הרפואי לקראת הוועדה ללא כל עלות. בנוסף, כל הטפסים הדיגיטליים

נוסחו מחדש בשפה פשוטה וברורה, מה שמאפשר לכל אדם להגיש בקשה באופן עצמאי בביטחון מלא, בלי לחשוש ממונחים משפטיים סתומים. ועדות רפואיות בשיחת וידאו: נוחות ונגישות

אחד הלקחים מהשנתיים האחרונות הוא שלא בכל מקרה חייבים להגיע פיזית לסניף. המהפכה הדיגיטלית מאפשרת קיום ועדות רפואיות בשיחות וידאו מאובטחות. במקרים של בעיות רפואיות שניתן לאבחן על סמך מסמכים וצילומים, או בנושאים הקשורים לבריאות הנפש, הוועדה מתקיימת כשאתם בביתכם. זהו פתרון קריטי לנפגעי פוסט-טראומה שחווים חרדה במקומות הומי אדם או לאנשים עם מוגבלות בניידות שהנסיעה לסניף מהווה עבורם נטל פיזי קשה.טיפ לסיום שנת 2025 - תשכחו מחוויות העבר:

הכוח האמיתי

שלכם נמצא בנתונים האישיים הנכונים והעדכניים. ודאו פעם אחת שפרטי חשבון הבנק וכתובת המגורים שלכם מעודכנים באזור האישי באתר או באפליקציה. בעולם הדיגיטלי של היום, עדכון הפרטים האלו הוא ההבדל בין קבלת הכסף תוך ימים ספורים לבין המתנה של שבועות בגלל תקלות תקשורת

פשוטות. הביטוח הלאומי של סוף 2025 הוא סוף סוף מערכת מהירה ונגישה, אז אל תיתנו לניסיון העבר להרתיע אתכם - ותתחילו לפעול לקבל את מה שמגיע לכם על פי חוק.