103 מיליארד שקל זרמו לפקדונות בחודשיים - אבל לא למקום הנכון

הריבית עולה ואתם יכולים וצריכים (אפילו חייבים) לקבל תשואה על הכסף הפנוי שלכם. אל תשאירו אותו בעו"ש, הוא שוכב בלי להשיג תשואה, אל תשאירו אותו בפיקדון יומי/ שבועי, יש הרבה אפשרויות לקבל תשואה - חסרת סיכון לגמרי. חוץ מזה, כדאי להמשיך ולבדוק בנקים אחרים - בעולם של אינפלציה גבוהה וריבית עולה, אתם צריכים לקבל הרבה יותר ממה שאתם מקבלים כיום בבנק.

אבל זה יותר מזה: יש עכשיו אינפלציה של 5.1% בישראל, על פי נתוני חודש אוקטובר. כלומר: גם לא לעשות כלום זה סיכון - זה סיכון של 100% להפסיד את הכסף לאינפלציה. זה לא נכון שכסף שנשאר בעובר ושב לא נפגע - בוודאי שהוא נפגע. נגיד את זה שוב: להשאיר את הכסף בעובר ושב שווה לשרוף אותו. הכסף מאבד מהערך שלו. אז יש אלטרנטיבות. נכון, הריבית שתקבלו על הפקדונות נמוכה יותר מהאינפלציה, כלומר אתם תפסידו כסף, הוא יישחק - אבל הוא יישחק פחות. אתם תרוויחו לפחות חלק מהסיפור. פחות כסף שלכם יילך לפח. זה עדיין יהיה הפסד ריאלי של הכסף, אבל זה יהיה הפסד קטן יותר. זה יגן עליכם מהאינפלציה, לפחות באופן חלקי.

אפשר גם להפקיד את הכסף בקרן כספית, ייתכן שזה אפילו עדיף על הפקדונות. אבל לשם הפשטות והבהירות, נתמקד הפעם רק בפקדונות (להשוואה בין קרן כספית לפקדון - לחצו כאן)

עכשיו יש אפשרות השוואה:

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- הנחיות חדשות במימון: איך משפיע קיבוע הקלות המשכנתא על הזינוק בהלוואות "לכל מטרה"?

- המלצת המערכת: כל הכותרות 24/7

הציבור הישראלי יושב על הררי מזומן. 1.5 טריליון שקל. זה המון. הבעיה היא שרק חלק קטן מהציבור באמת דואג לקבל את התשואות הטובות וזה חבל, זה כמו לזרוק כסף לפח, יותר נכון - לתרום לבנקים.

אז הבנקים לא גלגלו את כל העלאת הריבית של בנק ישראל לפקדונות, הם העלו פחות ויצרו לעצמם מרווח. מנגד - הם כן העלו את כל המרווח על האשראי שהם מחלקים לציבור. הסיבה היא כי הם יכולים, כי אין באמת תחרות בין הבנקים בישראל. אבל בכל זאת, אם אתם יכולים לקבל ריביות גבוהות יותר מאשר אפס בעו"ש - למה לא בעצם?

בכל מקרה, על פי נתוני בנק ישראל, הציבור הפקיד בחודשיים האחרונים יותר מ-100 מיליארד שקל לפקדונות. אבל השאלה היא - האם זה הלך למקומות הנכונים, איפה שתקבלו את הריביות הגבוהות ביותר, או פשוט לבנק שבו מנוהל החשבון שלכם. סביר שזה הלך לשם.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

בחודש אוקטובר נכנסו 27.7 מיליארד שקל בפקדונות בריבית קבועה ועוד 25.5 מיליארד בריבית משתנה (עולה/יורדת בהתאם להחלטת הריבית של בנק ישראל).

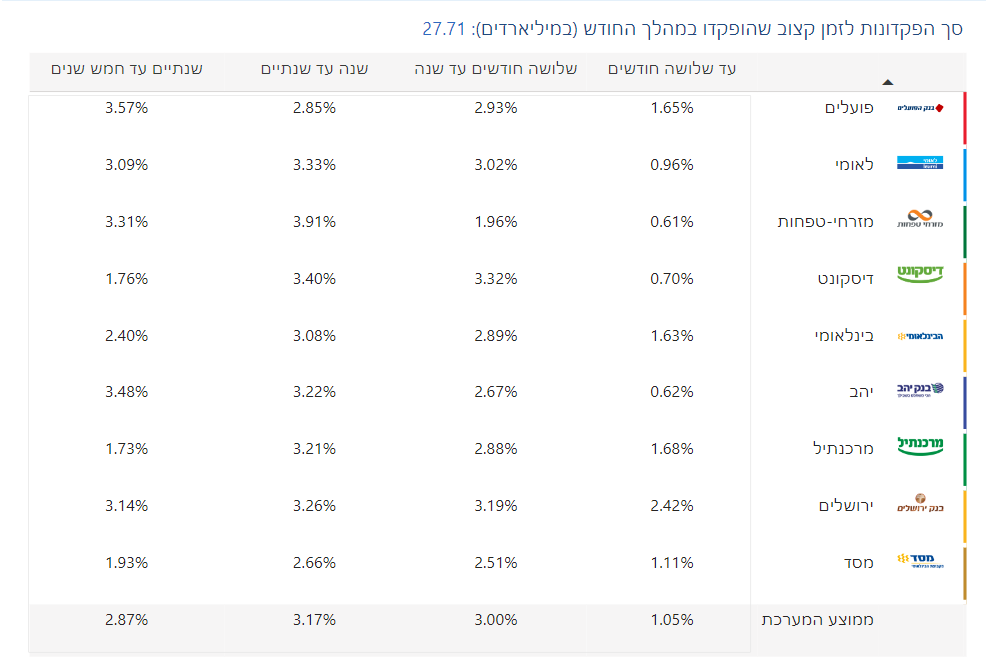

הנה הריביות בפקדונות בריבית קבועה - מזרחי ודיסקונט מובילים בפקדון לשנה:

והנה הפקדונות בריבית משתנה - בנק וואן זירו במקום הראשון, ובנק ירושלים צמוד אליו. הריבית הזו תעלה בשבוע הבא, כאשר בנק ישראל יעלה את הריבית:

- 5.נטלי 18/11/2022 07:35הגב לתגובה זובנק ירושלים ובנק דיסקונט נותנים הכי הרבה עבור פקדונות לתקופה לזמן ארוך

- 4.רז 17/11/2022 20:40הגב לתגובה זויש כאלו עם דמי ניהול מגוכחים, אפשר לצאת בכל רגע ויש הפחתה במס במכירה אם התשואה עקפה את גובה הריבית.

- 3.זרובבל 17/11/2022 19:49הגב לתגובה זושנתי זה 3.5 ומשהו

- 2.אהרון 17/11/2022 16:33הגב לתגובה זוהבנקים המסחריים בנק ישראל הממליצים כולם גונבים ומרמים את הציבור

- ירון 17/11/2022 16:55הגב לתגובה זוהרבה בנקים נותנים לך:ברירת פיקדון:שקלי או צמוד מדד,עשיתי זאת לפני חצי שנה,הרווחתי לא מעט:כ-4 אחוז.זה יותר טוב מלהשכיר נכס.

- 1.סתם אחד 17/11/2022 16:12הגב לתגובה זויש לי 150000 בעוש. ממתין לעוד העלאות ריבית כדי לסגור אותו ל3 שנים. האם אני עושה נכון?

- רז 17/11/2022 20:42הגב לתגובה זואין סיבה לכסף לשבת בעו"ש. זה כסף שנאכל.

- עידן 17/11/2022 17:34הגב לתגובה זותכניס לקרן כספית ואז לא משנה מה קורה אתה לא תלוי בבנק, אתה מקבל את הריבית של בנק ישראל נותן על מקמ, או לחילופין תסגור את הכסף בפיקדון צמוד מדד או צמוד לפריים

- ירון 17/11/2022 16:53הגב לתגובה זוהיית צריך לחלק את הכסף ל-2:חלק צמוד מדד,וחלק בריבית משתנה,במקום לחכות.זה נכון אתה תקבל כ-4-3 אחוז ריבית שנתית בסוף,אבל בינתיים האינפלצייה עלתה,אז לא עשית כלום בעצם:לא הרווחת.זו לא שיטה לחכות,הפסדת עליית מדד של 0.6 אחוז השבוע,זה לא מעט.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.