הדולר השתווה לאירו לראשונה מזה 20 שנה - מי מרוויח ומי מפסיד?

לראשונה בעשרים שנה האחרונות השתוו אמש ערך הדולר והיורו ונסחרו ביחס של אחד לאחד. הדבר קרה לאחר התחזקות עקבית בערך הדולר והחלשות של מקבילו האירופי בחודשים האחרונים. המשמעות היא שדולר אחד קונה יורו אחד כיום, לעומת 0.95 יורו לפני חודש ו-0.85 יורו לפני שנה. ההערכות הן שהמגמה הזו לא בסופה, וסיכוי סביר שנראה את הדולר מתחזק עוד.

הגורם המרכזי להתחזקות הדולר הוא העלאות הריבית של הבנק המרכזי בארצות הברית, שהולכות ונעשות יותר ויותר אגרסיביות. באירופה לעומת זאת רק עכשיו נתחיל לראות ככל הנראה מגמה דומה. בנוסף, הכלכלה האירופאית משדרת חולשה יחסית לנוכח המלחמה באירופה ומחירי האנרגיה שמכבידים עליה מאד בעוד זו האמריקאית בינתיים מפגינה עוצמה. החשש מעצירת זרימת הגז הרוסי לגרמניה ולשאר אירופה משפיע גם הוא לרעה על ערך המטבע המקומי. לשינוי שערי החליפין יש כמובן השפעות כלכליות מרחיקות לכת ברחבי העולם. אילו תחומים, אם כן, יושפעו מהמגמה?

תחום התיירות. לטייל בארצות הברית נהיה יקר בהרבה לתיירים אירופים, ואילו תיירים אמריקנים שיחפצו לבקר ביבשת הישנה יהנו ממחירים זולים בהרבה מממה שהורגלו בעבר. ההתרחשות הזו מגיעה כמובן בזמן מעולה מבחינת עסקי התיירות באירופה עם פתיחת השמיים והחזרה לשגרה לאחר הקורונה, כשכל כך הרבה אנשים ציפו לחופשה מפנקת במשך שנתיי וסוף סוף יכולים לפצות את עצמם עם יעדים נחשקים כמו ברצלונה או רומא במחירי מבצע. היורו החלש יכוון זרם תיירים משמעותי ל-19 מדינות האיחוד המשתמשות במטבע. יחד עם זאת, מחירי הטיסות הגבוהים עדיין יקשו על התיירים האמריקנים להגיע לאירופה, אם כי השהות עצמה תהיה זולה יותר. מחירי הכרטיסים במונחים דולרים עלו בעונה החמה ב-14% לעומת הזמן המקביל בשנת 2019, לפני פרוץ מגיפת הקורונה.

יצואניות אירופיות VS יצואניות אמריקאיות. הדולר החזק משפיע לרעה כמובן על החברות האמריקאיות הבנלאומיות. המחירים שהם יכולים לקבל תמורת מוצריהם ביבשת הישנה שווים פחות בדולרים, אך שכר העובדים העולה, וכן מחירי הסחורות וחומרי הגלם נקובים על פי רוב בדולרים, כך שההוצאות על ייצור והובלה נשארות ברובן המוחלט במטבע האמריקאי. כל החברות הגדולות דוגמת מיקרוסופט MICROSOFT אפל APPLE או מטא META PLATFORMS פעילות ברחבי העולם, ואירופה מהווה חלק גדול מההכנסות שלהן. אלו ואחרות מדווחות על פגיעה בתוצאות כתוצאה משערי מטבע, ולעיתים מוסיפות "תוצאות מתואמות" המתעלמות מהשפעת שערי המטבע. אך אם השינויים הללו הם קבועים אין כל כך טעם לפרסם תוצאות מתואמות. כל הרעיון של תוצאות מתואמות הוא להתעלם מגורמים חד פעמיים שיוצרים "רעש" בדוחות ומסווים את המגמה האמיתיית של פעילות החברה, אך אם מדובר בשינויים קבועים לטווח הארוך הרי שלא מדובר ברעש אלא במציאות קבועה איתה יצטרכו להתמודד החברות מעתה והלאה.

- יבוא וירידה במחיר או ביטחון תזונתי? 5 עובדות על שוק החלב בישראל

- המספר היומי - איך 26.9 משפיע על הקניות שלנו?

- המלצת המערכת: כל הכותרות 24/7

הצד השני של המטבע הוא כמובן היצואניות האירופאיות לארצות הברית. היקף היצוא מאירופה לארצות הברית בשנת 2021 היה 400 מיליארד יורו ואילו היבוא עמד על 232 מיליארד יורו בלבד. יורו חלש אומר שמחירי המוצרים האלו ליבואנים האמרקאים זול יותר. הם יכולים למכור את זה במחירים זולים יחסית למוצרים אמריקאים וכך למכור כמויות גדולות יותר. בתקופה של מיתון והאטה בביקוש כשכוח התמחור הוא אחד הכלים החזקים בארסנל החברות, הדבר מהווה יתרון תחרותי לא מבוטל.

גרמניה היא היצואנית הגדולה ביותר לארצות הברית מבין מדינות אירופה, כשעיקר היצוא הוא בתחום כלי הרכב, מכונות, חלקי מטוסים, בשר קפוא ומכשור רפואי, אך גרמניה היא גם היבואנית הגדולה ביותר מארצות הברית. צרפת אף היא ייצאה לארצות הברית בהיקף של כ-50 מיליארד דולר בשנת 2019, ולאחריה איטליה.

העניינים מתהפכים כמובן שמדברים על יבוא. אירופה היא יבואנית גדולה של מוצרי אנרגיה וחומרי גלם נוספים שנקובים על פי רוב בדולרים וכעת המחירים של אלו גבוהים יותר עבורה. הייצור באירופה נהיה אם כן יקר יותר למרות שכוח העבודה נהיה זול יותר באופן יחסי. היבואנים האמריקאים לעומת זאת נהנים ממחירים זולים יותר של המוצרים המיובאים מאירופה.

- אנבידיה משתלטת על מתחרה - חברת השבבים גרוק

- בנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

- 1.נ.ש. 14/07/2022 13:01הגב לתגובה זולכאורה העליה באינפלציה בארה"ב היא הרבה יותר מבאירופה הייתה אמורה להחליש את הדולר מול האירו ולא הפוך. אבל בעצם מה שקורה זה שהעליה בריבית בארה"ב וצמצום הכמותי מייצר לחץ של מחסור בדולר שגורם להתחזקות הדולר. צריך לזכור שיש מדינות באירופה שחלק מהאגח שלהם בריבית גבוה יהפך מהר מאד לאגח זבל מה שייצור בלאגן ביבשת. כל הדברים האלו יוצרים בעצם ייקור של הדולר שבתורו מייצר אינפלציה עתידית. והעובדה שאירופה היא כלכלה מבוססת יצוא ויבוא 50% מול ארה"ב שרק 25% מהכלכלה שלה זה יבוא ויצוא כך שהדברים משפיעים יותר לרעה על אירופה מכל תזוזת המטבע

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

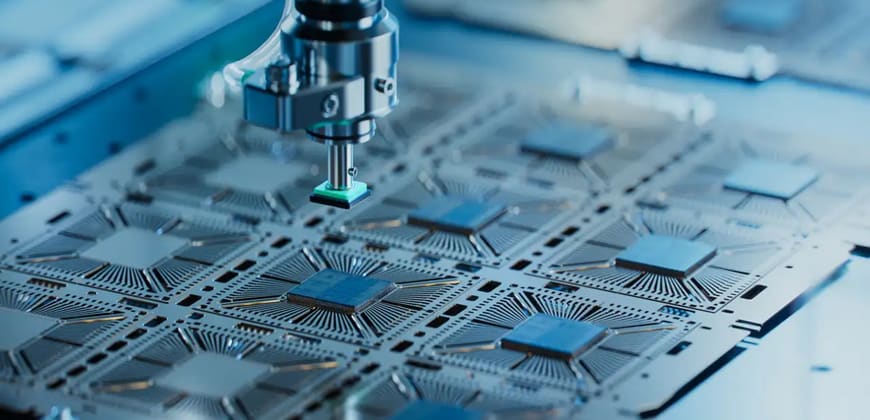

שבבים

שבביםבנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

בסקירה עדכנית של בנק אוף אמריקה לשנת 2026, מצביע האנליסט ויווק אריה על כך שתעשיית השבבים נמצאת רק באמצע תהליך שינוי ארוך טווח. לדבריו, מדובר בגל טרנספורמציה שצפוי להימשך כעשור, כאשר הבינה המלאכותית מהווה את מנוע הביקוש המרכזי.

לפי התחזית, מכירות השבבים הגלובליות צפויות לצמוח בכ־30% בשנה הקרובה, ולראשונה לחצות רף של טריליון דולר בהכנסות שנתיות. אם התחזית תתממש, מדובר בנקודת ציון משמעותית עבור תעשייה שבעבר נחשבה מחזורית ותלויה בעיקר בצרכנות ובמחשוב אישי. אריה מדרג את חברות השבבים לפי שיעורי הרווח הגולמי, ומעדיף את אלה שמציגות מרווחים גבוהים ויציבים לאורך זמן. לטענתו, המרווחים משקפים לא רק יעילות תפעולית אלא גם כוח שוק.

ברשימת המועדפות שלו לשנת 2026 נכללות שש חברות גדולות: אנבידיה, ברודקום, לאם ריסרץ’, KLA, אנלוג דיבייסז וקיידנס. המכנה המשותף לכולן הוא שליטה חזקה בנישות שבהן הן פועלות, עם נתחי שוק שמגיעים לעיתים ל־70% ואף יותר.

שוק מרכזי הנתונים צפוי להגיע ליותר מטריליון דולר

התחזית של בנק אוף אמריקה נשענת על גידול חד בהשקעות במרכזי נתונים. לפי ההערכות, שוק מערכות מרכזי הנתונים לבינה מלאכותית עשוי להגיע ליותר מ־1.2 טריליון דולר עד 2030, בקצב צמיחה שנתי ממוצע של כ־38%. עיקר הפוטנציאל טמון במאיצי AI, רכיבי החומרה שמבצעים את החישובים הכבדים, המוערכים כשוק של כ־900 מיליארד דולר.

- הביקוש לזיכרון דחף את לאם ריסרץ’ לשיא כל הזמנים

- שווי של כ-8 מיליארד דולר: יצרנית השבבים סריבראס מצטרפת למתחרות אנבידיה בשוק ה-AI

- המלצת המערכת: כל הכותרות 24/7

עם זאת, העלויות הגבוהות של תשתיות AI יוצרות גם זהירות. הקמה של מרכז נתונים בהספק של ג’יגה־ואט אחד עשויה לעלות יותר מ־60 מיליארד דולר, כאשר כחצי מהסכום מופנה ישירות לחומרה. השאלה המרכזית היא האם ההשקעה תצדיק את עצמה כלכלית. אריה סבור שלחברות הטכנולוגיה הגדולות אין באמת ברירה. לדבריו, ההשקעות הן גם התקפיות וגם הגנתיות: מצד אחד ניסיון לנצל הזדמנויות חדשות, ומצד שני מהלך שנועד להגן על פלטפורמות קיימות מפני תחרות עתידית.

.jpg)