הקאמבק של הקרנות הכספיות: גיוס של 100 מ' ש' ביום בשל עליית הריבית

בשנים האחרונות הריבית האפסית במשק גרמה לכך שהשקעה באפיקים שקליים קצרי טווח נתנה תשואות אפסיות. דמי הניהול של קרנות המשקיעות באפיק הזה - הקרנות הכספיות - חיסלו את מעט התשואה שעוד הייתה, וכתוצאה מכך זרמו הכספים החוצה מן הקרנות הללו. כעת, עם העלאת הריבית ניכרת שינוי מגמה, ונרשמו גיוסים של כ-100 מיליון שקל ביום.

קרנות כספיות הן קרנות נאמנות המשקיעות באפיקים סולידיים לטווח קצר. הן נחשבות לאפיק ההשקעה הסולידי ביותר מבין האפשרויות השונות בשוק, כלומר בעלות רמת הסיכון הנמוכה ביותר בשוק. הן פועלות בישראל החל משנת 2008 וגייסו בהתחלה מיליארדי שקלים. יחד עם הסיכון הנמוך מגיעה תוחלת תשואה מאד נמוכה, במיוחד לאור הריבית הנמוכה ששררה במשק הישראלי בשנים האחרונות. הקרן הטובה ביותר בחמש השנים האחרונות הניבה 1.26%. לא לשנה, לכל ה-5 שנים.

מדיניות ההשקעה של הקרנות הללו היא מאד ברורה ומוגדרת בחוק. הקרנות יכולות להשקיע בנכסים כספיים קצרי מועד כמו מק"ם, פק"ם (פקדון בנקאי לתקופה של עד 30 יום) וכדו', כשמשך החיים הממוצע של כלל נכסי הקרן הוא עד 90 יום.

החוק מגדיר גם כמה יתרונות להשקעה בקרנות כספיות על פני אפיקי השקעה מקבילים. ראשית אין תשלום מס אם אין רווחים ריאליים, כך שבסביבה של אינפלציה של 4% אותה אנו חווים היום לא יהיה תשלום מס. בנוסף, לפי חוק הברוקר או הבנק לא יכול לגבות עמלות קניה ומכירה או דמי משמרת.

- כמה מקבלים במק"מ לשנה - ואיך זה לעומת פיקדונות?

- ההשקעה הסולידית שהניבה יותר מקרן כספית

- המלצת המערכת: כל הכותרות 24/7

אמנם כעת נרשמים שינויים בשוק האג"ח בכלל, וגם בשקליות הקצרות בפרט. העלאת הריבית משפיעה על כל עקום התשואות, גם על אלו בטווח הקצר. כעת המק"מ הארוך ביותר, 513, נותן כבר תשואה של 1.46% כשרק לפני שבועות אחדים התשואה הייתה פחות מאחוז. עם המשך העלאות הריבית הצפויות על ידי בנק ישראל התשואה צפויה להשתפר אף יותר, ומכשיר ההשקעה נטול הסיכון הזה חוזר להיות עם הזמן ליותר ויותר אטרקטיבי, לאחר יציאת הכספים המאסיבית שהוא חווה בשנים האחרונות.

כיון שהכללים הם מאד ברורים ונוקשים, היכולת של מנהלי הקרנות להשיא תשואה עודפת בזכות כישורי ניהול מוגבלת מאד. בסופו של דבר התשואה בטווחים הללו באפיקים השונים מאד דומה, וקשה מאד להתבלט אל מול המתחרים. לכן, גם במקרה זה, דמי הניהול יהיו פרמטר חשוב בקביעת המנצחות והמפסידות בתחום.

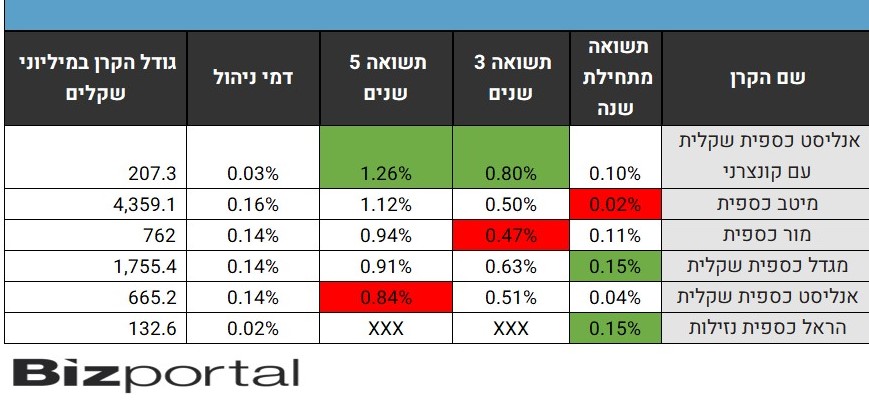

להלן תוצאות חמש הקרנות הטובות ביותר בחמש השנים האחרונות, בתוספת הקרן הטובה ביותר מתחילת השנה:

ההבדלים אמנם הם מינוריים וכמעט חסרי משמעות בטווחי הזמן הללו, ובכל זאת בולטת העובדה ש"אנליסט כספית שקלית עם קונצרני" גובה כמעט הכי מעט דמי ניהול ומנצחת בטווח הזמן של שלוש שנים ושל חמש שנים. יחד עם זאת, להבדיל מהקרנות האחרות, היא משקיעה גם באגחים קונצרנים שקליים לטווח קצר, מה שעשוי אף הוא לתרום מעט לתשואות המעט טובות יותר מהמתחרות. עוד נקודה שחשוב לקחת בחשבון לגבי אנליסט היא שיש עמלת קניה נוספת שלא כלולה בדמי ניהול וגם לא פוגעת בתשואות. בקרנות כספיות שלעיתים קרובות מהוות השקעה לטווח קצר, עמלת קניה היא משמעותית וחייבת להילקח בחשבון.

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המסלול ל-350%: הקרנות שהופכות השקעה צנועה להון מרשים בעשור אחד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

קרן חדשה יחסית, שקיימת פחות משלוש שנים היא הראל כספית נזילות שגובה אף פחות דמי ניהול, 0.02% בלבד, ומציגה את התוצאה הטובה ביותר מתחילת השנה ביחד עם מגדל כספית. יחד עם זאת, גם קרן זו גובה "דמי הוספה", כלומר ישנו פער בין מחיר הקניה למחיר המכירה.

קרן נוספת שלא נכנסה לטבלה אך ראויה לציון היא פסגות כספית שקלית שמסתפקת בדמי ניהול צנועים של 0.07% מבלי הפער בין מחיר הקניה למכירה. היא מנהלת 1.7 מיליארד שקל.

בעתיד הקרוב, כאמור, אנו צפויים לראות תשואות טובות יותר באפיק הזה, שייתכן שאף יגיעו לאחוז וחצי לשנה, עדיין לא תשואה מדהימה, אך למי שלא רוצה לקחת סיכון זו יכולה להיות אפשרות טובה לשמור מעט יותר טוב על ערך הכסף.

יחד עם זאת ישנן עוד אלטרנטביות לחסכון נטול סיכון יחסי לטווח קצר. המק"מ הארוך של קרוב לשנה נותן כאמור כ-1.5% ברוטו. אמנם במקרה זה יש לחשב עמלות קניה ומכירה שלעיתים קרובות עלולות לחסל את ההפרש ממה שמציעים בקרנות.

גם באג"ח השקלי ממשלתי לטווח קצר ניתן למצוא תשואות דומות, אך גם פה יש להתחשב בעמלות הקניה והמכירה, ובמקרה שמעלים מעט את הסיכון ומשקיעים באג"ח קונצרני של חברות מבוססות לטוח קצר ניתן להגיע לתשואות גבוהות יותר. בקרב חברות הביטוח ניתן למצוא כמה אפשרויות מעניינות. ישנן בשוק אגרות חוב עם מח"מ של פחות משנה שנותנות עד 1.1% מעל האג"ח הממשלתי. כך לדוגמה האג"ח של כלל ביטוח, כללביט אגח ח נותנת תשואה של 1.93% ברוטו, מרווח של 0.79% מעל הממשלתי. מגדל הון אגח ג שנפרעת במרץ 2023 נותנת כבר 1.11% מעל הממשלתי, סך הכל התשואה ברוטו היא 2.54%.

אפשרות נוספת היא פקדונות בבנקים שנותנים גם הם כמה עשיריות אחוז לשנה, לרוב פחות מאשר באגרות החוב.

- 7.יובל 03/07/2022 19:43הגב לתגובה זומכבסת מילים על כלום אלה מיליארדים ששוכבים בבנקים ללא תמורה למפקידים ומשמשים את הבנקים למתן הלוואות בריבית צמודה של 5 אחוז לשנה זו מתנה משמים סליחה מבנק ישראל לבנקים מה הפלא שכל שנה הם יוצאים שרוחים של עשרות מיליארדי שקל

- 6.צריך לבטל את המס ההזוי 15% לחיסכון בפקמ (ל"ת)ירון,,, 20/06/2022 12:46הגב לתגובה זו

- 5.@ 19/06/2022 18:29הגב לתגובה זויש להוציא את הכסף מהבנקים החזירים שגם היום עם העלאת הריבית הם לא נותנים את ריבית בנק ישראל ולכן לא להשאיר אצלם את הכסף וקצת להשקיע בחברות השקעה שנותנות ריבית גבוהה לא להשאיר את הכסף בבנק

- 4.דן 19/06/2022 15:55הגב לתגובה זו5 שנים -3% .....3 שנים - 2.7%......2 שנים - 2.2%......

- 3.מני 1 19/06/2022 15:51הגב לתגובה זוראוי להציג תמונה מלאה לדוגמא פסגות כספית עם ביצועים טובים ומנגד אי אפשר להשוות תפוחים לתפוזים.... מי שמשקיע בקונצרן לא יכול להיכנס בקטגוריית ההשוואה שנבחרה להציג.

- 2.אנליסט יש הפרש של 0.1 בין קניה למכירה אז זה לא כל כך (ל"ת)דנדן 19/06/2022 15:41הגב לתגובה זו

- 1.משה האתיופי 19/06/2022 14:24הגב לתגובה זותבדקו את "שיעור ההוספה" של כל קרן ותראו מה הכי זול. לטעמי זו הראל.

- בן 27/08/2022 21:47הגב לתגובה זולא סומך עליהם ולא אקנה לעולם שום מו ר שלהם. לא בגמל, לא בביטוח ולא בקרנות. שומר נפשו וכספו ירחק.

מחשבה הרהור התלבטות (דאל אי)

מחשבה הרהור התלבטות (דאל אי)אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

מה ההבדלים בין קרנות כספיות לקרנות אג"ח שקלי קצר? איזו השקעה הייתה עדיפה בשנים האחרונות? מהי האלטרנטיבה העדיפה בסביבה של ריבית יורדת?

הלהיט של השנים האחרונות בשוק הקרנות היו הקרנות הכספיות, עם זרימה של עשרות מיליארדי שקלים ותשואות נטולות סיכון מכובדות דיין של כ-4%. הקרנות הכספיות משקיעות בפקדונות בנקאיים או באג"ח קצרות ממשלתיות בעיקר, אך גם של חברות. לאור העלאת הריבית במשק ההשקעות הללו הניבו יותר מ-4% בשנה בשנים האחרונות.

בחודש האחרון בנק ישראל החל בהליך הורדת ריבית. בנק ישראל מאוד (מאוד) שמרני וזהיר בנושא הריבית, כך שלא סביר שנראה הורדת ריבית מהירה; יחד עם זאת, קרוב לוודאי שהמגמה תימשך בקצב כזה או אחר. במקרה שההערכה הזו אכן תתממש, התשואות הצפויות מהקרנות הכספיות צפויות לרדת אף הן בהדרגתיות. עדיין מדובר בתשואה יחסית יפה להשקעה נטולת סיכון, אך כנראה נראה ירידה לכיוון ה-3% בשנה, וייתכן שאף פחות בהמשך.

אחת האלטרנטיבות הפחות מדוברות לקרנות כספיות הן קרנות אג"ח שקליות ללא מניות עם מח"מ קצר שמציעות פרופיל סיכון דומה אך לא זהה (בנוסף להבדלי מיסוי). אין הרבה קרנות כאלה, אך יש כמה, ומעניין להשוות אותן לביצועי הקרנות הכספיות. התשואות של הקרנות הכספיות (עם קונצרני) מתחילת השנה נעות בין 4.28% ל-4.52%. ההבדל בתשואות בין הקרנות הכספיות השונות נובע מבחירת האג"ח הקונצרני, מהפרש בדמי הניהול ומיכולת המיקוח מול הבנקים ביחס לתשואות על הפקדונות, אולם בסופו של דבר התשואות דומות למדי.

לצורך ההשוואה התייחסנו לשלוש הקרנות הגדולות ביותר, שמנהלות כל אחת יותר מ-10 מיליארד שקל, ביניהן הקרן הטובה ביותר מתחילת השנה - ילין לפידות כספית ניהול נזילות. חיפשנו קרנות נאמנות שמשקיעות באג"ח שקלי עם מח"מ של עד שנתיים (הכנסנו גם קרן אחת עם עד 2.5 שנים). לא מדובר בהשוואה מדויקת, שכן קרנות כספיות הן עם מח"מ נמוך יותר. בכל זאת מדובר בהשקעה בסיכון נמוך יחסית, עם פוטנציאל רווח מוגבל, ללא חשיפה למניות, מט"ח או אג"ח בסיכון גבוה/מח"מ ארוך, ובכך מדובר בהשקעה סולידית למדי שיכולה להוות אלטרנטיבה מסוימת לקרנות הכספיות.

- הראל קרנות נאמנות: הרבה מדי קרנות בינוניות, גם בגודל וגם בביצועים

- הוצאות כספיות משפחתיות

- המלצת המערכת: כל הכותרות 24/7

ההבדל במח"מ הוא קטן יחסית, אך חשוב להבין את השפעת המח"מ על תשואות אגרות החוב. ככל שהמח"מ ארוך יותר, כל שינוי בתשואות יוצר תנודה משמעותית יותר במחיר האג"ח. לכן בזמנים של העלאת ריבית האג"ח הארוכות יותר יספגו הפסדים גדולים יותר על פי רוב, בעוד בזמנים של הורדת ריבית האג"ח הארוך יספק רווחים גבוהים יותר. זה כמובן באופן כללי, כשהתנהגות התשואות על פני עקומת המח"מ תלויה בגורמים רבים נוספים, כמו הערכות לגבי צמיחה/מיתון, צפי הנפקות של הממשלה או של חברות, שיכולים ליצור לחץ/מחסור באגרות למח"מים מסוימים וכו'. על כל פנים, בחירת מח"מ האג"ח היא אחת ההחלטות החשובות ביותר של מנהלי הקרנות האקטיביות, והיא משפיעה באופן דרמטי על ביצועי הקרן. למנהלי הקרנות הכספיות כמעט אין משחק בתחום הזה, בעוד למנהלי הקרנות האקטיביות, גם לטווח קצר, יש יותר מרחב, וזה מה שיוצר את עיקר ההבדל בין הקרנות השונות, ובינן לבין הקרנות הכספיות.