צ'ארלי מאנגר מאמין בסיניות? הכפיל את ההימור שלו על עליבאבא

רבות מדובר על המשקיע המיתולוגי וורן באפט, שהוא גם לגמרי במקרה מנכ"ל חברת ההחזקות ברקשיר הת'וואי ואחד מהמשקיעים המצליחים בהיסטוריה. פחות מדובר על יד ימינו ושותפו, צ'ארלי מאנגר, משקיע עתיר שנים בפני עצמו והמוציא לאור של עיתון הדיילי ג'ורנל.

בשבוע האחרון, דיווח שהוגש לרשות האמריקאית לניירות ערך הראה כי המשקיע והפירמה אותה הוא מנהל כמעט והכפילה את השקעותיה בענקית הקמעונאות הסינית ALIBABA GROUP (סימול: BABA) לאחר שרכש סדר גודל של כ-602 אלף מניות תמורת סכום צנוע של כ-71.5 מיליון דולר.

עליבאבא היא אחת מחברות המסחר המקוון הגדולות ביותר בסין, אם לא הגדולה ביותר, ואף על פי כן ירד מחיר המניה בכ-50% בשנה האחרונה. בהשוואה למקבילותיה האמריקאיות, נראה שאפילו לא מדובר באותו ספורט. ענקית הקמעונאות האמריקאית AMAZON (סימול: AMZN) עלתה בשנה האחרונה 5%, SHOPIFY INC (סימול: SHOP) עלתה כ-12% ובשקט בשקט EBAY (סימול: EBAY) הוסיפה בשנה החולפת 28%.

- 7.למה אי אפשר לעשות שיתוף לכתבה 07/01/2022 12:41הגב לתגובה זולמה אי אפשר לעשות שיתוף לכתבה

- 6.עדן 07/01/2022 11:52הגב לתגובה זואיזו סבלנות איזה בן אדם

- 5.(ל"ת)07/01/2022 08:50הגב לתגובה זו

- 4.אנונימי 07/01/2022 08:50הגב לתגובה זוכתבה קצרה מידי

- 3.קנה עוד 300,000 ולא 600,000 (ל"ת)רונן 07/01/2022 07:56הגב לתגובה זו

- 2.כלכלן 07/01/2022 05:19הגב לתגובה זוהיה משקיע טוב בשנות ה80

- טוב שכתבת לנו מגובה קרסוליו (ל"ת)איתן 07/01/2022 12:56הגב לתגובה זו

- 1.BABA לא אמורה להמחק מהבורסה האמריקאית? תודה! (ל"ת)שלומי 06/01/2022 23:22הגב לתגובה זו

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

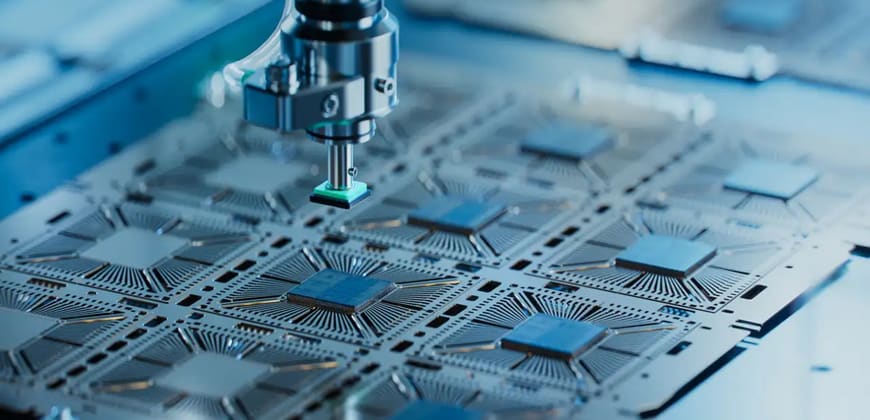

שבבים

שבביםבנק אוף אמריקה: מכירות השבבים יעלו ב-30% ב-2026

בסקירה עדכנית של בנק אוף אמריקה לשנת 2026, מצביע האנליסט ויווק אריה על כך שתעשיית השבבים נמצאת רק באמצע תהליך שינוי ארוך טווח. לדבריו, מדובר בגל טרנספורמציה שצפוי להימשך כעשור, כאשר הבינה המלאכותית מהווה את מנוע הביקוש המרכזי.

לפי התחזית, מכירות השבבים הגלובליות צפויות לצמוח בכ־30% בשנה הקרובה, ולראשונה לחצות רף של טריליון דולר בהכנסות שנתיות. אם התחזית תתממש, מדובר בנקודת ציון משמעותית עבור תעשייה שבעבר נחשבה מחזורית ותלויה בעיקר בצרכנות ובמחשוב אישי. אריה מדרג את חברות השבבים לפי שיעורי הרווח הגולמי, ומעדיף את אלה שמציגות מרווחים גבוהים ויציבים לאורך זמן. לטענתו, המרווחים משקפים לא רק יעילות תפעולית אלא גם כוח שוק.

ברשימת המועדפות שלו לשנת 2026 נכללות שש חברות גדולות: אנבידיה, ברודקום, לאם ריסרץ’, KLA, אנלוג דיבייסז וקיידנס. המכנה המשותף לכולן הוא שליטה חזקה בנישות שבהן הן פועלות, עם נתחי שוק שמגיעים לעיתים ל־70% ואף יותר.

שוק מרכזי הנתונים צפוי להגיע ליותר מטריליון דולר

התחזית של בנק אוף אמריקה נשענת על גידול חד בהשקעות במרכזי נתונים. לפי ההערכות, שוק מערכות מרכזי הנתונים לבינה מלאכותית עשוי להגיע ליותר מ־1.2 טריליון דולר עד 2030, בקצב צמיחה שנתי ממוצע של כ־38%. עיקר הפוטנציאל טמון במאיצי AI, רכיבי החומרה שמבצעים את החישובים הכבדים, המוערכים כשוק של כ־900 מיליארד דולר.

- הביקוש לזיכרון דחף את לאם ריסרץ’ לשיא כל הזמנים

- שווי של כ-8 מיליארד דולר: יצרנית השבבים סריבראס מצטרפת למתחרות אנבידיה בשוק ה-AI

- המלצת המערכת: כל הכותרות 24/7

עם זאת, העלויות הגבוהות של תשתיות AI יוצרות גם זהירות. הקמה של מרכז נתונים בהספק של ג’יגה־ואט אחד עשויה לעלות יותר מ־60 מיליארד דולר, כאשר כחצי מהסכום מופנה ישירות לחומרה. השאלה המרכזית היא האם ההשקעה תצדיק את עצמה כלכלית. אריה סבור שלחברות הטכנולוגיה הגדולות אין באמת ברירה. לדבריו, ההשקעות הן גם התקפיות וגם הגנתיות: מצד אחד ניסיון לנצל הזדמנויות חדשות, ומצד שני מהלך שנועד להגן על פלטפורמות קיימות מפני תחרות עתידית.

.jpg)