השקעה פאסיבית: קרנות סל זרות מושקעות בישראל ב-21 מיליארד שקל (6.7 מיליארד דולר) - אלה החברות

בשנים האחרונות ישנה מגמה של עלייה חדה בסך ההשקעות בקרנות סל (ETFs) בשווקים המערביים. יותר ויותר משקיעים בחרו להשקיע בשווקי ההון באמצעות קרנות סל עוקבות מדד. יתרונן של קרנות סל אלו הוא בהיותן כלי השקעה פאסיבי, נגיש ופשוט בדמי ניהול נמוכים יותר מקרנות נאמנות אקטיביות, ולהבדיל מהן, קרנות הסל נסחרות בבורסה באופן רציף לאורך כל יום המסחר.

>>> נותנים לך מתנה - לא תיקח? המומחים של ביזפורטל ילמדו אותך השקעות (ללא עלות) - להרשמה לקורס

הזינוק בסך נכסי קרנות הסל חל הן בארה"ב ובקנדה, והן באירופה. בארה"ב, למשל, עלו סך ההחזקות בקרנות הסל מכ-2.5 טריליון דולר בסוף שנת 2016 לכ-3.4 טריליון דולר בסוף 2018, ומאז זינקו עד לסך של כ-7.7 טריליון דולר נכון לאוקטובר 2021. באירופה מסתכם כיום שוק קרנות הסל, הנמצא גם הוא במגמת עלייה חדה, בכ-1.4 טריליון דולר. בישראל עבר שוק ההון ברבעון הרביעי של 2018 רפורמה של מעבר מתעודות סל (ETNs) לקרנות סל (ETFs), כשבסוף 2018 הסתכמו סך נכסי קרנות הסל בכ-86 מיליארד שקל, ונכון להיום שוויו של שוק קרנות הסל על מדדי מניות מסתכם בכ-102 מיליארד שקל.

קרנות סל אלו עוקבות ברובן אחר מדדי מניות, וחלקן הקטן יותר עוקבות אחר מדדי אג"ח.

לאור זאת, לקרנות הסל הזרות העוקבות אחר מדדים בינלאומיים, אשר בין היתר כלולות בהן מניות הנסחרות בבורסה בתל אביב, ישנה השפעה על שוק המניות המקומי.

כמה קרנות הסל הזרות מחזיקות במניות בבורסת ת"א?

קרנות הסל הזרות מחזיקות במניותיהן של כ- 150 חברות הנסחרות בבורסה בת"א, מהן כ-75 חברות שהחזקות אלו משמעותיות ומהוות למעלה מ-3% מהחזקות הציבור בהן, כשבמקרים מסוימים (בהן המניה מוחזקת גם ע"י קרנות סל תמטיות/ענפיות) הן מהוות אף 5% או יותר מהחזקות הציבור.

- "המסחר ביום שישי יאפשר לראשונה למשקיעים להגיב למסחר בארה״ב ביום חמישי"

- מהם דמי הניהול על קרנות סל בחו"ל? ועל הקרנות החדשות של ואנגארד

- המלצת המערכת: כל הכותרות 24/7

חברות ישראליות, אשר נסחרות בבורסה בתל אביב, מקבלות חשיפה גם בשווקים הבינלאומיים באמצעות היכללותם במדדים הבינלאומיים, ומאפשרות למשקיעים זרים להשקיע באותן חברות באמצעות קרנות שעוקבות אחר אותם מדדים. חברות גדולות בבורסה בתל אביב יכולות לקבל חשיפה הן באמצעות כניסה למדדים המקומיים של הבורסה בתל אביב והן באמצעות כניסה למדדים בינלאומיים. חשיפת החברות אף מעלה את הצורך להגביר את הפעילות שלהן מול המשקיעים הזרים, בדרך של דיווחים באנגלית והגברת פעילות קשרי משקיעים.

מנהלות קרנות הסל הגדולות בעולם מחזיקות במניות הישראליות

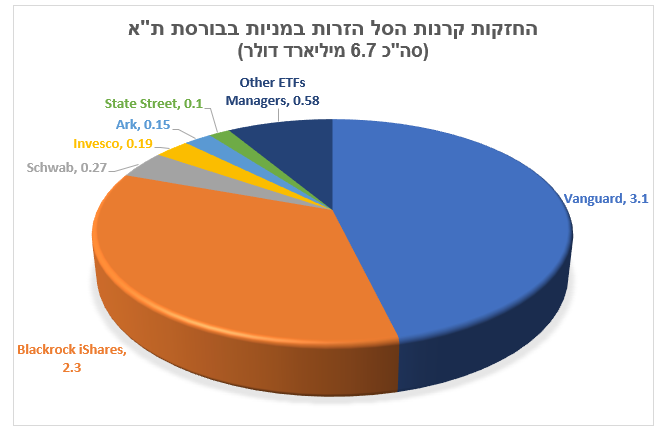

הקרנות של שתי מנהלות קרנות הסל הגדולות בעולם, ואנגארד ובלאקרוק (iShares), מהוות את עיקר ההחזקות של קרנות הסל הזרות במניות הנסחרות בבורסת ת"א. מתוך סך החזקות של כ-6.7 מיליארד דולר במניות בבורסת ת"א ע"י כלל קרנות הסל הזרות, מחזיקה ואנגארד כ-3.1 מיליארד דולר, ובלאקרוק מחזיקה כ-2.3 מיליארד דולר.

במרחק ניכר אחרי השתיים הנ"ל נמצאות קרנות הסל של Schwab, Invesco ו-ARK.

ראוי לציין כי ואנגארד מחזיקה בקרנות סל גדולות יותר במונחי סך נכסים מנוהלים בכל קרן יחסית לקרנות iShares של בלאקרוק, אשר מציעות מגוון רחב יותר של קרנות ומספרן גדול בהרבה מזה של ואנגארד.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

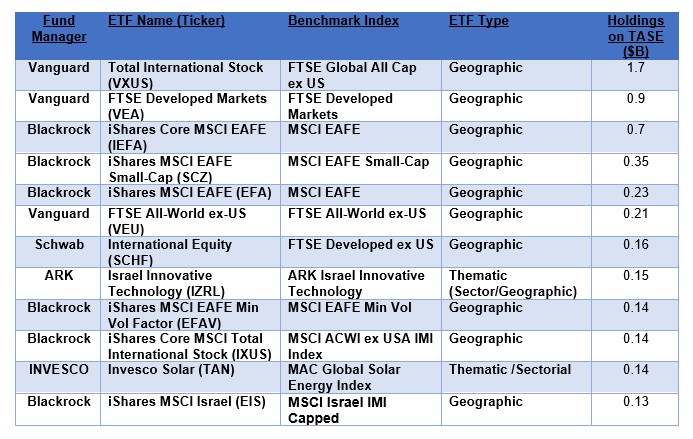

שתי קרנות הסל הגדולות ביותר שייכות לואנגארד, ומחזיקות כל אחת מהן בכ- 72 מניות מבורסת ת"א –

- VXUS העוקבת אחר מדד FTSE Global All Cap ex US, המחזיקה מניות מת"א בשווי כולל של כ-1.7 מיליארד דולר (שהם כ-0.42% מסך החזקות הקרן).

- VEA העוקבת אחר מדד FTSE Developed All Cap ex US, המחזיקה מניות מת"א בשווי כולל של כ-0.9 מיליארד דולר (כ-0.56% מסך החזקות הקרן).

- IEFA העוקבת אחר מדד MSCI EAFE IMI אשר אחזקותיה במניות מבורסת ת"א מסתכמות בשווי של כ-0.7 מיליארד דולר ומהוות כ-0.7% מהנכסים המנוהלים של הקרן.

- SCZ העוקבת אחר מדד MSCI EAFE Small Cap אשר אחזקותיה בסך כ-0.35 מיליארד דולר מהוות כ-2.3% מנכסי הקרן.

קרנות הסל הזרות עם ההחזקות הגבוהות ביותר בבורסת ת"א

המדדים אחריהם עוקבות קרנות הסל הזרות

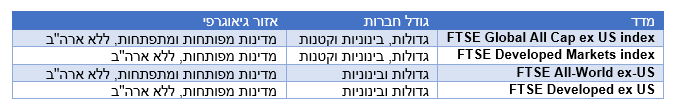

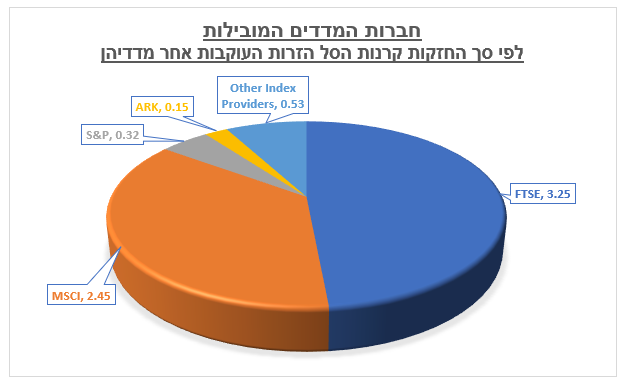

רוב קרנות הסל הזרות עוקבות אחר מדדי שתי חברות המדדים הבינלאומיות: FTSE ו-MSCI.

המדדים העיקריים של FTSE בהן נכללות החברות הנסחרות בבורסת ת"א ואחריהן עוקבות קרנות הסל הם קרנות גיאוגרפיות:

מדדי FTSE All Cap כוללים כ-72 מניות מבורסת ת"א (Large, Mid & Small Cap), נכון לסוף אוקטובר 2021. כמחציתן חברות בינוניות-גדולות בעלות שווי שוק של כ-2 מיליארד דולר ומעלה, וכמחציתן נחשבות ע"י FTSE כ-Small Cap ושוויין עומד על 0.5 מיליארד דולר לפחות.

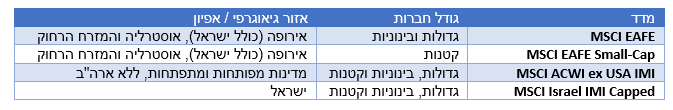

המדדים העיקריים של MSCI בהן נכללות החברות הנסחרות בבורסת ת"א ואחריהן עוקבות קרנות הסל הם גם קרנות גיאוגרפיות:

נכון להיום שווי השוק המינימלי הנדרש לכניסה למדדי הסטנדרט (Large & Mid Cap MSCI) מסתכם בכ-4.8 מיליארד דולר, ושווי החזקות הציבור הנדרש הינו כ-2.4 מיליארד דולר.

למדדי ה-Small Cap של MSCI נכנסו בעדכון האחרון מנובמבר 2021 ארבע מניות שנסחרות בת"א – אלקטרה נדל"ן, פריון, ריטיילורס ונאייקס. החל מסוף נובמבר 2021 ייכללו במדדי ה-Small Cap כ-78 מניות מבורסת ת"א, אשר נכון לסוף אוקטובר שוויין של הקטנות מביניהן הסתכם בכ-0.5 מיליארד דולר.

גם מדדי S&P משמשים כנכס בסיס עבור קרנות של מנהלות שונות, בעיקר ענפיות כגון:

- S&P Global ex-U.S. Property Index

- S&P Global Clean Energy Index

כ-88% מהשקעות קרנות הסל הזרות במניות הנסחרות בת"א מבוצעות דרך קרנות סל גיאוגרפיות.

בעוד שעיקר הקרנות המשקיעות לפי אזור גיאוגרפי הן של ואנגארד ושל בלאקרוק, בין הקרנות שמשקיעות לא לפי אזור גיאוגרפי (אלא לפי סקטור/תמטיות/ESG/דיבידנד) בולטות מנהלות קרנות כמו Invesco, DWS XTrackers, WisdomTree, ו-Global X.

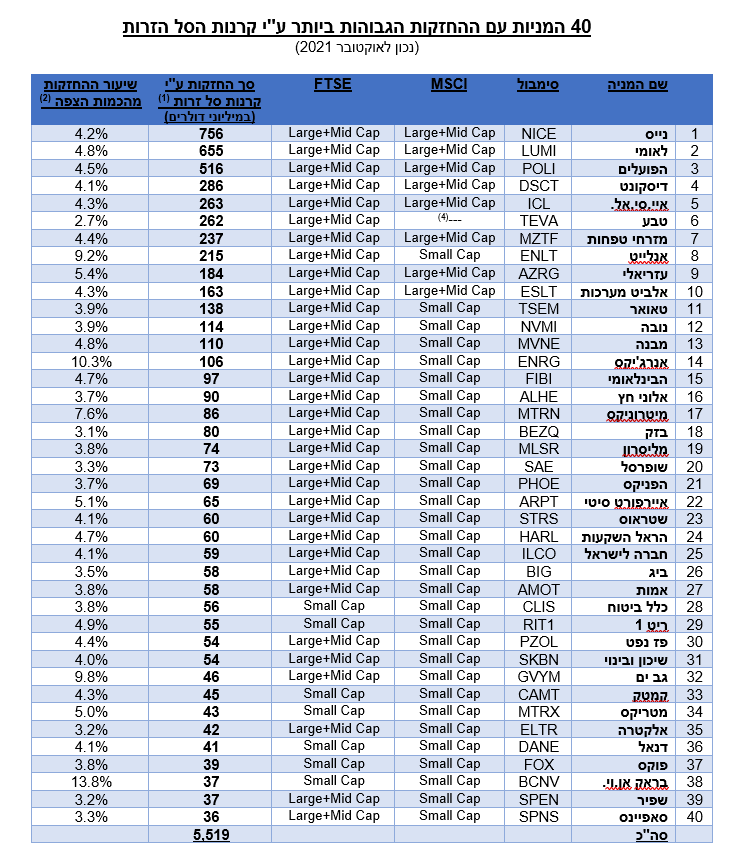

המניות עם ההחזקות הגדולות ביותר ע"י קרנות הסל הזרות

קרנות הסל הזרות מחזיקות בכ-150 מניות מבורסת ת"א, כשבחברות הבינוניות-גדולות החזקותיהן מהוות 4%-3% משווי הכמות הצפה בחברות אלו.

כ-5 מיליארד דולר, שהם למעלה מ-75% מסך החזקות קרנות הסל הזרות במניות בת"א, הינם במניות ממדד ת"א-35, ומהווים בממוצע מעל ל-4% מהחזקות הציבור במניות המדד.

בנוסף למניות הדואליות ומניות הבנקים, בולטות ההחזקות במניות האנרגיה המתחדשת אנלייט, אנרג'יקס, דוראל ונופר, אשר שיעור ההחזקות בהן ע"י קרנות הסל הזרות גבוה יחסית (מעל ל-5% מהחזקות הציבור) בזכות החזקה נוספת ע"י קרנות תמטיות שמתמקדות בחברות אנרגיה נקייה/סולאר, כגון הקרנות של iShares ושל Invesco.

גם מיטרוניקס בולטת בזכות השקעות של קרנות תמטיות מתחום הרובוטיקה ובינה מלאכותית (AI) של Global-X ושל iShares.

- 2.תמים 06/12/2021 17:28הגב לתגובה זובורסה היא הבלוף הגדול ביותר שהאנושות המציאה. אפשר גם בלי בורסה. יש מדינות שאין להן בורסה.

- 1.רז 06/12/2021 12:12הגב לתגובה זו.

- לרון 06/12/2021 17:52הגב לתגובה זועדיף לכתוב "שוק בשמיים בתנאי ריבית נמוכה מחפש תשואה ומגביר סיכון, וישראל היא אכן סיכון מוגבר"

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.