אנליסט וילין לפידות מובילים; מה עשתה קרן ההשתלמות שלכם?

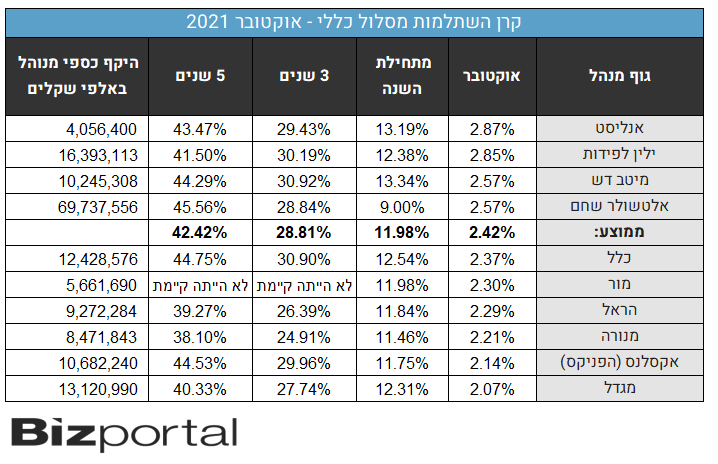

תשואה פנומנלית בקרנות ההשתלמות באוקטובר בעקבות זינוקים במדדי המניות בת"א ובוול סטריט. קרנות ההשתלמות המנייתיות הניבו בממוצע 5%; קרנות ההשתלמות במסלול כללי, המסלול הפופולארי שמשלב מרכיב מרכזי של השקעות באג"ח לצד מניות, הניבו בממוצע 2.4%. המובילות בתשואה החודשית - אנליסט וילין לפידות. במקום השלישי - מיטב דש ואלטשולר שחם עם אותה התשואה:

תשואות לטווח קצר הן מדד בעיית ובכל זאת בעלות חשיבות. כשאתם בוחנים תשואה של חודש בודד עליכם לזכור שזו במקרים רבים תשואה אקראית שלא מעידה על העתיד לבוא. לכן, חשוב לבדוק תשואה על פני זמן. עם זאת - תשואה לטווח קצר עשויה להעיד על שינוי מגמה ומומנטום בקרן ההשתלמות. ולכן, כדאי גם לשים לב לתשואות לטווח קצר.

בדירוגים מתחילת השנה מובילה בתשואות מיטב דש (ראו טבלה למעלה) עם תשואה של 13.34%. אחריה, אנליסט. בטווחים הארוכים יש התכנסות-היצמדות בין המנהלים מה שמעיד שעל פני זמן קשה לנצח את השוק והתשואות מתכנסות לבנצ'מרק. בדירוג לחמש שנים מובילות די בצמידות - אלטשולר שחם, כלל, אקסלנס (הפניקס), מיטב דש, ילין לפידות ואנליסט כאשר הפערים ביניהם הם יחסית נמוכים 0.2-0.3% בשנה.

- אלטשולר שחם מתרחבת “בונים תמהיל חדש - יותר רגליים שמייצרות יציבות”

- אלטשולר: ירידה במספר העמיתים, אך עלייה בהכנסות ובנכסים המנוהלים ויציבות ברווח הנקי

- המלצת המערכת: כל הכותרות 24/7

תשואה של 5% בחודש - מה עשו קרנות ההשתלמות המנייתיות והאם כדאי לעבור אליהן?

שוק קרנות ההשתלמות מנהל כ-330 מיליארד שקל, מהווה יותר ממחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). הצמיחה בשוק נובעת בעיקר מהיתרונות הגלומים בקרנות השתלמות.

מהן קרנות השתלמות? קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

קטגוריית ההשקעה המובילה בקרנות השתלמות היא קרנות כלליות. רוב הכסף של הציבור, המחזיק קרנות השתלמות נמצא בקרנות השתלמות כלליות. מדובר בקרנות שיש בהן רכיב של מניות אך בעיקר רכיב של אג"ח. אגרות חוב נתפסות פחות מסוכנות, וככה התיק יותר מאוזן. אלא שזה סותר את הגישה של השקעה לטווח בינוני-ארוך. כשאתם משקיעים לזמן ארוך כדאי, על פי מחקרים רבים להשקיע במניות.

- 8.שירה 17/11/2021 07:40הגב לתגובה זותנ הגיע הזמן באמת

- 7.ביזפורטל האתר מס 1 !!!! בבקשה תעלו את המסלול המנייתי (ל"ת)ינון 16/11/2021 12:46הגב לתגובה זו

- 6.תמים 16/11/2021 10:24הגב לתגובה זואנליסט בית השקעות טוב מאד.

- למי הוא שייך? (ל"ת)כ. ד 16/11/2021 16:07הגב לתגובה זו

- 5.מה עם המסלול המנייתי? (ל"ת)משה 16/11/2021 09:47הגב לתגובה זו

- 4.dabahs 16/11/2021 09:34הגב לתגובה זולא רואים טבלה

- 3.כ. ד 16/11/2021 08:31הגב לתגובה זובנושאים אחרים מעבר לקרן השתלמות וקופות גמל מתחת לממוצע. כל החברות עם "שם פרטי" מעל הממוצע.

- 2.מור בלון שהתפוצץ בעמלות גבוהות (ל"ת)כלכלן 16/11/2021 07:50הגב לתגובה זו

- 1.בן 16/11/2021 07:45הגב לתגובה זואנא פרסמו כתבה דומה אבל על מסלול מנייתי שתכלול טבלה דומה.

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.