לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

לקראת פתיחת שבוע המסחר האנליסטים מסבירים מדוע נמשכו עליות השערים בשבוע המסחר החולף, למרות העלייה בציפיות האינפלציה והריבית. לצד זאת, הם מעריכים כי התשואות הארוכות בארה"ב עשויות להמשיך ולעלות בחודשים הקרובים לרמה של מעל ל- 2% בטווח של 10 שנים בשל סביבת האינפלציה הנוכחית וצעדי הפד'.

במהלך השבוע יתפרסמו דוחות כספיים של מספר חברות מרכזיות בוול סטריט, ובראשן מרבית חברות ה-FANNG. מחר (יום ב') צפויה לפרסם פייסבוק FACEBOOK את תוצאות הרבעון השלישי שלה (לאחר הנעילה) על רקע הירידה במחיר המניה במהלך הרבעון. למחרת (יום ג') תפרסם חברת מייקרוספט MICROSOFT את תוצאותיה ברבעון החולף, יחד עם אלפבית GOOGLE ברת האם של גוגל שתפרסם גם היא את תוצאותיה לאחר הנעילה. לבסוף, לקראת סוף השבוע, ביום חמישי לאחר הנעילה יצטרפו גם אפל APPLE ואמזון AMAZON למעגל המדווחות.

בגזרת הישראליות: טבע (US) תדווח ביום רביעי ו צ'ק פוינט תדווח ביום חמישי.

מפרסמות נוספות השבוע יהיו -

יום שני - LOGITECH INT S.A. OTIS WORLDWIDE

יום שלישי - 3M COMPANY TWITTER INC VISA ADVANCED MICRO DEVICES

יום רביעי - EBAY BOEING FORD MOTOR CO GENERAL MOTORS GENERAL ELECTRIC COCA COLA MCDONALDS

יום חמישי - MERCK & COMPANY GILEAD SCIENCES

יום שישי - CHEVRON CORP EXXON MOBIL

מדוע ה-VIX ירד לרמה הנמוכה מאז תחילת המגפה?

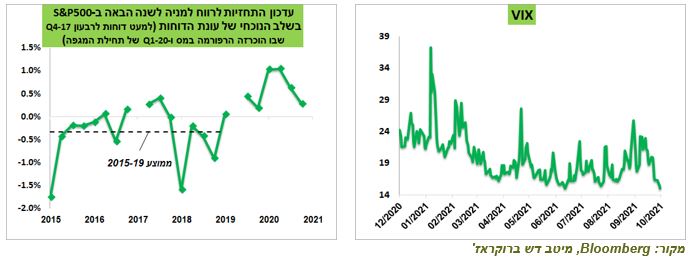

גם בשבוע החוולף נמשכו עליות השערים בשוק המניות למרות עלייה בציפיות האינפלציה והריבית. לדברי אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש הערכת נזקים מדודה של שוק המניות כתוצאה מעליית ריבית משקפת התפתחות חיובית ומובילה לירידה בהערכת סיכון כללי בשוק. גם רמה יחסית נמוכה של התשואות הארוכות, למרות הציפיות לתוואי די מהיר של עליית ריבית, מסייעת להפחתת ההערכה של פוטנציאל הנזק. סיכון של עליית ריבית והנזק שהיא עלולה לגרום לשווקים ולשוק המניות בפרט היה "הפיל בחדר". ניתן לשער שההפנמה ע"י המשקיעים שמידת הסיכון אינה קטסטרופלית, לפחות בציפיות הנוכחיות לעליית ריבית, זאת אחת הסיבות לירידה משמעותית במדד ה-VIX לרמה הנמוכה מאז תחילת המגפה.

גם עונת הדוחות החיובית תורמת לעליות שערים במניות. עדכוני האנליסטים לרווח למניה במדד S&P500 לשנה הקרובה היה בשלב זה של עונת הדוחות (לאחר דיווח של כ-23% מהחברות) גבוה משמעותית מהממוצע בשנים 2015-19, כמו שקרה בכל הרבעונים בשנה האחרונה".

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

התשואות הארוכות בארה"ב עשויות להמשיך ולעלות

ד"ר גיל בפמן, הכלכלן הראשי של בנק לאומי ודודי רזניק, אסטרטג הריביות של לאומי שוקי הון, מעריכים כי התשואות הארוכות בארה"ב עשויות להמשיך ולעלות בחודשים הקרובים לרמה של מעל ל- 2% בטווח של 10 שנים.

לדבריהם, "בהודעת הריבית האחרונה הפד' רמז על התחלת תהליך הפחתת רכישות הנכסים, ואנו מצפים שהוא יצהיר על תחילת התהליך בתחילת חודש נובמבר. להערכת הפד', האינפלציה תישאר מעל ליעדה בשנתיים הקרובות, מה שתומך בהעלאת שיעור הריבית, מהלך אשר השוק צופה שיתרחש סביב אמצע 2022. שיעור האינפלציה המשיך להתמתן בקצב איטי מאוד בארה"ב ולהיות מעל ליעד גם ב-2022.

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- מצרים מפחיתה ריבית בפעם החמישית השנה: האינפלציה בירידה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

הפרוטוקולים של ישיבת ה-FOMC מצביעים על כך שצפויה בקרוב הצהרה על תחילת תהליך זה, על אף ההתאוששות האיטית בשוק העבודה באוגוסט וספטמבר. להערכתנו, בתחילת חודש נובמבר צפויה הכרזה רשמית על התחלת תהליך זה. החששות מעליית האינפלציה, ובפרט החשש מכך שהאינפלציה לא נובעת רק מגורמים זמניים כפי שהפד' העריך בעבר, העלו את התחזית החציונית להעלאת הריבית.

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

שווקים מסחר (AI)

שווקים מסחר (AI)השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

השווקים ממשיכים את ראלי סוף השנה במסחר דל יחסית, כשברקע אופטימיות לגבי הצמיחה הכלכלית בארצות הברית עם ציפייה לשיפור ברווחיות החברות ב-2026. במקביל, הדולר נמצא ברמות נמוכות יחסית מול סל המטבעות, מה שתומך בסחורות ובמיוחד במתכות יקרות.

מדד מניות עולמי של MSCI עלה קלות במסחר באסיה ונמצא בדרך ליום שביעי רצוף של עליות עם עלייה של כ0.3%. חלק מהשווקים באסיה, כולל אוסטרליה והונג קונג, סגורים לרגל החגים. במילים אחרות, מדובר בראלי שמתרחש במסחר דליל.

בשוק האג"ח האמריקאי התשואה ל-10 שנים עלתה בכ-2 נקודות בסיס לכ-4.15%. התזוזה הקטנה הזו משקפת את המתיחות שהשוק מתמודד איתה בתקופה האחרונה: נתוני צמיחה חזקים מהצפוי בארצות הברית מקטינים את ההימורים על הורדות ריבית מהירות בתחילת השנה. יותר צמיחה פירושה פחות לחץ מיידי על הפד להקל, גם אם האינפלציה מתמתנת בהדרגה.

מדד הפחד של וול סטריט, VIX, ירד לרמה הנמוכה ביותר השנה, איתות לכך שהמשקיעים מוכנים לקחת סיכון. עם זאת, רמות תנודתיות נמוכות מאוד לעיתים מעידות גם על שאננות מוגזמת, במיוחד כשהשוק נשען על נרטיב אחד מרכזי.

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- מה מניע עיצוב משרד ב-5,000 שקל למ"ר?

- המלצת המערכת: כל הכותרות 24/7

תופעת ראלי סנטה קלאוס: מציאות או אשליה?

חלק גדול מהאופטימיות נשען על תופעת ראלי סנטה קלאוס - תקופה של סוף השנה והימים הראשונים של השנה החדשה שבה קיימת נטייה לעליות בשוקי המניות. נראה שהמשקיעים מנסים למשוך את המדדים לעוד שיאים, גם אם ההתלהבות סביב הבינה המלאכותית ותוואי הריבית של הפד כבר אינם מתקבלים כמובנים מאליהם. בחלק מהחודש נשמעו חששות לגבי התמחור הגבוה של מניות טכנולוגיה, כולל מניות שמזוהות עם גל הבינה המלאכותית, אך כעת השוק חוזר להתמקד בתחזיות לרווחיות ב-2026. מדובר ב"סיבוב" קלאסי של השוק: פחות דיון על כמה המניות יקרות, יותר דיון על האם החברות יספקו צמיחה שמצדיקה את המחיר. במצב שבו הציפיות גבוהות, גם עונת דוחות כספיים טובה אך לא מצוינת עלולה להיתפס כאכזבה.