הבנקים בישראל – כולם ייהנו מהעלאת ריבית, אבל מי יותר?

בשנת 2019 זכינו לראות העלאת ריבית ראשונה על ידי בנק ישראל מאז שנת 2011, אך מגמת עליית הריבית החזיקה מעמד קצת יותר משנה ומהר מאוד התהפכה בעקבות מגפת הקורונה. לאחרונה, בעקבות רמת האינפלציה הגבוהה החלו לחזור הציפיות להעלאת ריבית בארה"ב, אמנם הצפי הוא להעלאה ראשונה סביב הרבעון השלישי של שנה הבאה, אך מספיק שיתקיים צפי על מנת שנראה את ההשפעה על תמחור מניות הבנקים. נציין כי גם בישראל קיים צפי להעלאת ריבית במהלך הרבעון השלישי של 2022.

לאור הדברים הללו, ראוי לבחון איזה בנק רגיש יותר לעליית ריבית ומניה של איזה בנק צפויה להגיב באופן חיובי יותר ככל שתתחזק ההערכה לכך. הבנקים מציינים בדוחות הכספיים את הרגישות שלהם לעליית ריבית בכמה מישורים: על השווי ההוגן של הנכסים הפיננסיים נטו של הבנק (מכשירים פיננסיים) וברוו"ה על שני הסעיפים המימוניים. נתמקד בהשפעת הריבית על סעיפי הרוו"ה.

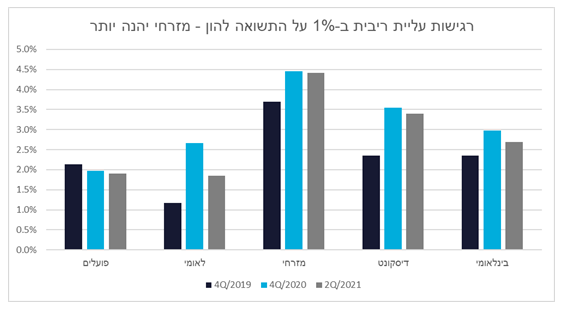

הבנקים מציינים בדוחות את השפעת הריבית על הכנסות הריבית נטו ועל הכנסות המימון שאינן מריבית. בתרחישים המוצגים הם בוחנים עליה של הריבית ב-1% וירידה באותה רמה. נתמקד בתרחיש של עליית ריבית. זה ברור שבנק ישראל לא יעלה את הריבית ב-1% בבת אחת, אך מבחן הרגישות נותן אינדיקציה לגבי המניות שיגיבו בחיוב ככל שנתקרב לתרחיש עליית ריבית. את החישוב עשינו על ידי סכימת ההשפעה על שני הסעיפים וקיזזנו מס בשיעור מקובל של 35%. חשוב לציין שאנו מתעלמים מהשפעות נוספות בצד ההוצאות דוגמת בונוס לעובדים.

בגרף לעיל ניתן לראות שבנק מזרחי בולט מעל כל הבנקים ברגישות שלו לריבית – עלייה של 1% בריבית תוסיף לבנק קרוב ל-4% בתשואה להון, זאת לאור החשיפה הגבוהה שלו למשכנתאות. אחריו בנק דיסקונט ובינלאומי (תוספת של כ-3.5% ו-2.5% בהתאמה) ולבסוף בנק הפועלים ובנק לאומי (כ-2%). כמו כן, עוצמת הרגישות משתנה בכל תקופה, אך הפערים בין הבנקים דומים.

- גליה מאור, חדוה בר ורוני חזקיהו- מה משותף להם?

- ההמלצה למכור מניות בנקים - "מעריכים שנראה ירידה בתוצאות"

- המלצת המערכת: כל הכותרות 24/7

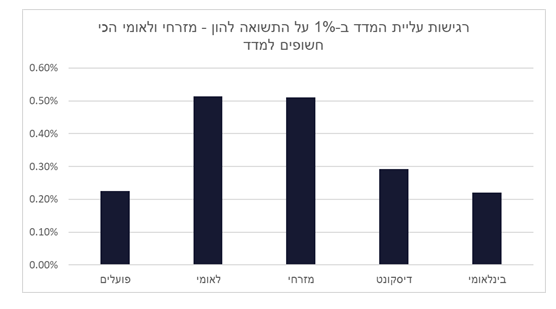

בלי אינפלציה אין ריבית, לכן בשביל להשלים את התמונה המלאה יש להוסיף את השפעת עליית המדד על התשואה להון. להלן השפעת עליית המדד ב-1% על התשואה להון:

גם במקרה זה מזרחי עם חשיפה גבוהה, אבל הפעם לצידו ניצב גם בנק לאומי ולשניהם המדד תורם 0.5% לתשואה להון ברמה שנתית. בשנה חריגה כמו זו, בה ההערכות הן שהאינפלציה תסתכם סביב 2.5%, התרומה היא פי 2.5 מהמספרים לעיל.

בשורה התחתונה

לאחר שבשנת 2020 הבנקים סבלו מסביבת מאקרו רעועה בה האינפלציה הייתה שלילית, שיעור ההפרשות להפסדי אשראי היה גבוה וחוסר הוודאות היתה בשיא, בשנת 2021 נראה שהבנקים נהנים מאינפלציה גבוהה, תיק אשראי צומח, החזר מהפסדי אשראי ויותר בהירות לגבי העתיד. לכל אלו מצטרף וקטור הריבית שמעניק את הרוח הגבית החזקה ביותר עבור הבנקים בכלל, אך הנהנה הבולט יותר הוא בנק מזרחי טפחות -4.85% . אחריו, לפי הסדר ירוויחו מהאינפלציה ועליית הריבית הצפויה בנק דיסקונט -5.52% , בינלאומי -4.83% ולאומי -3.48% בשיעור זהה ולבסוף פועלים -4.03% . יחד עם זאת, חשוב לציין שלבנק לאומי יש את ההתחייבויות האקטואריות שמכבידות על ההון ובעלות רגישות גבוהה לשינוי בריבית. כך שעליית ריבית ב-1% מגדילה את שיעור ההיוון ומקטינה את ההתחייבויות האקטואריות בהיקף של כ-2-4 מיליארד ש"ח מה שמגדיל אפקטיבית את התשואה להון בתרחישים שהוצגו.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הכותב הוא אנליסט בנקים, IBI בית השקעות

- 8.איתן 19/10/2021 22:19הגב לתגובה זועם הריבית האפסית למשך כל כך הרבה שנים. כמה שתתנתקו ממנה מהר יותר, כך תמזערו את הנזק.

- 7.תום 19/10/2021 11:21הגב לתגובה זוהמדענים מוטרדים מה תעשה הריבית לבנקים. לא ממש מעניין אותם מה יקרה לאזרח הפשוט במקרה של שינוי בריבית. מכאן המסקנה ברורה כתבה מוזמנת להתנפלות ל מניןת הבנקים.

- 6.סמואל 18/10/2021 16:22הגב לתגובה זוכאשר הריבית תעלה היא תהיה קטנה ולא תהווה שינוי מהותי רציני ברווחי הבנקים.

- 5.שמילו 18/10/2021 15:26הגב לתגובה זוריבית הזכות אפסית והבנקים חוגגים על כספי הלקוחות. רווחי נטו של 18% ו10.5% בסביבת ריבית 0.15 הינה שוד הלקוחות בנק מזרחי חוגג עם רווחי נטו על ההון העצמי של מעל 18% . כאשר הריבית שהוא" נותן" ללקוחות היא אפסית .ולרב שקלית.

- 4.תמים 18/10/2021 15:19הגב לתגובה זוהאם העלאת הריבית לא תפגע בבורסה ובכלכלה? כפי שהיה כשפרנקל היה נגיד

- 3.כל מי שלקח משכנתא על גבול קצה היכולת שלו, שיחזיק חזק (ל"ת)אזרח 18/10/2021 14:39הגב לתגובה זו

- 2.חיים 18/10/2021 14:31הגב לתגובה זוהצד השני של המטבע הוא שבעלי המשכנתאות יפסידו והרבה, ככה זה רווח שלאחד הפסד של אחר. אולי גם יהיה לזה אפקט מצנן על שוק הנדל"ן

- 1.גם הפד אמר שזה קרוב מכך 18/10/2021 13:04הגב לתגובה זוגם הפד אמר שזה קרוב מכך

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.