זהירות הסדר חוב לפניך? נובל אסטס בונה על ניסים

נובל אסטס גייסה בישראל 110 מיליון דולר ב-2017, אך מעולם לא הגיעה ל-NOI שצפתה; בינתיים החברה צריכה מימון לעומת התזרים החלש שלה מהכנסים, ודירוג החוב שלה הידרדר. לאן הולכים מכאן?

חברות לא פושטות רגל ביום אחד, אבל לרוב ניתן למצוא סימנים מקדימים. כך היה אצל חברת אול ייר שלוותה כספים בריביות גבוהות בדקה ה-90, וכך היה אצל אידיבי שניסתה לבצע מהלכים תמוהים שלא לטובת החברה.

חברת נובל אסטס נובל אגח א הייתה מהחברות האמריקאיות האחרונות שבאו לגייס חוב בישראל בסוף 2017, ולא תמיד הדברים הטובים נשמרים לסוף. החברה גייסה 110 מיליון דולרים, ורכשה בכספי ההנפקה החזקות של שותפים, ויזם פרויקטים חדשים.

בשוק ההון אנחנו רגילים להבטחות, אך אנו גם מורגלים לאכזבות. כשנובל באה לגייס היא ציפתה לשפר את ה-NOI מרמה של 8.1 בשנת 2017, ל-18.2 מיליון דולר בשנת 2019 רק מנכסים קיימים ונכסים בפיתוח. בפועל היא מעולם לא הגיעה למספרים הללו, ורק השנה היא צפויה לגרד את ה-18 מיליון דולר NOI (כולל זכויות מיעוט).

(מתוך מצגת החברה בזמן ההנפקה)

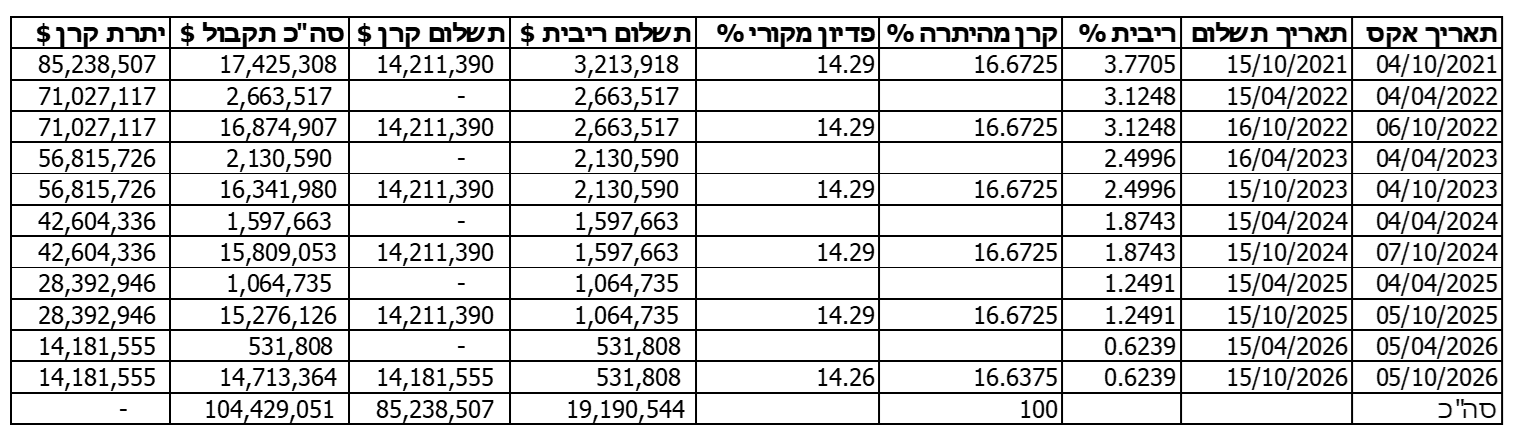

את פירעונות האג"ח החברה פיזרה בצורה שקולה ומדודה על פני 7 שנים החל מאוקטובר 2020, אולם התזרים הפנוי של החברה לאחר תשלום ריביות למלווים הבכירים, לא מספיק כדי להחזיר את האג"ח:

- דיאן קיטון בנתה אימפריה של 100 מיליון דולר ומורשת השקעות מרשימה

- מרץ הגרוע מזה 16 שנה - מכירות הבתים בארה"ב ממשיכות לדשדש

- המלצת המערכת: כל הכותרות 24/7

החברה מעריכה באופטימיות שהיא תוכל לעמוד בשני תשלומי הקרן הקרובים בסך 28 מיליון דולר בצירוף 8.5 מיליון דולר ריביות, ע"י תזרים של 17.8 מיליון דולר מהנכסים, ע"י מכירת נכסים שתניב 9 מיליון דולר, ומימון מחדש שיניב 8.4 מיליון דולר. כל המהלכים הללו כמובן לא מספיקים, ולכן החברה לקחה הלוואת מזנין של 25 מיליון דולר בריבית של 12%, שהיא למעשה ריבית אפקטיבית של מעל ל-13.6%. בניגוד להלוואות מזנין שחברות אמריקאיות דיווח עליהן בעבר, נובל בחרה שלא לגלות על אילו נכסים הלוואת המזנין רובצת, ומכיוון שאין פירוט, יש לקוות כי הלוואת המזנין אינה על כל נכסי החברה, מה שלמעשה קודם דה פקטו לאג"ח.

גם אם נאמין שהחברה מסוגלת לייצר FFO חיובי בניגוד למצבה בשנה וחצי האחרונות בו היא הציגה FFO שלילי של 1.4 מיליון דולר, הלוואת המזנין היקרה צפויה להיות מוחזרת תוך 3 שנים, כאשר החברה מקווה למצוא מקורות עד אז. בינתיים התזרים החלש ייאלץ לתת מענה לעוד 3 מיליון דולר הוצאות מימון, אולם למלווה יש ערבות אישית של בעלי החברה בניגוד לבעלי האג"ח.

אם כן החברה נמצאת במצב מאתגר של צרכי מימון גבוהים, לעומת תזרים חלש מהנכסים, זאת בשעה שיחס החוב נטו שלה ל-CAP עומד על 70.5% מה שגרם לחברת הדירוג לשנות את אופק הדירוג של החברה העומד על BBB לשלילי.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

אם כן ראינו שיש לחברה בעיה תזרימית, אולם האם יש לחברה מאזן חזק שיכול לסייע לה באתגרים? בחינה של שיעוריי ההיוון של נכסי החברה תביא למסקנה כי הם אינם שמרניים ועומדים על 4.5%-3.5% בשעה שבשוק העסקאות בנכסים של A421 הן בשיעורי היוון גבוהים מ-5%, כך שמכירת נכסים לא צפויה ליצור תזרים עודף משמעותי, ולמעשה אם נהוון את נכסי החברה בשיעור היוון של 5%, אזי ההון העצמי של החברה ייהפך להיות שלילי.

אם כן למה החברה לווה ביוקר בשעה שהנכסים שלה מניבים תשואות נמוכות? התשובה היא כמובן שאין לה ברירה והיא מעדיפה לדחות את הקץ בתקווה שתתרחש עליית מחירים משמעותית בברוקלין בשנתיים הקרובות, אם הנס לא יקרה היא תאלץ להכריז על עצירת תשלומים כפי שג'ואל גולדמן עשה.

הכותב הוא סמנכ"ל השקעות באלטרנטיב בית השקעות, ומנהל ההשקעות בקרן אלטרנטיב לונג שורט אג"ח.

אין באמור להוות תחליף לייעוץ השקעות בידי יועץ השקעות בעל רישיון עפ"י דין המתחשב בנתונים ובצרכים המיוחדים של כל אדם. החברה מחזיקה ו/או עשויה להחזיק ו/או למכור במסגרת פעילותה השוטפת, ניירות ערך ו/או נכסים פיננסים של החברה הנסקרת.

- 5.מוסדי 05/09/2021 16:40הגב לתגובה זוהפוזיציה של הכותב זועקת מהכתבה היה עליו לציין מה הסטטוס שלו בניירהקורא התמים חייב להבין האם יש כאן עניין של ניגוד עיניינים או שהוא מוביל מהלך של פאניקה בכדי לגרוף רווחים מהמשקיעחם התמים והמבוהלים

- יוסי 05/09/2021 19:45הגב לתגובה זואבל תן טיעון נגד איפה הוא טועה, ולא סתם שהוא מדבר מפוזיציה

- יוסי 05/09/2021 18:52הגב לתגובה זותן טיעון נגד איפה הוא טועה שיהיה עניין

- 4.יניב 05/09/2021 14:16הגב לתגובה זובושה של כתבה

- 3.החברה לפי הניתוח בעצם פושטת רגל (ל"ת)רון 05/09/2021 14:09הגב לתגובה זו

- 2.והאגח בכל זאת נסחר לפי 97. למה? (ל"ת)משה 05/09/2021 13:48הגב לתגובה זו

- 1.dork 05/09/2021 13:47הגב לתגובה זואין הרבה כתבות כאלה שמדליקות נורות אזהרה בזמן אמת. יפה מאוד!

- dw 07/09/2021 04:55הגב לתגובה זובד"כ רושמים על בעיות רק אחרי שהן כבר קרו, כך שתודה על האזהרה בזמן. לפעם הבאה הייתי שמח לפיסקה נוספת המתארת את הנכסים ומה קרה איתם בשנים האחרונות, מה שיוכל לעזור למי שיסכים לקנות את האגח בתשואה גבוהה (כלומר אחרי שהאגח ירד) להרהר אם כדאי לו להכנס להשקעה או לא.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.