זהו ככל הנראה "הטריק" המרשים ביותר שביצע הפד'

אחד החששות העיקריים שמלווים את השווקים בחודשים האחרונים הוא האינפלציה. רבים מהמשקיעים מאמינים כי האינפלציה תחייב בסופו של דבר את הפד' ויתר הבנקים המרכזיים להתחיל במדיניות מצמצמת ש"תסיים את החגיגה בשווקים".

הנתונים מראים כי האינפלציה אכן תופסת תאוצה בחודשים האחרונים: מדד המחירים לצרכן לחודש יולי בארה"ב הצביע על עליית מחירים של כ-5.4% - הנתון הגבוה ביותר בעשורים האחרונים. במקביל, גם ציפיות האינפלציה לשנים הבאות מראות כי האינפלציה בארה"ב צפויה להיות גבוהה בהרבה "מהיעד הקבוע" של הפד' שעומד על אינפלציה של 2% לשנה. כיצד הפד' נותר אדיש?

למרות נתונים אלו, נציגי הפד' ממשיכים לטעון בחודשים האחרונים כי נכון לשעה זו אין מה לחשוש מהתפרצות האינפלציוניות. הטיעון המרכזי כרגע הוא ש"מדובר בנתונים זמניים" שמושפעים מהתקופה המקבילה ו"בצוואר הבקבוק" שנוצר בחלק מקווי היצור בעקבות פתיחה חלקית של המפעלים בעולם. ובכן, טיעון זה אכן נכון. לדוגמא, בתקופה המקבילה אשתקד ירד מחיר הנפט לרמות שפל היסטוריות בגלל הסגרים ורק העלייה מ-20 דולר לחבית ל-70 דולר לחבית (חזרה לנורמל) מצדיקה זינוק באינפלציה. האם הנפט ימשיך לזנק באותו הקצב מהרמות הנוכחיות? סביר להניח שלא.

אך לא רק "הגורמים הזמניים" מאפשרים לפד' להיות רגוע, הפד' יודע כי ציפיות האינפלציה המגולמות היום בשוק פשוט לא רלוונטיות ומעוותות לחלוטין – הרבה בגללו

- המדינה הראשונה שקובעת יעד אינפלציה רשמי ומה קרה היום לפני 24 שנה

- לקראת החלטת ריבית דרמטית כשהפד' מפולג מאי פעם ו"עיוור" ללא נתונים עדכניים

- המלצת המערכת: כל הכותרות 24/7

זהו ככל הנראה "הטריק" המרשים ביותר שביצע הפד' בשנים האחרונות בשווקים: בתחילת האירועים סביב הקורונה, החשש העיקרי של מקבלי ההחלטות היה דפלציה. בעולם של חוב, דפלציה יכולה בקלות להחריף את המשבר ואת המיתון. ומה קורה כאשר אין ציפיות אינפלציוניות? הפד' דאג לייצר אותן באופן מלאכותי.

איך מייצרים ציפיות אינפלציה באופן מלאכותי?

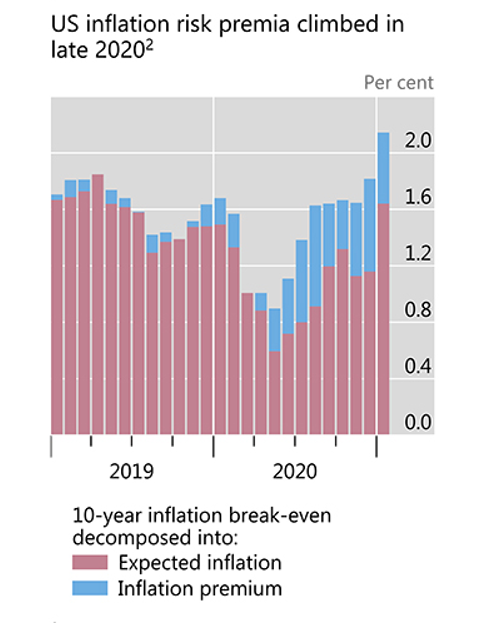

ניתן לגזור את ציפיות האינפלציה לשנים הבאות באמצעות חישוב ההפרש בין מחיר אגרות החוב הצמודות למחיר אגרות החוב הלא צמודות. במילים פשוטות: אם מחיר האג"ח הצמוד ל-10 שנים יעלה ביחס למחיר האג"ח הרגיל ל-10 שנים, ציפיות האינפלציה הנגזרות ל-10 שנים יעלו במקביל.

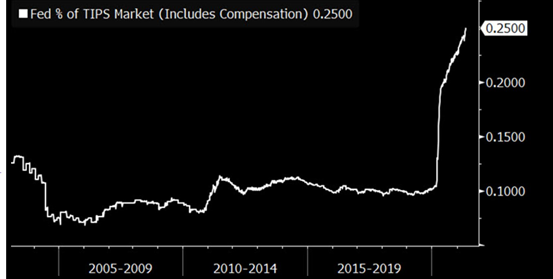

מנתוני הפד' עולה כי הבנק רכש מאז מארס 2020 כ-2.6 טריליון דולר של אגרות חוב אמריקניות. מתוכם כ-200 מיליארד דולר באגרות חוב צמודות. נשמע מעט? חשוב להדגיש כי שוק האג"ח הצמוד בארה"ב קטן בהרבה משוק אגרות החוב הרגילות, כך שבאופן יחסי הפד' השפיע יותר על שוק זה. מהנתונים האחרונים עולה כי הפד' מחזיק כעת קרוב ל-25% משוק האג"ח הצמוד בארה"ב, לעומת אחזקה של בערך 10% לפי תחילת המשבר.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

חלקו היחסי של הפד' בשוק האג"ח הצמוד: בלתי נתפס

בנוסף, חשוב לציין כי שוק האג"ח הצמוד בארה"ב הרבה פחות נזיל משוק האג"ח הרגיל. כתוצאה מכך, הרכישות הגדולות של הפד' השפיעו בצורה משמעותית על מחיר האג"ח הצמוד ויצרו "ציפיות אינפלציה מלאכותיות".

"פרמיית האינפלציה" במחירי האג"ח הצמוד, מתוך מחקר של הבנק להסדרים בינלאומיים (BIS) – עלייה גדולה מאז הפד' התחיל להתערב בשוק.

- 13.מטורף!!! (ל"ת)עמי 28/07/2021 14:18הגב לתגובה זו

- 12.אחי 28/07/2021 11:10הגב לתגובה זורק אתה מביא חדשות מאקרו מעניינות

- 11.מוטי 28/07/2021 08:49הגב לתגובה זומה עם העובדה שמפעלים ועסקים נסגרו בקורונה, וכאשר השוק יוצא מסגר הביקושים חוזרים מהר מאוד אבל ההיצע כבר ירד?

- 10.טוב שחזרת 28/07/2021 06:51הגב לתגובה זוהיית חסר אף אחד לא מביא את מה שאתה מביא

- 9.מעניין. (ל"ת)הקורא 28/07/2021 03:12הגב לתגובה זו

- 8.ברוך השב 27/07/2021 17:07הגב לתגובה זומה שלומך אני סורי על ההייטריות אבל חזרת לטעות ולהטעות? כל פעם חוזה תאונה קריסה אסון שמתקרב וכשזה לא קורה אתה מוצא איזה תירוץ מתוחכם. יום אחד אתה תיהיה צודק אח מאמין בך יום אחד תיהיה קריסה ותגיד לכולם "אמרתי לכם" רק חבל שיכלת כבר להיות מליונר ולהפסיק להתפרנס מלכתוב כאן שטויות

- שד' האינפלציה יצא 27/07/2021 19:17הגב לתגובה זוכנראה שבאמת הפד יצר ציפיות במניפולציה הזו. אבל זה לא מסביר את עליית המחירים הנוכחית בכל המגזרים .

- 7.yaya 27/07/2021 15:25הגב לתגובה זוהפד הולך לקבל לפרצוף בומרנג אינפלציוני-יכול להמשיך לווסת את שוק אגרות החוב ולהדפיס כסף ויחד עם זאת את שוק המניות.את המשבר מעבר לפינה-הוא מתעלם כרגע ומקווה לניסים.כוחות הכלכלה הפונדמנטלים יגברו בסופו של דבר על כל התנהלות הפד.משבר עולמי עניין של זמן לא ארוך.

- עמך 27/07/2021 19:23הגב לתגובה זוהוא מחולל אינפלציה ראשי. למה הוא קונה כל חודש אגחים בגובה של 80 מיליארד ו20 מיליארד של אגחים מגובה משכנתא?

- 6.עמך 27/07/2021 15:23הגב לתגובה זולהציל את חבריו הבנקאים ואלפיון עליון על חשבון העצם האמריקאי. כמו שבנק ישראל הוא בנק של בנקאים ולא של עמך ישראל. כל יום שהבנקים המרכזיים קיימים כך הנזק שלהם הולך ומצטבר. מי שלא מבין מי זה פד בגוגל

- 5.יוסי. 27/07/2021 13:49הגב לתגובה זועליה במחיר של סחורות,הובלות, אנרגיה וכו' הן מדד לאינפלציה. קנית אג"ח צמוד אולי דרך לגדר אותה.

- 4.כתבה טובה (ל"ת)דוד 27/07/2021 13:15הגב לתגובה זו

- 3.רון 27/07/2021 13:06הגב לתגובה זובתקופת הקורונה אשתקד אתה היית הקברניט של התיק שלי, בתקופת אי וודאות עולמית הצלחת לגרום לי שקט ושפיות עם הכתבות האיכותיות שלך!! תודה רבה יקירי, כיף לראות שחזרת. התעלם מאנשים שלא מבינים איכות מהי.

- 2.לרון 27/07/2021 12:44הגב לתגובה זוותודה על מתן האינפורמציה החשובה הזו

- 1.קיפוד 27/07/2021 12:07הגב לתגובה זומופתע שעדיין נותנים לו במה כאן

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.