לאחר הדוחות: לאומי בהמלצת מכירה על תדיראן: דאונסייד של 17%

בעקבות פרסום הדוחות הטובים של תדיראן הולדינגס, ולאחר החשש שהעלנו הבוקר בביזפורטל בנוגע למחיר המניה, בלאומי פרטנרס סבורים כי המניה עלתה גבוה מדי ונותנים לה המלצת מכירה עם דאונסייד של 17%. בלאומי מציבים למניה מחיר יעד של 280 שקל, לעומת שער הבסיס הבוקר שעמד על 350 שקל.

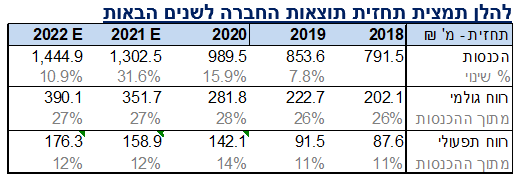

לדברי מרב פישר-שרוני, אנליסטית בכירה בלאומי פרטנרס "החברה הציגה גידול של כ-15.9% בהכנסות בשנת 2020. העלייה בהכנסות נבעה מגידול כמותי וכספי במכירות המזגנים, במיוחד בחודשי הקיץ, בהם נרשמו שיאים בהיקפי הצריכה במשק, במיוחד בתחום מוצרי החשמל הביתיים. בשנה החולפת, תחת משבר הקורונה, זמן השהייה בבתים עלה באופן משמעותי, מה שהביא, לשימוש מוגבר במכשירי החשמל הביתיים, לרבות מיזוג האוויר, אשר הושפע גם ממזג האוויר, והביא לעלייה בבלאי וכתוצאה מכך לעלייה בהיקף ההחלפות והשדרוגים של מוצרים אלו. ברבעון הרביעי, בשל השפעות עונתיות, ראינו התמתנות במגמה זו למול הרבעונים הקודמים אך עלייה של מעל 20% למול הרבעון המקביל. העלייה בהכנסות הביאה לשיפור גם במדדי הרווחיות של החברה, למול השנה המקבילה".

לכאורה אם כן בלאומי היו צריכים להיות שוריים על המניה. אלא שהם מסבירים: "אנו מניחים ששנת 2021 תתאפיין גם היא בצמיחה גבוהה יותר מזו שראינו בשנים קודמות, בשל המשך השימוש המוגבר במיזוג אויר ועלייה בבלאי, וכן כתוצאה מעליית מחירים, אך להערכתנו הצמיחה תהיה מתונה יותר."

בשורה התחתונה מציינת פישר-שרוני כי "תדיראן היא חברה יציבה, עם מוניטין ארוך שנים ומותג חזק, אשר הציגה שיפור לא מבוטל בשנים האחרונות מבחינת נתח השוק וחוזק המותג. ניכר כי לחברה יש מנועי צמיחה גם לשנים הבאות, עם כניסה לתחומים חדשים וצומחים ולטריטוריות חדשות. יחד עם זאת, אנו מעריכים כי על אף מנועי הצמיחה והשיפור הצפוי בתוצאות החברה בשנים הבאות מחיר השוק של המניה גבוה, מגלם את הצמיחה העתידית, ואף מעבר לכך. בשל כך אנו מורידים את המלצת ההשקעה במניה ל-SELL, במחיר יעד של 280 שקל למניה, נמוך בכ-17% משווי השוק היום (לפני חלוקת דיבידנד בהיקף של כ-5.86 שקל למניה)".

- קבוצת בזלת הגישה בקשה להסדר חוב של 150 מיליון שקל - לאומי פרטנרס מתעניינת

- נתנאל זינקה עוד לפני העסקה עם לאומי - מישהו ידע משהו?

- המלצת המערכת: כל הכותרות 24/7

דוחות טובים לחברה עם צמיחה של 47% ב-EBITDA

למרות חולשה עונתית ברווח הנקי לרבעון הרביעי בעקבות ניכויים עונתיים, ה-EBITDA צמח ב-38% ברבעון וב-47% בשנה כולה. אבל מניית החברה, שזינקה ב-12 החודשים האחרונים בכ-160%, ובכ-11.4% מתחילת החודש, נסחרת במכפיל גבוה של 28.5, ובמחיר של 350 שקל למניה.

הרווח הנקי לרבעון הרביעי לשנת 2020 עמד על כ-15.9 מיליון שקל, לעומת כ-20 מיליון שקל ברבעון המקביל בשנת 2019, כלומר ירידה של כ-20% ברווח הרבעוני. עם זאת, החברה מסכמת את שנת 2020 עם זינוק של כ-42.6% ברווח השנתי, שהסתכם בכ-100.6 מיליון שקל, לעומת כ-70.5 מיליון שקל בשנת 2019.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

החברה מודיעה על הקדמת הצפי של כ-2 מיליארד הכנסות בשנתיים לשנת 2023 לעומת המועד המקורי שדווח - שנת 2025. בנוסף, דירקטוריון החברה החליט על חלוקת דיבידנד לבעלי המניות החברה בסך של כ-50 מיליון שקל, כלומר כ-5.9 למניה, שישולם ב-22 במרץ. השנה חילקה החברה דיבידנד של כ-73.5 מיליון שקך, המהווה כ-73% מהרווח הנקי של החברה בשנת 2020.

ה-EBITDA ברבעון הרביעי לשנת 2020 צמח בכ-37.7% והסתכם בכ-31.6 מיליון שקל, לעומת כ-22.9 מיליון שקל ברבעון המקביל אשתקד. ה-EBITDA בשנת 2020 צמח בכ-46.8% והסתכם בכ-160.9 מיליון שקל, לעומת כ-109.6 מיליון שקל בשנת 2019.

הכנסות החברה בשנת 2020 הסתכמו בכ-989.5 מיליון שקל, לעומת סך של כ-853.6 מיליון שקל אשתקד, כלומר גידול של 15.9%. הגידול בהכנסות הקבוצה נבע בעיקר מגידול כמותי וכספי במכירות המזגנים. בשנת 2020 שיא כמותי וכספי במכירות במגזר המזגנים בהשוואה לתקופות מקבילות. מחזור המכירות ברבעון הרביעי של שנת 2020 צמח בכ-23% והסתכם לסך של כ-199.4 מיליון שקל לעומת סך של כ-162.1 מיליון שקל ברבעון המקביל אשתקד. על פי החברה "זהו רבעון שיא כמותי וכספי במכירת מזגנים בהשוואה לרבעונים מקבילים".

גרף המניה:

- 1.פשוט רוצים לקנות בזול. המניה תמריא. (ל"ת)כלכלן 08/03/2021 17:12הגב לתגובה זו

- אהוד 09/03/2021 02:17הגב לתגובה זובמבט חטוף בדוחות, לתדיראן יש 300 מליון שח במאזן, ההתחיבויות יחסית לנכסים נמוכות, ורווח שנתי של 100 מליון.בהשוואה לדוחות של שאר המניות בתל אביב 125, היא אחת המוצלחות!דוחות חא משקרים.

אלי כליף (צילום: עידו לביא)

אלי כליף (צילום: עידו לביא)העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה; גיוס החוב הבא של טבע יהיה בריבית נמוכה יותר

הנהלת טבע מקבלת גושפנקא שפעלה נכון בשנים האחרונות. סוכנות הדירוג S&P מעלה את טבע לדירוג BB+ על רקע ביצוע חזק של אסטרטגיית Pivot to Growth וסוכנות הדירוג Moody’s מעלה את התחזית לחיובית מיציבה. כמובן שרואים את זה טוב במחיר המניה - מניית טבע ב-31 דולר - מחיר שיא של 8 שנים. שווי החברה מעל 34 מיליארד דולר. השווי כבר משמעותית מעל החוב, הסיכון שבקושי לשרת את החוב ירד דרמטית, והמכפיל רווח עלה לאור התפיסה של השוק שהסיכון ירד, טבע נסחרת במכפיל של כ-10-12 אחרי שבמשך תקופה ארוכה נסחרה במכפיל חד ספרתי , לפני כשנה וחצי היא נסחרה במכפיל 5.

מכל מקום, Moody’s אישררה את דירוג B1a של טבע והעלתה את תחזית הדירוג לחיובית במקום יציבה. S&P העלתה את דירוג טבע ל BB+ מ-BB עם תחזית יציבה.העלאות הדירוג נשענות על מגמת הפחתת המינוף העקבית של טבע, כאשר S&P ציינה כי המינוף המתואם ירד ל-4.4x נכון ל-30 בספטמבר 2025, וצפוי לרדת מתחת ל-4.25x ברבעונים הקרובים – רמה העומדת בסף הנדרש לדירוג הגבוה יותר. סוכנות הדירוג הדגישה גם את המשמעת הפיננסית של טבע, את חוזקת עסקיה ואת פרופיל הנזילות שלה, לצד חזרה לצמיחה בהכנסות לאחר חמש שנות ירידה, הודות לביצועים חזקים בתחום התרופות הממותגות ולייצוב תחום הגנריקה.

Moody’s ציינה את המשך השיפור בביצועים התפעוליים של טבע ואת המדיניות הפיננסית הממושמעת המתמקדת בהפחתת חוב. הסוכנות הדגישה את המומנטום החזק במותגים המובילים של טבע ואת השקות המוצרים הצפויות – הן בתחום התרופות הממותגות והן בתחום הביוסימילרס - אשר צפויות לקזז את האתגרים בתחום הגנריקה. Moody’s עוד ציינה את עמדת הנזילות החזקה של טבע, התומכת ביכולתה לנהל את פירעונות החוב הקרובים. הסוכנות הוסיפה כי גורמים אלה, יחד עם הציפייה לירידה במינוף לכיוון 3.5x בתוך 12-18 חודשים, תומכים בתחזית החיובית ובפוטנציאל להעלאת דירוג נוספת.

אלי כליף, סמנכ"ל בכיר ומנהל הכספים הראשי של טבע, אמר: "עדכוני הדירוג הללו הם עדות חזקה לחזון האסטרטגי שלנו ולביצוע הממושמע שלו, במיוחד לאחר רצף של העלאות דירוג בחודשים האחרונים. באמצעות הובלת אסטרטגיית ה-Pivot to Growth, מתן עדיפות לניהול תזרים מזומנים חזק והקצאת הון קפדנית, הוכחנו מחויבות בלתי מתפשרת להפחתת מינוף ולצמיחה עסקית בת קיימא. התוצאות הללו ממחישות בבירור כיצד האסטרטגיה הממוקדת שלנו מייצרת ערך ממשי לטבע וממצבת אותנו להמשך הצלחה."

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- אופנהיימר: אפסייד של 30% בטבע

- המלצת המערכת: כל הכותרות 24/7

העלאת הדירוג תוביל לגיוס חוב בריבית נמוכה מהריבית הנקובה כעת באג"ח והיא גם תבטיח את היכולת של טבע לשרת את הפירעונות הגדולים של השנתיים-שלוש שנים הקרובות.

מניית טבע חזרה השנה להוביל את הבורסה המקומית. המחצית הראשונה היתה צולעת והמניה דווקא נפלה, אבל בארבעה חודשים מניית טבע הכפילה את ערכה:

.jpg)