בכיר בפד': "אני חושש שנתנו אור ירוק למשקיעים להגדיל סיכונים"

הראלי בוול סטריט לא מראה סימני עצירה, כאשר מדד הנאסד"ק בדרך להשלים 15 שבועות ירוקים מתוך 16 השבועות האחרונים. כפי שאנחנו טוענים תקופה ארוכה ב-BIZPORTAL, בעולם בו הבנקים המרכזיים מהווים תפקיד מרכזי בשווקים, כמעט לכל תנועה בשווקים יש הסבר בשינוי די פשוט – שינוי המאזנים של הבנקים המרכזיים. נראה כעת כי גם בכירי הפד' מבינים את ההשלכות של המדיניות בחודשים האחרונים.

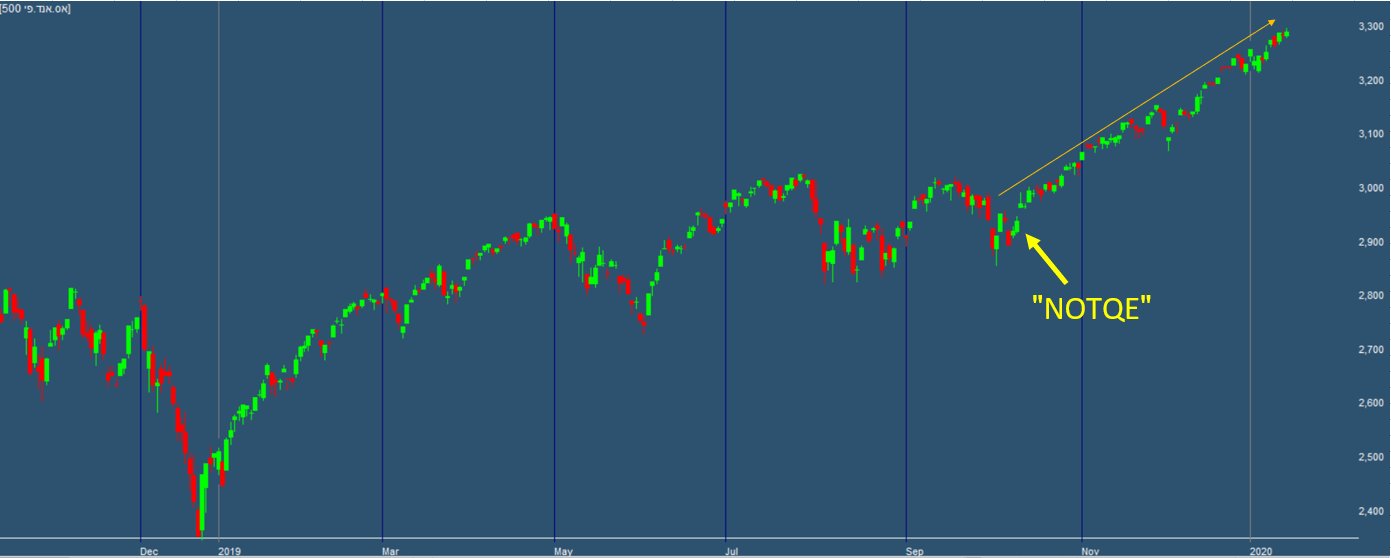

אחת הפעולות המרכזיות שמבצע הפד' בחודשים האחרונים הוא רכישות בשוקי האג"ח הממשלתיים בהיקף של עד 60 מיליארד דולר בחודש. הפד' טען בזמנו כי לא מדובר בתוכנית רכישות (QE), שכן הבנק רוכש אגרות חוב לטווחים הקצרים בלבד. עם זאת, כפי שהסברנו ב-BIZPORTAL בחודשים האחרונים (לכתבה המלאה), מדובר ב-QE לכל דבר, שכן נוצר כסף "יש מאין" שמעלה במקביל את רזרבות הבנקים.

המדדים המובילים לא עוצרים מאז הפד' הודיע על רכישות אלה

ברקע לראלי, נשיא הפד' בדאלאס, רוברט קאפלן, התראיין אמש לרשת החדשות בלומברג ולראשונה נראה כי גם בכיר בפד' מכיר בנזק שנגרם כתוצאה מ"שחרור הרסן של הבנק". קאפלן טען כי הוא מודאג כעת מהעובדה שנראה כי הפד' נתן אור ירוק למשקיעים להגדיל את הסיכונים שהם לוקחים על עצמם.

לטענתו "3 גורמים כעת גורמים לראלי החד". הראשון הוא 3 הורדות הריבית שביצע הבנק בחודשים האחרונים. הגורם השני הוא הערכות של המשקיעים בנוגע לגובה הריבית בעתיד, "ואני לא מסכים עם הערכות אלו" טוען קאפלן. הגורם השלישי שקאפלן מציין לראלי הוא הגידול החד במאזן הבנק בעקבות המשבר בשוקי הריפו. "אני מודע לכך ששלוש הפעולות הללו תורמות להערכות שווי נכסי סיכון מוגברים ואני חושב שאנחנו צריכים להיות רגישים לזה בפגישה הקרובה של וועדת השוק הפתוח (FOMC)".

- חושבים שהריבית בארה"ב גבוהה? זה היום שבו היא טיפסה לשיא של 21%

- הפד חותך, טראמפ בוחר - השוק כבר מתמחר את יו"ר הפד הבא

- המלצת המערכת: כל הכותרות 24/7

קפאלן מוסיף כי לראייתו, "הרכישות בשוק האג"ח הן נגזרת של תוכנית רכישות, כאשר הן מוסיפות נזילות לשווקים, דבר שמגדיל את הרצון לקחת סיכונים בשוק". "חשוב מאוד שנבוא עם תוכנית שתגרום להפסקת הזינוק במאזן בנק" מסכם קאפלן.

לקריאה נוספת: על הפער בין מדדי המניות לנתונים בפועל

אבל הבעייתיות במדיניות הפד' לא מסתכמת ברכישות בשוקי האג"ח אלא גם בהתערבות היום יומית בשוקי הריפו, כאשר הפד' הפך למעשה לממן העיקרי של קרנות הגידור בארה"ב מוקדם יותר השבוע פרסם הפד' את צפי הרכישות שלו לחודש הקרוב, כאשר נראה שהוא זנח כמעט לחלוטין את הבטחותיו להוריד את התערבותו בשוקי המימון לאחר סוף השנה. יותר מכך, בוול סטריט ג'ונרל כי במטרה לטפל בסאגת הריפו, הפד' שוקל כעת להתחיל להלוות ישירות לקרנות הגידור במקום הבנקים שהקטינו את חשיפתם (לכתבה המלאה).

אחת הבעיות בהזרקת כסף ישירות לקרנות הגידור שהתחום הנ"ל איננו מפוקח כלל, וקרנות הגידור משתמשות במינופים גדולים ומריצות את השוק. לא מאמינים? תסתכלו על החוזים על מדד ה-S&P500 בחודש האחרון: כל סיום פעולת הזרקה של כסף בשוקי הריפו גוררת זינוק מידי בשוק.

- הסנאט הארגנטינאי אישר את תקציב 2026: הישג פוליטי ראשון למיליי מאז הבחירות

- מייקל ברי חוזר להמר נגד השוק: "בועת ה-AI מזכירה את הדוט-קום"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

- 8.רק מר קאפלן 21/01/2020 21:14הגב לתגובה זורק מר קאפלן אומר .. ולא עוד חברי הפד כמו שכתוב .. אז אומר אז מה

- 7.יוסי 17/01/2020 00:19הגב לתגובה זואת הטירוף הזה אתם יצרתם בעשר שנים האחרונות. עכשיו התעוררת

- 6.שלמה גריברג טוען שאין לזה משמעות. (ל"ת)שווה לציין 16/01/2020 22:00הגב לתגובה זו

- 5.והארץ היתה תוהו ובוהו וחושך על פני תהום - הפד גרם לאיבוד שליטה בשווקים בקרוב נראה את התוצאות (ל"ת)אריאל 16/01/2020 21:24הגב לתגובה זו

- 4.vvc 16/01/2020 20:32הגב לתגובה זומספר שבועות הנסדק ינסה להסתגל מעל לרמה זאת במידה והיו חדשות רעות תגיע מפולת. למרות שהיום קשה לומר מפולת כי בתקופת בחירות יעשו הכל אבל הכל לעצור זאת.

- למה10 אולי 100 אלף ? (ל"ת)חזי 17/01/2020 10:40הגב לתגובה זו

- 3.בנוסף , במדדי ארה"ב מסתמנת תבנית bump and run (ל"ת)דן 16/01/2020 19:55הגב לתגובה זו

- 2.דן 16/01/2020 19:17הגב לתגובה זוהיה ב 30 שנה האחרונות בקיצוניות שכזו רק בסוף 2017 , ואז הגיע תיקון במהלך כשבועיים השיל 12% ......אבל , המצכ כרגע גרוע יותר שכן הקיצוניות גם בגרף החודשי והרבעוני ......צפו ל"נפילות" כבר בימים הקרובים .

- 1.אין ואין 16/01/2020 18:58הגב לתגובה זוהחוסכים הקטנים והפנסיונרים שלא מקבלים רבית והשכירים ששכרם לא עולה פרופורציונלית ממנים את הטרוף.

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.