קרנות נאמנות של חברות קטנות - האם כדאי?

בדקנו שלוש חברות "בוטיק" שמנהלות קרנות נאמנות - האם הן באמת "מאתגרות את שוק ההון", איפה הן מצליחות ואיפה הן חלשות ומה המסקנה?

משהו במילה "בוטיק" כנראה משדר יוקרה והצלחה, ואולי זו הסיבה שבתי ההשקעות הקטנים נהנים להתהדר בהגדרה הזו. כלומר, אל תאמר בית השקעות קטן עם מעט קרנות ומעט נכסים מנוהלים, אלא "בית השקעות בוטיק". מדובר בדרך כלל בחברות שמנהלות מעט מאד קרנות נאמנות ומשתמשות בשירותי הוסטינג של בתי השקעות גדולים יותר. בדרך כלל בתי ההשקעות הללו מציעות שירותים נוספים כמו ניהול תיקים וכדו'.

לקוטן יש יתרונות - יכולת להתמקד במעט קרנות, סכומים קטנים יותר לנהל שמאפשרים לבחור רק את השקעות הטובות מבלי להשפיע על השוק כולו. קשה יותר להשיא תשואה גבוהה על מיליארד שקל מאשר על 10 מיליון שקל. יש גם חסרונות - פחות משאבים משמעותם פחות אפשרויות להשקיע באנליזה, כוח מיקוח מול נותני השירותים וכדו'. על פי רוב מקובל לחשוב שהיתרונות עולים על החסרונות.

לפני מספר חודשים בדקנו שלושה מבתי ההשקעות האלו, שהציגו תוצאות מעורבות, ולא סיפקו הוכחה גורפת למציאות של "יתרון לקוטן" (אגב, מילה טובה לאקורד שהשתפרה מאז). כל אחת מהן מנהלת 3 או 4 קרנות בלבד. הפעם בדקנו שלוש קרנות נוספות, עם 5 או 6 קרנות כל אחת. שתיים מהן ותיקות ואחד חדשה למדי. התוצאות מעניינות.

הבדיקה נעשית באותו אופן שהיא התבצעה בפעם שעברה. כל אחת מהקרנות של בתי ההשקעות שנבדקו הושוו לקרנות באותה קטגוריה בתשואה מתחילת השנה, וכן בטווח הזמן שהקרנות קיימות עד 5 שנים. קרן שנמצאת ב-10% העליונים בקטגוריה נצבעה בירוק כהה, ואלו שב-20% בירוק בהיר. באותו אופן קרנות שהתמקמו ב-10% הגרועות בקטגוריה בטווח הזמן שנבדק נצבעו באדום כהה, ואלו שב-20% באדום בהיר. הורדנו על פי רוב קרנות שמייצרות "רעש" כגון נקובות במט"ח (חוץ מקרנות המשקיעות מראש בחו"ל) או כאלה שעוקבות אחר תיק השקעות של בנק.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

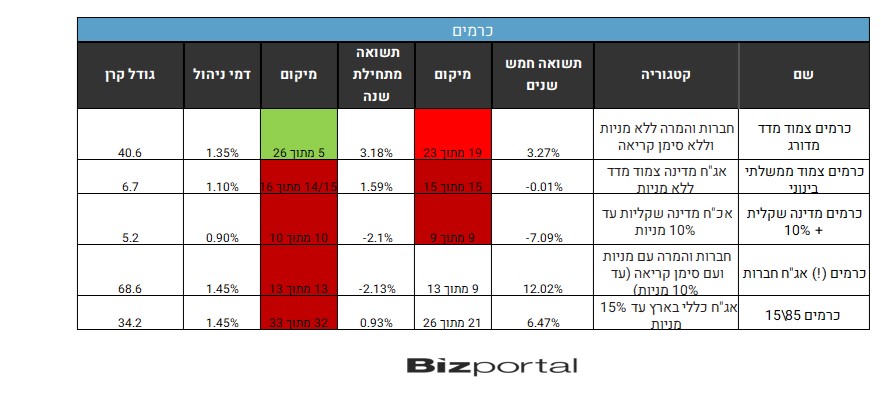

כרמים

בית ההשקעות כרמים מנהל 5 קרנות נאמנות, המתמקדות בעיקר בתחום האג"ח או עם אחוז מסוים של מניות. כל הקרנות ביחד מנהלות כ-155 מיליון שקל בסך הכל וקיימות בין 6 ל-16 שנה. הקרנות נמצאות בקטגוריות קטנות וממוקדות יחסית, לרוב עם פחות מ-15 קרנות בקטגוריה. החברה משתמשת בשירותי ההוסטינג של איילון, וגובה דמי ניהול בטווח הגבוה יחסית בקטגוריות בהן היא פעילה.

ביקור באתר של החברה העלה שמדובר ב"בית השקעות בוטיק" כמובן. לדבריהם הם "מאתגרים את שוק ההון", ו"התשואות שלנו בהווה הן פרי האנליזות המדויקות שערכנו בעבר". יצאנו לבדוק עד כמה אנליזות העבר היו אכן מדויקות, והאם באמת בית ההשקעות הקטן "מאתגר את שוק ההון". התוצאות? לא מרשימות.

אכן מאתגרים את שוק ההון. יהיה מאתגר למצוא חברה שנמצאת במקומות האחרונים באחוז כל כך גבוה של המקרים. כבר במבט כללי על הטבלה קופץ לעין הצבע האדום הכהה. קרנות החברה הגיעו למקומות האחרונים בתשואה ל-5 שנים בשתי קטגוריות ולמקום האחרון או הלפני אחרון מתחילת השנה ב-4 מתוך 5 הקרנות שמנהלת החברה.

אכן מאתגרים את שוק ההון. יהיה מאתגר למצוא חברה שנמצאת במקומות האחרונים באחוז כל כך גבוה של המקרים. כבר במבט כללי על הטבלה קופץ לעין הצבע האדום הכהה. קרנות החברה הגיעו למקומות האחרונים בתשואה ל-5 שנים בשתי קטגוריות ולמקום האחרון או הלפני אחרון מתחילת השנה ב-4 מתוך 5 הקרנות שמנהלת החברה.

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

גם בתוך הביצועים הגרועים האלו בולטת לרעה כרמים מדינה שקלית שלא רק שהגיעה אחרונה בטווח הזמן של 5 שנים, אלא גם עושה זאת בפער ניכר מהשניה הכי גרועה - כ-6% הבדל. החברה שינתה את שם הקרן בשנת 2021 אבל לא נרשם שינוי מדיניות משמעותי בקרן מאז הקמתה בשנת 2008.

התשואות בקטגוריה הקטנה של אג"ח מדינה צמוד מדד ללא מניות מתחילת השנה מאד צפופות ומשתרעות בטווח הקצר של בין 2.14% ל-1.48%, כך שכל יום המיקומים יכולים להשתנות. נכון ליום הבדיקה כרמים נמצאת בתחתית וחולקת את המקום האחד לפני אחרון עם קרן נוספת. אז אולי מחר זה יראה אחרת, אבל בטווח של 5 שנים מדובר כבר על טווח תשואות שנע מתשואה חיובית של כ-7.5% עד מינוס של כמה שברירי אחוז, טווח קצת יותר משמעותי, וגם שם כרמים מתמקמת עמוק בתחתית עם הקרן שנמצאת גם במקרה זה במקום הלפני אחרון, בפער של יותר מאחוז וחצי מזו שלפניה.

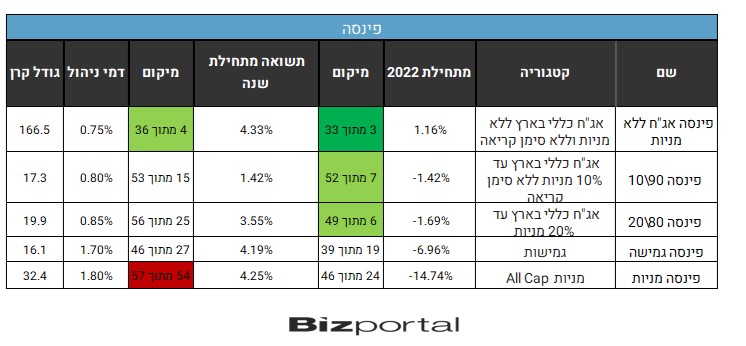

פינסה

באתר של פינסה תוכלו גם למצוא את המילה "בוטיק" כמובן, אבל עם פחות התרברבויות לא נחוצות על תשואות. החברה מנהלת רק 5 קרנות, אבל יש לה נוכחות בכל הקטגוריות הגדולות והחשובות – מניות בכל שווי שוק, מעורבות עד 10% מניות ועד 20% מניות באג"ח כללי בארץ, וכן בקטגוריה של אג"ח כללי ללא מניות וללא סימן קריאה. החברה משתמשת בשירותי ההוסטינג של סיגמא.

החברה מנהלת סך הכל כ-250 מיליון שקל. יש לה קרן אחת גדולה יחסית עם 166 מיליןן שקל ושאר הקרנות עם נכסים בטווח הנמוך של עשרות מיליוני השקלים. דמי הניהול של החברה בגבולות הממוצע יחסית לקטגוריה. מדובר בבית השקעות צעיר יחסית, כל הקרנות הוקמו לפני כשנה וחצי, לכן במקרה זה לקחנו את הנתונים מתחילת השנה ומתחילת שנת 2022.

פינסה מציגה ביצועים טובים יותר מאשר כרמים אם כי עדיין לא מדובר בטווחי זמן משמעותיים שנוכל לומר שהקרן הוכיחה עצמה לאורך זמן. חשוב לשים לב גם להבדלים בין קרנות האג"ח של החברה לקרנות המנייתיות. בעוד בקרנות האג"ח בארבע מתוך 6 מהמקרים שנבדקו הקרן נמצאת ב-10% או 20% העליונים, בקרנות המנייתיות (הגמישה גם נחשבת בדרך כלל כמנייתית) בכל 4 המקרים הקרן נמצאת בחצי השני של הטבלה, ובמקרה אחד ב-10% הגרועים.

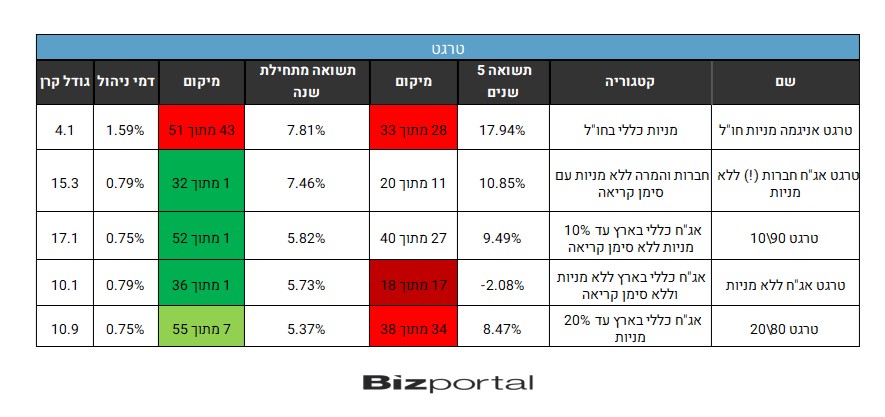

טרגט

גם טרגט, תאמינו או לא, הוא בית השקעות "בוטיק", כך לפי אתר החברה. סך הכל מנהל בית ההשקעות 6 קרנות (לא הכנסו לטבלה את אחת הקרנות, זו המשקיעה במניות באירופה, כיון שאין מספיק קרנות אחרות להשוואה). למרות שהחברה וותיקה למדי עם וותק של קרוב ל-12 שנה, אין לחברה אף קרן עם יותר מ-17 מיליון שקל, והיא מנהלת סך הכל כ-70 מיליון שקל. גם בטרגט משתמשים בשירותי ההוסטינג של איילון, וגובים דמי ניהול סבירים. איך היו ביצועי קרנות החברה? להלן הטבלה:

טרגט מרשימה מאד בביצועים מתחילת השנה, פחות בטווח הארוך. בשלוש מתוך 4 הקרנות האגחיות או המעורבות היא הראשונה מתחילת השנה, באחת נוספת היא נמצאת ב-20% הטובות. בקרן המשקיעה במניות בחו"ל, לעומת זאת, היא נמצאת בין הגרועות גם מתחילת השנה וגם בחמש השנים האחרונות.

ההצלחה של טרגט מתחילת השנה אינה אופיינית לחברה בטווח הארוך. מעניין לראות שטרגט אג"ח ללא מניות היא הראשונה מתחילת השנה אבל אחת לפני הסוף בחמש שנים. גם טרגט 80\20 היא מהמובילות בטווח הקצר ומהנכשלות בטווח הארוך.

- 2.לרון 26/06/2023 10:07הגב לתגובה זוהגב' גת מגידו כל הכבוד לה,האישה היחידה שהעזה באמת וייסדה בית השקעות,אני משקיע בפינסה,לא המלצה,ככלל אני אוהד נשים מנלות עזריעלי שטראוס אי בי אי וכדו'

- 1.אייל 26/06/2023 08:21הגב לתגובה זוגם אם משלמים הרבה, קשה לנצח את תשןאת השוק בדמי ניהול אפסיים לאורך זמן

- לרון 26/06/2023 10:08הגב לתגובה זובלי המלצה,קודם כל בגלל ד"ר ליסה סו המנכל"ית הגאונית

- לרון 26/06/2023 10:03הגב לתגובה זוורדן גמישה למשל ,אין לי קשר כגילוי נאות