לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח מחר (שלישי) על רקע עליות השערים החדות שבאו אחרי מספר שבעות של ירידות שערים, ורגע אחרי שהשוק נכנס לטריטוריה דובית. בפתח השבוע, האנליסטים חלוקים בדעתם מה ניתן ללמוד מהעליות האחרונות על המגמה בטווח הארוך, והאם התחתית מאחורינו.

**ביום שני לא יתקיים מסחר בשל ציון יום הזיכרון (Memorial Day)**

למדור קרנות נאמנות של ביזפורטל

עונת הדוחות מתקרבת לסיומה

הדוחות הבולטים השבוע:

יום ג' - HP SALESFORCE VICTORIA'S SECRET & CO

יום ד' - CAPRI HOLDINGS GAMESTOP CORP NETAPP

יום ה' - OKTAINC TORO CO THE CIENA CORPORATION

יום ו' - BRP INC

בגזרת הישראליות:

יום ג' - סייפ-טי גרופ (US) בי.או.אס

יום ד' - סנטינל וואן

תמיכה בשינוי החיובי

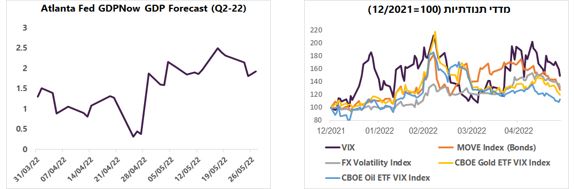

לאחר ששוק המניות האמריקאי קטע רצף ירידות שבועיות וכל מדדי התנודתיות – בשוק המניות, האג"ח, המטבעות, הזהב והנפט – רשמו ירידות לאחרונה אלכס זבז'ינסקי, הכלכלן הראשי של מיטב סבור, שלא כדאי לפרשן התנהגות השווקים בטווחים קצרים, אך נראה ששני דברים תומכים בשינוי חיובי.

ראשית לדבריו, בינתיים, התחזיות לצמיחה אומנם יורדות, אך הנתונים הכלכליים שמתארים פעילות עדיין יחסית טובים. על פי מדד GDPNow שמתפרסם ע"י שלוחת הפד' באטלנטה ומבוסס על נתונים שוטפים, קצב הצמיחה הצפוי בכלכלה האמריקאית ברבעון השני לא ירד בחודשיים האחרונים ועומד על כ-1.9%. בשלב זה קשה לדעת האם הכוחות ממתני צמיחה (האינפלציה והמדיניות המרסנת, המלחמה באירופה והמשבר בסין) יגברו על "כריות בטחון" שבולמות את ההאטה.

מקור: Bloomberg, מיטב דש ברוקראז'

בנוסף לנתונים כלכליים יחסית טובים, השוק מנמיך ציפיות האינפלציה הגלומות והתחזיות לעליית ריבית, כפי שבא לידי ביטוי בחוזים על הריבית ובתשואות אג"ח גם בשבוע שעבר. הרבה מאוד תלוי בנתוני האינפלציה. השווקים התעודדו מהירידה במדד האינפלציה PCE Core בחודשיים האחרונים לקצב של 4.9%. במבט קדימה, הנתון החשוב ביותר יהיו נתוני האינפלציה לחודש מאי שיתפרסמו בשבוע הבא".

השאלה היא לא איפה התחתית אלא מתי התחתית

בהמשך לכך, העליות במדדי המניות בשבוע האחרון, מיד לאחר שאלו נכנסו באופן רשמי לטריטוריה דובית הביאו את אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, לשאול האם הגענו סוף סוף לתחתית והאם מפה והלאה השוק ימשיך לעלות? ראשית הוא מבהיר, "אנחנו לא יודעים. אנחנו גם לא מאמינים שאף אחד אחר יודע אלא אם ברשותו כדור בדולח".

עם זאת, בפסגות כותבים שהם "בהחלט מרגישים בנוח להעריך שהתחתית קרובה יותר מכפי שנדמה. בכל שבוע שעובר הנתונים הולכים ומחזקים את ההערכה שהאינפלציה ברחבי העולם מתקרבת לשיאה (כאמור, אינפלציית הליבה כבר אחרי השיא) כך שהלחץ על הבנקים המרכזיים להפעיל מדיניות מוניטארית מצמצמת ילך ויפחת. ברגע שהמשקיעים ישתכנעו שזה המצב המגמה בשוק תשנה כיוון.

חשוב לציין שגם אם וכאשר תרחיש זה יתברר כנכון, השווקים לא צפויים לעשות מהלך של V חד ומהיר אלא לחזור למגמת עליות "שפויה" יותר מבעבר. הסיבה לכך היא שאין דין הפסקת העלאות ריבית כדין הפחתת ריבית לאפס והזרמת טריליונים לשווקים. החגיגה הגדולה של השנים האחרונות הסתיימה וצריך להיות ממש, אבל ממש רע כדי שהבנקים המרכזיים יחזרו להשתמש בכלים הלא-קונבציונאליים, עכשיו שהם מבינים שבניגוד לסוודרים עם כריות בכתפיים, אינפלציה היא לא משהו שנעלם אחרי שנות ה-80 של המאה הקודמת. למרות שכנראה לא מעט משקיעים יחלקו עלינו, לא בהכרח מדובר בדבר רע".

המגמה הכללית מטה

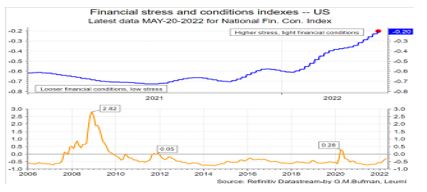

מנגד, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מסבירים שהירידות במחירי המניות הן חלק ממכלול רחב של התפתחויות שהביא להקשחת התנאים הפיננסיים – תהליך הצפוי להימשך בעתיד הנראה לעין.

לדבריהם, מחירי המניות משפיעים על התמונה המקרו כלכלית בשתי דרכים עיקריות: הראשון נוגע לכך שלמשקי הבית עושר פיננסי המוחזק בין היתר במניות ובנכסים פיננסיים אחרים, כמו איגרות חוב ממשלתיות וקונצרניות, ובמצב של מחירים יורדים ישנה השפעת עושר שלילית שמשפיעה לרעה על מצבם הכלכלי של משקי הבית; השני קשור לכך שחברות משתמשות בשוקי ההון כמקור לגיוס מימון, באמצעות הנפקת מניות וחוב, ואם השווקים יורדים, המימון הופך ליקר יותר, דבר שעלול להביא לעיכוב ביישום תכניות הרחבה ויחייב גם קיצוץ בהוצאות, מה שעלול להביא גם להפחתת מספר העובדים. מעבר לשני המסלול הללו, ישנם גם גורמים בעלי השפעה עקיפה של השווקים הפיננסים על הכלכלה הריאלית, כמו מידת הביטחון של העסקים, אשר נפגע בזמן שהשווקים יורדים ובכך מביאים לצמצום של הוצאות וצמיחה".

עם זאת הם כותבים שניתן למצוא נחמה "בכך שהחלק הראשון שבתהליך ירידת מחירי המניות משקף התאמה בהערכות השווי עקב עליית הריבית חסרת הסיכון (משוק איגרות החוב הממשלתיות) ורק באופן חלקי עקב עדכון כלפי מטה של הצפי לרווחים בתקופה הקרובה. מעבר לכך, ירידת שוקי המניות לא עוררה עדיין התרעות של ממש לגבי מידת היציבות של המערכת הפיננסית, וזה עוזר להסביר מדוע בנקים מרכזיים, כולל הפד של ארה"ב, לא הביעו עדיין דאגה בנושא זה וצפויים להמשיך בהידוק מוניטרי, אם כי במידה פחותה מאשר מה שתאם את חששות השוק עד לאחרונה.

מקור: Bloomberg, מיטב דש ברוקראז'

בנוסף לנתונים כלכליים יחסית טובים, השוק מנמיך ציפיות האינפלציה הגלומות והתחזיות לעליית ריבית, כפי שבא לידי ביטוי בחוזים על הריבית ובתשואות אג"ח גם בשבוע שעבר. הרבה מאוד תלוי בנתוני האינפלציה. השווקים התעודדו מהירידה במדד האינפלציה PCE Core בחודשיים האחרונים לקצב של 4.9%. במבט קדימה, הנתון החשוב ביותר יהיו נתוני האינפלציה לחודש מאי שיתפרסמו בשבוע הבא".

השאלה היא לא איפה התחתית אלא מתי התחתית

בהמשך לכך, העליות במדדי המניות בשבוע האחרון, מיד לאחר שאלו נכנסו באופן רשמי לטריטוריה דובית הביאו את אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, לשאול האם הגענו סוף סוף לתחתית והאם מפה והלאה השוק ימשיך לעלות? ראשית הוא מבהיר, "אנחנו לא יודעים. אנחנו גם לא מאמינים שאף אחד אחר יודע אלא אם ברשותו כדור בדולח".

עם זאת, בפסגות כותבים שהם "בהחלט מרגישים בנוח להעריך שהתחתית קרובה יותר מכפי שנדמה. בכל שבוע שעובר הנתונים הולכים ומחזקים את ההערכה שהאינפלציה ברחבי העולם מתקרבת לשיאה (כאמור, אינפלציית הליבה כבר אחרי השיא) כך שהלחץ על הבנקים המרכזיים להפעיל מדיניות מוניטארית מצמצמת ילך ויפחת. ברגע שהמשקיעים ישתכנעו שזה המצב המגמה בשוק תשנה כיוון.

חשוב לציין שגם אם וכאשר תרחיש זה יתברר כנכון, השווקים לא צפויים לעשות מהלך של V חד ומהיר אלא לחזור למגמת עליות "שפויה" יותר מבעבר. הסיבה לכך היא שאין דין הפסקת העלאות ריבית כדין הפחתת ריבית לאפס והזרמת טריליונים לשווקים. החגיגה הגדולה של השנים האחרונות הסתיימה וצריך להיות ממש, אבל ממש רע כדי שהבנקים המרכזיים יחזרו להשתמש בכלים הלא-קונבציונאליים, עכשיו שהם מבינים שבניגוד לסוודרים עם כריות בכתפיים, אינפלציה היא לא משהו שנעלם אחרי שנות ה-80 של המאה הקודמת. למרות שכנראה לא מעט משקיעים יחלקו עלינו, לא בהכרח מדובר בדבר רע".

המגמה הכללית מטה

מנגד, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מסבירים שהירידות במחירי המניות הן חלק ממכלול רחב של התפתחויות שהביא להקשחת התנאים הפיננסיים – תהליך הצפוי להימשך בעתיד הנראה לעין.

לדבריהם, מחירי המניות משפיעים על התמונה המקרו כלכלית בשתי דרכים עיקריות: הראשון נוגע לכך שלמשקי הבית עושר פיננסי המוחזק בין היתר במניות ובנכסים פיננסיים אחרים, כמו איגרות חוב ממשלתיות וקונצרניות, ובמצב של מחירים יורדים ישנה השפעת עושר שלילית שמשפיעה לרעה על מצבם הכלכלי של משקי הבית; השני קשור לכך שחברות משתמשות בשוקי ההון כמקור לגיוס מימון, באמצעות הנפקת מניות וחוב, ואם השווקים יורדים, המימון הופך ליקר יותר, דבר שעלול להביא לעיכוב ביישום תכניות הרחבה ויחייב גם קיצוץ בהוצאות, מה שעלול להביא גם להפחתת מספר העובדים. מעבר לשני המסלול הללו, ישנם גם גורמים בעלי השפעה עקיפה של השווקים הפיננסים על הכלכלה הריאלית, כמו מידת הביטחון של העסקים, אשר נפגע בזמן שהשווקים יורדים ובכך מביאים לצמצום של הוצאות וצמיחה".

עם זאת הם כותבים שניתן למצוא נחמה "בכך שהחלק הראשון שבתהליך ירידת מחירי המניות משקף התאמה בהערכות השווי עקב עליית הריבית חסרת הסיכון (משוק איגרות החוב הממשלתיות) ורק באופן חלקי עקב עדכון כלפי מטה של הצפי לרווחים בתקופה הקרובה. מעבר לכך, ירידת שוקי המניות לא עוררה עדיין התרעות של ממש לגבי מידת היציבות של המערכת הפיננסית, וזה עוזר להסביר מדוע בנקים מרכזיים, כולל הפד של ארה"ב, לא הביעו עדיין דאגה בנושא זה וצפויים להמשיך בהידוק מוניטרי, אם כי במידה פחותה מאשר מה שתאם את חששות השוק עד לאחרונה.

מקור: סקירת לאומי

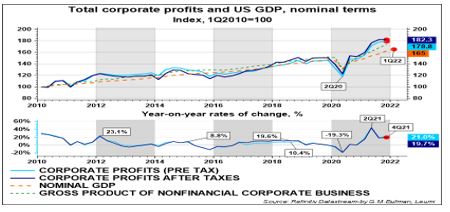

במבט קדימה, הנראה שירידה ברווחיות הסקטור העסקי ובצפי לרווחיות תהיה בעלת תפקיד גדול יותר בהתפתחות שוק המניות בעתיד הקרוב. ניסיון העבר בארה"ב מראה שהרווחיות המצרפית של הסקטור העסקי של ארה"ב (כלל החברות ולא רק הנסחרות בבורסות) נוטה להתכנס לתוואי התוצר הנומינלי ובהתאם לכך, מידת העלייה של הרווחיות, ברמה השנתית, צפויה להתמתן במידה ניכרת בשנים 2022-2023 בהשוואה ל-2021. תיקון כזה מגיע לאחר שהרווחיות המצרפית סטתה כלפי מעלה בשנת 2021 באופן חריג וזמני ועתה הגיע "שלב התיקון" שיביא להערכות שווי הגיוניות יותר עם תמסורת לכלכלה הריאלית, אך כנראה רק באופן שיביא להאטה של ממש בצמיחה העולמית ולא לכניסה למיתון מתמשך".

מקור: סקירת לאומי

במבט קדימה, הנראה שירידה ברווחיות הסקטור העסקי ובצפי לרווחיות תהיה בעלת תפקיד גדול יותר בהתפתחות שוק המניות בעתיד הקרוב. ניסיון העבר בארה"ב מראה שהרווחיות המצרפית של הסקטור העסקי של ארה"ב (כלל החברות ולא רק הנסחרות בבורסות) נוטה להתכנס לתוואי התוצר הנומינלי ובהתאם לכך, מידת העלייה של הרווחיות, ברמה השנתית, צפויה להתמתן במידה ניכרת בשנים 2022-2023 בהשוואה ל-2021. תיקון כזה מגיע לאחר שהרווחיות המצרפית סטתה כלפי מעלה בשנת 2021 באופן חריג וזמני ועתה הגיע "שלב התיקון" שיביא להערכות שווי הגיוניות יותר עם תמסורת לכלכלה הריאלית, אך כנראה רק באופן שיביא להאטה של ממש בצמיחה העולמית ולא לכניסה למיתון מתמשך".

מקור: סקירת לאומי

מקור: סקירת לאומי

- 10.תחליפו כותרת ל: שרלטנים מנתחים (ל"ת)Robin Hood 31/05/2022 07:36הגב לתגובה זו

- 9.האתר לא מפרסם.חחח עליות בדרך (ל"ת)בני 30/05/2022 19:23הגב לתגובה זו

- 8.שום רעב ולא נעליים שורטים ימחקו (ל"ת)בני 30/05/2022 19:23הגב לתגובה זו

- 7.קניתי ים קולים על האב אנד פי (ל"ת)אמיל 30/05/2022 19:06הגב לתגובה זו

- 6.ירוק עולה בעולם 2-4 אחוז (ל"ת)גניה 30/05/2022 19:06הגב לתגובה זו

- 5.מהמר ירוק 0.9 עד 1.5 אחוז דאו 1.6 ירוק (ל"ת)יוסי זליג 30/05/2022 19:05הגב לתגובה זו

- 4.רכב לרווחים עליות נאות (ל"ת)יוסי זליג 30/05/2022 19:05הגב לתגובה זו

- 3.נעלה אבל כמה לא ברור 1 עד 2 אחוז (ל"ת)שלום בינור 30/05/2022 19:04הגב לתגובה זו

- בינתיים תעשה את המכה ותברח (ל"ת)Sassi6 31/05/2022 06:51הגב לתגובה זו

- 2.עליות עד 2 אחוז .באסאנד פי עד 2.5 (ל"ת)מיכה שוורץ 30/05/2022 19:04הגב לתגובה זו

- 1.בשלוש שנים הקרובות יהיה רעב קטלני בעולם (ל"ת)רעב המוני 30/05/2022 18:53הגב לתגובה זו

- בהלני חולני (ל"ת)Sassi6 31/05/2022 06:49הגב לתגובה זו