לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

אחרי שבוע מסחר מקוצר שננעל בעליות שערים, גם השבוע שני הנושאים המרכזיים שמעסיקים את האנליסטים בוול סטריט הם סביבת האינפלציה, והתפשטות זן האומיקרון. האנליסטים, מצביעים על כך שעל אף, שכרגע נראה שההשפעה של הנגיף על השווקים שולית דווקא, לתרחיש בו התחלואה כתוצאה מהנגיף פחותה, עשויות להיות השפעות על השווקים.

התחלואה בינתיים לא משפיעה על השווקים

אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע על כך שהשפעת הגל הנוכחי של התחלואה על הפעילות הכלכלית בעולם בינתיים לא נראית דרמטית. לדבריו, "בשבוע האחרון התברר שלפי הערכות המדענים ולפי הנתונים בשטח, השלכות האומיקרון על הפעילות הכלכלית לא צפויה להיות חמורה יותר מאשר של הזנים הקודמים של המגפה".

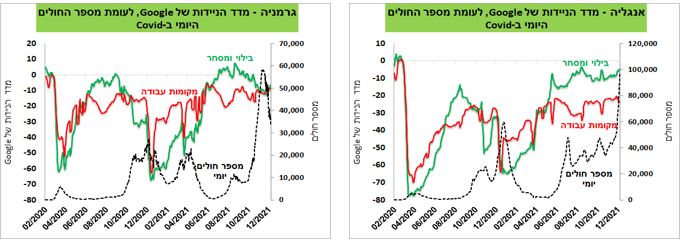

בסקירתו השבועית, הוא מצביע על כך שאם בוחנים את ההשפעה על הפעילות הכלכלית של ההתפרצות האחרונה על פי מדד הניידות של גוגל, הנזק צפוי להיות קטן יותר מהגלים הקודמים: ראשית, המצאות האנשים במקומות מסחר ובילוי באנגליה כמעט לא ירדה והיא קרובה לרמות שהיו לפני המגפה. גם הגעה למקומות העבודה די יציבה. שנית, בגרמניה מזהים ירידה בתנועת האנשים למקומות מסחר ובילוי, אך מדד הניידות עדיין משמעותית יותר גבוה מאשר בגלים הקודמים שהיו השנה. שלישית, גם בארה"ב לא ניכרת בינתיים השפעה ואף נרשמה לאחרונה עלייה במדד הניידות של גוגל במקומות מסחר ובילוי. רביעית, מספר הטסים בארה"ב נמוך אומנם מאשר בתקופה המקבילה ב-2019, אך בימים האחרונים הפער דווקא התחיל להצטמצם.

- בנק ישראל חושף: המוסדיים הם הכוח המניע מאחורי התחזקות השקל

- מהשב"כ לצמרת הבנק המרכזי: יורם כהן מונה למנכ"ל בנק ישראל

- המלצת המערכת: כל הכותרות 24/7

מקור: Our World in Data, מיטב דש ברוקראז'

לצד זאת, התביעות דמי אבטלה שבועיים בארה"ב המשיכו לרדת. לא חל שינוי משמעותי בקצב הגידול של US Federal Reserve Bank of New York Weekly Economic Index (WEI) שמשקלל עשרה אינדיקאטורים יומיים או שבועיים למדד אחד (הכנסות ממסים, מכירות בחנויות זהות, צריכת חשמל, תנועת נוסעים וכו').

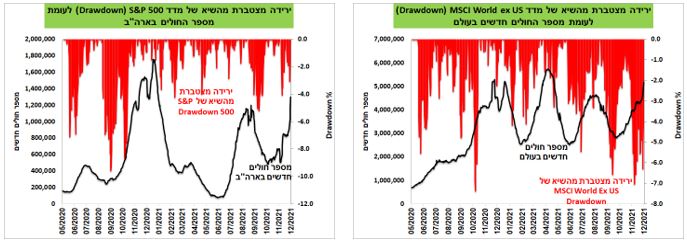

בהתאם, "הנזקים לשווקים היו גם יחסית מתונים". ההתרחקות המקסימלית של S&P 500 מהשיא (Drawdown) בגל הנוכחי הייתה עד עתה כ-4%, פחות מאשר בגלים הקודמים של התחלואה בארה"ב. מדד MSCI World Ex US ירד הכי רחוק מהשיא בכ-7%. בהתחשב בעובדה שלא רק הווירוס השפיע על השווקים אלא גם התפנית במדיניות ה-FED, שוק המניות עדיין מחזיק מעמד די טוב.

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מקור: Bloomberg, מיטב דש ברוקראז'

לבסוף, זבז'ינסקי מציין כי "הסיכון הגדול ביותר לפגיעה בפעילות מגל התחלואה הנוכחי נמצא להערכתנו בסין. השילוב בין הדבקות מהירה של האומיקרון, חוסר יעילות של החיסון הסיני נגדו ומדיניות אפס תחלואה שבה נוקטות השלטונות עלול להביא במהירות לשיתוק בפעילות בחלקים נרחבים של המדינה ולהחמיר עוד יותר תפקודה של שרשרת ההספקה".

במידה והאומיקרון מדבק פחות הוא עושי להביא סיכונים לשוק מכיוון אחר

בהמשך לכך, גיא בית אור, הכלכלן הראשי של פסגות בית השקעות, מתייחס להתפשטות של זן האומיקרון ואומר כי "כמו תמיד בכל הנוגע לווירוס חייבים לתת את ההסתייגות הבאה - אי הוודאות לגבי האופק הכלכלי גבוהה. עם זאת, אחרי כמעט שנתיים, ייתכן ולמדנו דבר או שניים גם על ההיבט האפידמיולוגי, ובעיקר על תגובת הממשלות".

לדבריו, "נתחיל מהחדשות הטובות, ככל שעוברים הימים, המחקרים שיוצאים מאותתים באופן ברור שאומיקרון הוא אמנם מאוד מדבק וככל הנראה יעילות החיסונים מולו נמוכה יותר, אך עם זאת המחלה שהוא מייצר היא מאוד קלה. האמת? זה בדיוק מה שהביולוגיה האבולוציונית מרמזת לנו שבסופו של דבר יקרה, וירוס מדבק יותר אך הרבה פחות קטלני.

במובן הזה, אומיקרון עשוי לאותת על סוף שלב המגיפה ומעבר לשלב האנדמי (שייתכן וכבר עברו אליו מזמן). ואם זה לא מספיק אופטימי, עכשיו גם הטיפולים עוברים למרכז הבמה וזאת אחרי שה-FDA אישר (היתר חירום) את הכדורים האנטי-ויראליים של פייזר ומרק שבהחלט נראים כמו גורמים שמשנים את חוקי המשחק.

כעת, כל שנותר הוא לקבל עוד אישורים (דרך מחקרים) על כך שהמחלה מאומיקרון באמת קלה, מה שיאפשר לממשלות - שלהן באופן טבעי קשה לשנות תפיסה כל כך מהר - לשנות גישה להתחיל לחיות לצד הווירוס, שלא נראה שהולך לשום מקום לעוד הרבה מאוד שנים".

אם אכן תרחיש זה יתממש אז מדובר כאן על התפוגגות של אחד מהסיכונים המשמעותיים ביותר לפעילות הכלכלית העולמית. עם זאת, הוא מדגיש כי "במקרה כזה חייבים לקחת בחשבון כי ייתכן והבנקים המרכזיים יפעלו לצמצום המדיניות המוניטארית בצורה יותר אגרסיבית מה שיגדיל עוד יותר את הסיכונים סביב שוק המניות, שבכל מקרה נמצא בפתחה של השנה החדשה בנקודה רגישה במיוחד".

אינפלציה ממשיכה לעלות והבנקים מגיבים

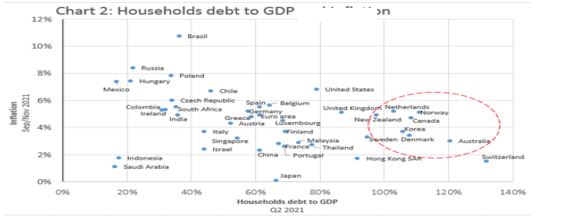

ואי אפשר בלי עיסוק בסביבת האינפלציה בעולם, ממשיכה לעלות ובהתאמה מביאה לתגובות אצל הבנקים המרכזיים. במדינות בהן שיעור החוב של משקי הבית מהתוצר גבוה, עלולה להגביל את יכולתם של הבנקים המרכזיים להעלות ריבית באופן משמעותי במטרה לרסן את הלחצים האינפלציוניים.

הכלכלן הראשי ד"ר גיל בפמן, ואסטרטג הריביות של לאומי שוקי הון, דודי רזניק, כותבים כי "האינפלציה במדינות המפותחות המשיכה לעלות בראשית הרביע האחרון של 2021, לאחר שהייתה במגמת עלייה ברביע השני והשלישי של 2021 ובמספר רב של מדינות היא הגיעה מעבר ליעדה".

שיעור האינפלציה בארה"ב עלה בחודש נובמבר לשיעור שנתי של 6.8%, השיעור הגבוה ביותר מיוני 1982, ובגוש האירו האינפלציה הגיעה בנובמבר לשיעור שנתי של 4.9%. ב-OECD, שיעור האינפלציה עלה באוקטובר לשיעור שנתי של 5.2%, השיעור הגבוה ביותר מפברואר 1997. זאת, על רקע עליית רכיב האנרגיה בשיעור שנתי של 24.2%, בהשוואה לעלייה בשיעור שנתי של 18.9% בספטמבר, לצד עליית מחירי המזון בשיעור שנתי הזהה לזה של ספטמבר (4.5%). אינפלציית הליבה ב-OECD, ללא מזון ואנרגיה, עלתה באוקטובר בשיעור שנתי של 3.5%.

לטענתם, "האינפלציה צפויה להתמתן במהלך שנת 2022. זאת, על רקע הצפי להתמתנות עליית רכיב האנרגיה, אשר אף עלול לרדת במידה מסוימת על רקע אספקת הנפט מהמאגרים האסטרטגיים של ארה"ב ומדינות אחרות הצורכות נפט, לצד הצפי להתמתנות הלחצים האינפלציוניים הנובעים משיבושי אספקה ומחסור בחומרי גלם. אולם, המחסור בעובדים צפוי להביא לעליית השכר בחלק מהמדינות אשר יתמכו במידה מסוימת באינפלציה. כתוצאה מכך, הלחצים האינפלציוניים צפויים להתמתן בשנה הקרובה ושיעור האינפלציה צפוי לרדת, אך האינפלציה צפויה להישאר מעל ליעדה במהלך רוב שנת 2022.

הלחצים האינפלציוניים ממשיכים לחזק את העמדה הזמנית היותר ניצית של הבנקים המרכזיים. אולם, האטת קצב הצמיחה לצד עליית התחלואה, המגבירה את אי הוודאות בשוק, צפויה למתן את הידוק המדיניות של מרבית הבנקים המרכזיים, בדגש על הבנקים המרכזיים בדרום אמריקה. במרבית המדינות בהן האינפלציה מצויה ברמה הגבוהה משמעותית מהיעד שיעור החוב של משקי הבית מהתוצר אינו גבוה, כך שהבנק המרכזי יכול להעלות את שיעור הריבית במטרה לרסן את הלחצים האינפלציוניים. אולם, במספר מדינות (אוסטרליה, הולנד, קנדה, דרום קוריאה) שיעור האינפלציה גבוה ויחד עם זאת גם שיעור החוב של משקי הבית מהתוצר גבוה, כך שהעלאות הריבית עלולות לסכן את משקי הבית. כתוצאה מכך, צפוי שהבנקים המרכזיים במדינות אלה ימנעו מהעלאות ריבית משמעותיות נוספות".

מקור: סקירת לאומי

- 3.פוקסי 23/05/2022 00:05הגב לתגובה זומי שיעוף מהשוק עוד היום - ירוויח

- 2.שלומי 27/12/2021 08:08הגב לתגובה זומפולת הרבה יותר גדולה מ1929 ו2008 כי אינפלציה סופר גבוהה, העלאת ריבית צפויות, מכפילים הזויים והפסקת הנפקת האג"ח (הסם של הבורסה האמריקאית), לה מחירי המניות מכורות). מאסק לא לבד: זינוק במספר המיליארדרים שמכרו מניות בחברות שלהם ב-2021 לפי "וול סטריט ג'ורנל", בכירים בחברות הכלולות במדד S&P 500 מכרו מניות שלהן בסכום שיא של 63.5 מיליארד דולר מתחילת השנה, זינוק של 50% לעומת 2020; בין הסיבות לכך - כוונת ממשל ביידן להעלות את המס על עשירים. הם יודעים שהחברות שבבעלותם מתומחרות בטרוף ויחזרו לקנות לאחר המפולת.

- 1.דני 27/12/2021 00:11הגב לתגובה זופקיעה