תורפז דיווחה על צמיחה של 50%, הצמיחה האמיתית היא סביב האפס

עדכון: מניית תורפז נופלת ב-4% במסחר.

המשקיעים אוהבים צמיחה. חברות צומחות מקבלות מכפילי רווח גבוהים יותר מאשר חברות עם יציבות בהכנסות או צמיחה נמוכה. אם יש לדוגמה חברה שנסחרת במכפיל רווח של 20, אבל היא מגדילה את הרווח שלה כל שנה ב-30% וזה צפוי להימשך בשנים הבאות, אתם כנראה תעדיפו אותה על פני חברה אחרת באותו השוק, במכפיל רווח של 16 שלא צומחת.

הערך של הצמיחה

החברה במכפיל רווח של 20, תגדיל רווחים ובהינתן השווי הנוכחי שלה תיסחר במכפיל רווח של 15.3בשנה הבאה (רווחים גדלו ב-30%, המכפיל ירד ב-30%), ומכפיל רווח של 11.8 עוד שנתיים. זה הרבה יותר מעניין להשקעה מהמניה של החברה השנייה שנסחרת במכפיל 16 לאורך זמן (רווחים יציבים).

ולכן, למרות שבנקודת זמן מסוימת מכפיל הרווח הנוכחי נראה גבוה לעומת חברות אחרות, זה יכול להיות אטרקטיבי למשקיעים. השאלה היחידה היא בכמה זה צריך להיות גבוה יותר. האם במכפיל רווח של 40 זה עדיין כדאי? לא בטוח כי זה מחייב שנים רבות של צמיחה של 30% וככל שמתרחקים מנקודת הזמן הנוכחית ומסתמכים על העתיד, הרי שהסיכון גובר.

זו התורה על רגל אחת של תמחור חברות צמיחה ומכאן נכנסים לרזולוציות - ככל שחברות הצמיחה עם היסטוריה מרשימה יותר ונוכחות חזקה יותר בשווקים, השוק יותר מאמין להן והן יסחרו במכפילים גבוהים יותר, אך בסוף - כל מקרה לגופו. לדוגמה - אנבידיה הצומחת מקבלת מכפיל של 30 שלכאורה נמוך, כי קיים חשש גדול מתחרות שתפגע ברווחים העתידיים.

- המדד הזה בשיא - מה הוא כולל ומה היתרונות והחסרונות שלו?

- מטא עקפה את התחזיות - ומגדילה את ההימור על הבינה המלאכותית

- המלצת המערכת: כל הכותרות 24/7

צמיחה אורגנית לעומת צמיחה דרך רכישות

צמיחה היא החלק המרכזי בתמחור של החברות - זה נהדר כשהכל בסדר שהצמיחה קדימה יציבה ובעלייה. אבל, כשיש חריקות בצמיחה, זה משליך בצורה קשה על השווי. ירידה לכאורה קלה בתחזית הצמיחה, מתבטאת באקסל של האנליסטים בירידה דרמטית בשווי. למעשה, הגורמים המרכזיים שמשפיעים על השווי הם הצמיחה ושיעור הריבית-היוון.

צמיחה יכולה להגיע משני מקורות - מקור פנימי שהוא פיתוח עצמי, ייצור עצמי, כלומר מהיכולות הקיימות של החברה ואז מדובר על צמיחה אורגנית; ומקור חיצוני, דרך רכישות (צמיחה חיצונית, צמיחה דרך רכישות).

השוק אמביוולנטי לגבי רכישות. יש לו היסטוריה שמוכיחה שלרוב רכישות לא תורמות לעסק המצרפי. הכוונה אומנם שהמיזוג יביא לכך ש-1 + 1 יהיה גדול מ-2, אבל בפועל יש תקלות. מעבר לכך, השוק חושש מרכישות כי הן לפעמים מבטאות מצוקה בעסק האורגני ויציאה החוצה כדי להראות צמיחה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

כל זה מביא לכך שיש מדרגי צמיחה - חברות צמיחה טהורות, חברות צמיחה שמשלבות רכישות וחברות שלא צומחות. ברגע שצמיחה דרך רכישות מצליחה, אז היא מתקבלת באהדה בשוק.

תורפז - האם היא באמת צומחת?

חברת תורפז מפתחת ומייצרת תמציות טעם וריח לתעשיות הקוסמטיקה והמזון וכן חומרי גלם לתעשית הפארמה. היא מנסה ללכת על המודל של חברת פרוטרום הישראלית שפעלה בשוק הזה והתרוממה דרך עשרות רכישות, ולבסוף נמכרה בעצמה תוך כדי יצירת ערך גדול לבעלי המניות. תורפז שנשלטת על ידי קרן כהן חזון שמכהנת כיו"ר וכמנכ"לית גייסה בבורסה כ-200 מיליון שקל לפני יותר מ-3 שנים.

המניה נסחרה בתחילת הדרך סביב 12.5 שקל, זינקה פי שתיים, ירדה בהדרגה, עד שהגיעה לשפל של כ-6.5 שקל באוקטובר 2023, וזינקה מאז פי 2.5 ל-17.5 שקל. שווי החברה כ-1.8 מיליארד שקל.

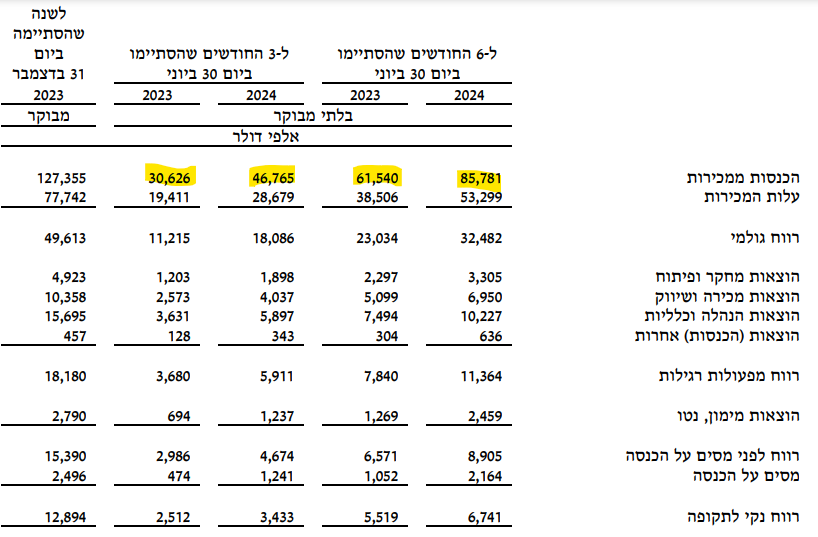

בדוח האחרון למחצית הראשונה של השנה החברה דיווחה על צמיחה מרשימה: הכנסות של 85.7 מיליון דולר, בהשוואה ל-61.5 מיליון דולר במחצית הקודמת - צמיחה של כ-40%. ברבעון השני ההכנסות הסתכמו ב-46.8 מיליון דולר בהשוואה ל-30.6 מיליון דולר - צמיחה של 53%:

קצב הרווחים כ-50 מיליון שקל. מכפיל רווח נוכחי של 34-36. זה מכפיל גבוה. נכון, הסינרגיות עם רכישות קודמות צפויה להימשך וגם מסע הרכישות נמשך, אלא שהצמיחה של תורפז היא כולה צמיחה דרך רכישות. אין לה צמיחה אורגנית עסקית וזה מעיד על סוג של מיצוי במפעלים הקיימים. גם אם היא תצמח שם זה יהיה אנמי לעומת הצמיחה דרך רכישות.

המשמעות היא שמשקיעים צריכים להבין שהם לא משקיעים בעסק עצמו, אלא במנגנון - ביכולת של החברה לרכוש עסקים ולמזג ולייצר שווי. האם בנקודת זמן הנוכחית זה שווה מכפיל רווח גבוה? לא בטוח, אבל זה שוק של עסקים ותיקים שנאספים בהדרגה תחת תורפז והיתרון לגודל ומיזוג המטות מייצר סינרגיה בהדרגה. אם תרצו - מדובר כאן על השקעה במנגנון ובאנשים - קרן כהן חזון אחראית על ההובלה והיא עושה זאת טוב בשנים האחרונות, רק שהכל שאלה של מחיר.

הצמיחה האמיתית של תורפז

תורפז - צמיחה נמוכה

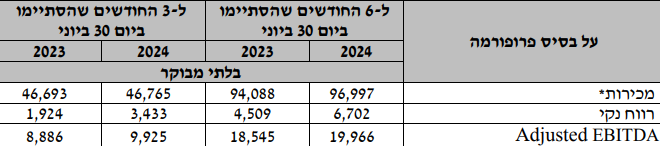

כדי לאתר את הצמיחה האמיתית, נקבע על ידי רשות ניירות ערך, שברכישות מהותיות, החברות יצטרכו לפרסם דוח פרופורמה שמתייחס לרכישה כאילו היא נעשתה לפני שנים וכך אפשר להשוות כראוי בין התוצאות. כאשר חברה נרכשת לדוגמה בתחילת 2024, אז ברור שההכנסות ב-2024 של הרוכשת יהיו טובות לעומת 2023, כי הן לוקחות בחשבון את הנרכשת בעוד שבשנה קודמת אין את התוצאות של הנרכשת.

אז יש כלל/ הוראה לספק דוחות פרופרומה (שמתייחסים ומאחדים את תוצאות הנרכשת מהעבר), אבל רק כשזה מהותי. ככה בעצם משווים תפוחים לתפוחים. כל התוצאות של הנרכשות ושל הרוכשת בפנים.

הרכישות של תורפז ברובן הגדול לא נתפסות כמהותיות, אבל כשלוקחים את מכלול הרכישות הוא מהותי מאוד. הרי מה זה משנה אם יש רכישה אחת מהותית או 4 קטנות לא מהותיות - המידע צריך להגיע למשקיעים. הוא מגיע חלקית, אך מסםיק כדי לגזור ממנו איכשהו את התרומה של הנרכשות ואת הצמיחה האורגנית. בדוח האחרון על רקע רכישות מהותיות, החברה סיפקה את המידע והוא מעיד על צמיחה אמיתית נמוכה.

ההכנסות במחצית הראשונה בהינתן שהחברות הנרכשות היו "כאילו" נרכשות כבר ב-1 בינואר 2023 (וכך ניתן להשוות את תוצאות 2024 ל-2023) הסתכמו ל-97 מיליון דולר, לעומת 94 מיליון דולר. ההכנסות ברבעון השני הסתכמו ב-46.8 מיליון דולר לעומת 46.7 מיליון דולר ברבעון המקביל. איפה הצמיחה של מעל 50% שנמצאת בדוח החשבונאי? היא פשוט לא קיימת. כשלוקחים את מכלול העסקים של החברה מקבלים שרק הרכישות הביאו לצמיחה. אורגנית אין צמיחה.

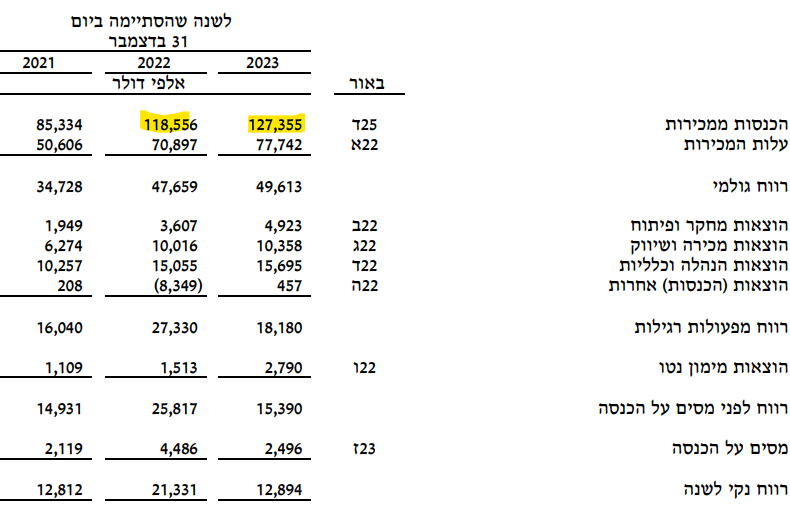

זו נקודת חולשה גדולה, ומסתבר שה לא רק ב-2024. בדוחות של 2023 החברה מדווחת על הכנסות של 127.4 מיליון דולר, לעומת 118.6 מיליון דולר - עלייה של 9 מיליון דולר בין השנים, אבל מסתבר שרוב העלייה היא דרך חברות שנרכשו במהלך השנה

כשפותחים את הביאורים, מקבלים את התרומה של הרכישות להכנסות ולרווח. כשמנטרלים את הפעילות של הנרכשות, מקבלים קיפאון בהכנסות ושחיקה ברווחיות שגם עולה באופן ברור מהדוחות החשבונאיים. במחצית הראשונה של 2024 הרווחיות השתפרה וסביר שזה יימשך ועדיין כשמסתכלים אחורה ל-2021-2022 מקבלים שלמרות שהגידול במחזורים, הרווחיות נשחקה.

- 8.אנונימי 08/09/2024 19:27הגב לתגובה זותורפז זה חברת שיווק פרסום ..לפחות יש לה הכנסות …לברת הבורסה היא כן חברת צמיחה?? אמנם מונופול ..אבל מכפיל 33?? צומחת בקושי כמו שיח קקטוס..קשקוש והנדסת תודעה.והכי חשוב אלקטריאון …לא זה ולא זה ולא זה…2.5 מיליארד שח שווי…זה בכלל תורפז על סטרואידים.ללא ספק יש פה ניירות מנוהלים..עצוב שככה נראה השוק.יש גם ניירות קטנים שמנהלים אותם והכל כדי לא לפגוע בשיערוכי הקרנות קופות..למשל ..זנלכל שזה נייר בהרצה עם עברות של פמפום נייר ..אוברסיז ..ועוד מלא מלא שלא נותנים להם לרדת..אבל מעל הכל עננת אלקטריאון היא החרפה של המסחר של תחזוק נייר

- 7.לרון 08/09/2024 17:49הגב לתגובה זונדרשות הרבה בדיקות,סינרגיה מוצלחת,ושליטה על כל חלק נירכש,זה לא קל בכלל לכן הסיכון גדל,ראה דוגמת טבע,פרוטרום צמחה אורגאנית עד שהתחילו רכישות

- 6.משקיע וותיק 08/09/2024 12:13הגב לתגובה זופעילות החברה עוסקת בתחום תמציות טעם וריח שנמכרות ללקוחות לשימוש במוצריהם. כשהלקוחות מיצרים מוצר הוא מקושר לתמצית של טעם וריח של יצרן מסויים. דמיינו בושם שמזוהה עם ריח מסוים שמיוצר ע"י יצרן מסוים, ללקוחות יש נאמנות ליצרן מסוים שמספק להם את אותו תמצית הריח , הרי אם ירכשו תמצית ריח (שהוא שונה) מחברה אחרת המוצר כבר אינו אותו מוצר. לכן בסוג החברות הללו , רוב הצמיחה מגיעה דרך רכישות ופחות דרך צמיחה אורגנית. החברה הרוכשת תרכוש את אותו יצרן שמספק ללקוח אחר שכרגע אינו הלקוח של החברה אבל מעתה יהיה שלה. דבר נוסף לגבי רכישות , ישנן חברות שנרכשות שהן מעל שיעור הרווחויות של תורפז ואלו ימכרו בפרמיה , וישנן חברות נרכשות שהן מתחת לשיעור הרווח של החברה והן ימכרו בדיסקאונט, החברה רוכשת את שתי סוגי החברות. לגבי החברות הנרכשות שהן מתחת לשיעור הרווח של החברה , השאיפה היא להביא אותן לשיעור הרווח שלה , ואת זה עושים ע"י צמצום הוצאות ,התיעלות,איחוד מטות וכו'...וזה יכול לקחת בין שנה לשנתיים בד"כ עד שרואים תוצאות. המנכלית המצויינת קרן חזון כהן עשתה עבודה מוצלחת מאוד ולכן אין סיבה שהחברה לא תמשיך לעשות כך בהמשך.

- 5.לא משנה 08/09/2024 09:30הגב לתגובה זואהבתי מאוד כולל כל ההסברים המפורטים. תודה רבה..

- 4.לרון 08/09/2024 08:39הגב לתגובה זוהיו לקראת הסוף הרבה "סיפורי מנכ"ל",גם בתורפז הבעייה הנראית כעת זה חוסר התייעצות עם אחרים והשלטת סוג של "דיקטטורה ניהולית דמוקרטית" הערכה עצמית בלבד,ללא הוכחות כי איני קשור,גילוי נאות!

- 3.לרון 08/09/2024 08:35הגב לתגובה זותמיד,ויש חברות שמר שוק לא מתחבר אליהן!

- 2.אזרח 08/09/2024 08:18הגב לתגובה זולכתב .תבדוק את תחום הרכישות בעולם כך עובדים נכון להגיע לאולימפוס.

- 1.תמיד חששתי מהחברה הזאת. (ל"ת)מני 08/09/2024 08:05הגב לתגובה זו

- תחשוש מהחמס !!! (ל"ת)חוני המעגל 08/09/2024 09:11הגב לתגובה זו

- סטלה 09/09/2024 19:05ככה נתניהו אמר וחילק מזוודות כסף

- גם וגם (ל"ת)אלעד 08/09/2024 13:14