צילום: אתר החברה

בלדי מבקשת מהציבור כסף כדי להחזיר לבנקים ולהעלות משכורות

בלדי עברה ברבעון האחרון לרווח, אבל התוצאות שלה בשנתיים האחרונות גרועות, החוב שלה ענק והיא מנסה לגייס מהציבור 300 מיליון שקל באגרות חוב; האם הציבור צריך לקנות?

גיל דויטש ורוני בירם כמעט והכניסו את חברת בלדי, המייבאת בשרים, לתוך איי-ספאק, השלד עתיר המזומנים שהנפיקו בבורסה, אבל הביקורת אצלנו על השווי המנופח הורידה אותם מהעסקה. בלדי הוערכה לצורך כניסה לאיי-ספאק בשווי של 650-700 מיליון שקל. מאז ולמרות הערכות שהמצב העסקי ישתפר, שנת 2023 היתה הפסדית. ברבעון הראשון של 2024 יש התעוררות בתוצאות התפעוליות ועדיין הפסד בשורה תחתונה. כשמסתכלים על המאזן, מבינים שדויטש ובירם ניצלו מעסקה גרועה.

מגייסים כדי להחזיר חובות ולהגדיל שכר

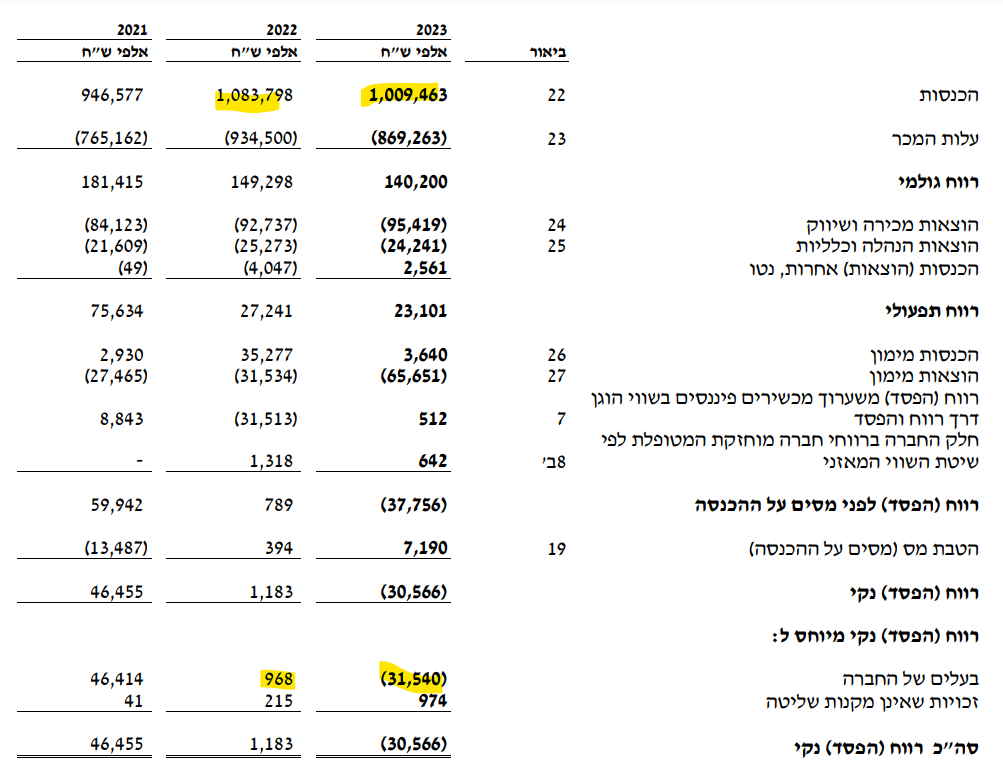

החברה נמצאת בחוב פיננסי נטו שעולה על חצי מיליארד שקל והיא מנסה כעת דרך אי.בי.אי לגייס אגרות חוב מהציבור בסכום של 300 מיליון שקל. בעצם החברה רוצה עזרה מהציבור כדי להחזיר חובות לבנק שכנראה מפעיל עליה לחץ.הציבור כמעט ואכל אותה בפעם הקודמת. אם הפעילות היתה נכנסת לפני כשנה לתוך השלד אייספאק, סיכוי טוב שהמחיר כעת היה נמוך ב-30%-40% ומעלה. נקווה שהציבור לא יאכל אותה הפעם.ארזדהבני, הבעלים והמנכ"ל הוביל בשנים האחרונות השקעת ענק במלרו"ג לבלדי, אך ההשקעות האלו הובילו לחוב גדול ויקר יחסית. דהבני מנסה את מזלו בהנפקת אגרות חוב כשאם היא תצליח הוא גם יהנה מחבילת תגמול משופרת מאוד. משכר שנתי של 1.6 מיליון שקל, שכרו יעלה לכ-2.5 מיליון שקל ועם זכאות למענק זה יכול להגיע ל-5.8 מיליון שקל. כמו כן, גם ליתר בני המשפחה המועסקים בחברה תהיה העלאת שכר במידה והגיוס יצליח וכן לאחר הגיוס יהיה תשלום דיבידנד לבעלי המניות בסכום של 26 מיליון שקל.במילים פשוטות, הגיוס ישמש לפירעון הלוואות ותשלומים לבעלי המניות. ככה לא בונים אמון מול הציבור.כך או אחרת, בלדי מוכרת במיליארד שקל בשנה, אך החברה לא צמחה אשתקד וגם לא ברבעון הראשון של השנה. אחרי שהפסידה 30 מיליון שקל בשנה שעברה (ודיווחה על רווח צנוע של 1 מיליון שקל ב-2022) היא עברה ברבעון הראשון של 2024 לרווח של 14 מיליון שקל למרות הירידה בהכנסות. השאלה אם הרווח הזה מייצג והאם הוא מלמד על הרבעונים הבאים: הפסד ענק ב-2023

הפסד ענק ב-2023 שיפור במרווח הגולמי - האם זה יימשך?

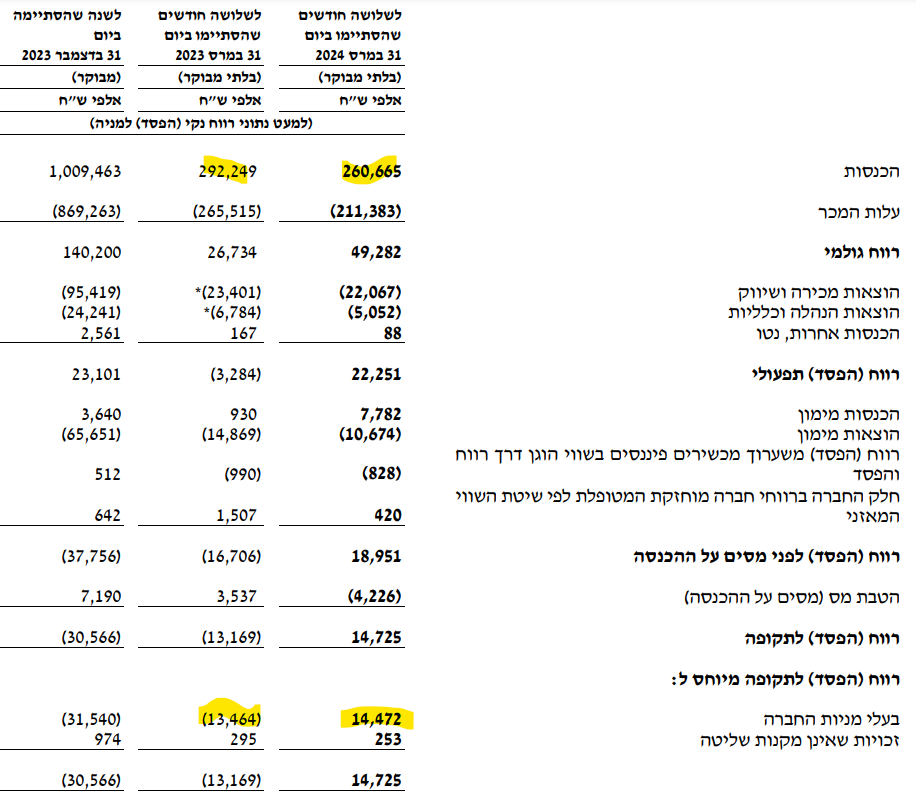

שיפור במרווח הגולמי - האם זה יימשך?בלדי אומנם מגדילה את מחזור המכירות באופן שוטף, אבל הרווח שלה אשתקד היה אפסי על הכנסות של 1.02 מיליארד שקל. ברבעון הראשון ההכנסות המשיכו לצמוח למעל 290 מיליון שקל - צמיחה של 15%, אבל השורה התחתונה אדומה. אז יש אירועים חד פעמיים, יש הוצאות הובלה גדולות אשתקד, רק שגם אם מנטרלים את החריגות האלו, מקבלים חברה שמרוויחה 40-45 מיליון שקל בשנה. מכפיל 15 לחברות מזון בתקופה הזו יכול להיחשב נדיב מדי. ובכלל - איזו חברה יכולה לגייס כעת בבורסה? אף אחת, או כמעט אף אחת. למה החברים המנוסים האלו - דויטש ובירם לא הצליחו לנצל זאת ולסגור עסקה טובה.

פרטי ההנפקה

החברה כאמור תיכנס לבורסה דרך הנפקת אג"ח ראשונה, כאשר אלו הם תנאיה: אגרות החוב יפדו בשלושה תשלומים שנתיים שאינם שווים: ב-1 בינואר 2028, 2029, ו-2030.שיעור הפירעון הוא 2.5% ב-2028 וב-2029, והיתרה (95%) ב-2030.שיעור הריבית יקבע במכרז והיא תשולם פעמיים בשנה כאשר התשלום הראשון יהיה ב-1.7.2025. לדברי החברה חלק מהתמורה תשומש לפירעון הלוואות קיימות, לפירעון הלוואות נוספות במועד מאוחר יותר, ולחלוקת דיבידנדים. אגרות החוב מובטחות בשעבוד על נכס לוגיסטי מרלו"ג החברה.הדוחות הכספיים

לצד תשקיף ההנפקה פרסמה החברה את דוחותיה הכספיים נכון לתום הרבעון הראשון של השנה. לפי הדוחות היו לחברה במועד זה מזומנים ושווי מזומנים בסך 2.36 מיליון שקל, כאשר לחברה חוב של 615 מיליון שקל.ברבעון הראשון של השנה הכנסות החברה הסתכו ב-260 מיליון שקל לעומת 292.2 מיליון שקל ברבעון המקביל. הכנסות החברה ב-2023 הסתכמו ב-1 מיליארד שקל. הרווח הגולמי ברבעון הראשון של השנה הסתכם ב-49.3 מיליון שקל (19% מההכנסות) לעומת 26.7 מיליון שקל (9% מההכנסות) ברבעון המקביל. ב-2023 הסתכם ברווח הגולמי ב-140.2 מיליון שקל (14% מההכנסות).הרווח התפעולי ברבעון הראשון של השנה הסתכם ב-22.2 מיליון שקל לעומת הפסד תעולי של 3.3 מיליון שקל ברבעון המקביל. ב-2023 הסתכם הרווח התפעולי ב-23.1 מיליון שקל.הרווח הנקי ברבעון הראשון של השנה הסתכם ב-14.7 מיליון שקל לעומת הפסד נקי של 13.2 מיליון שקל ברבעון המקביל. ב-2023 כולה הסתכם ההפסד הנקי ב-30.5 מיליון שקל.ברבעון הראשון של השנה ייצרה החברה תזרים מזומנים שלילי מפעילות שוטפת של 7.1 מיליון שקל לעומת תזרים חיובי של 9.2 מיליון שקל ברבעון המקביל. ב-2023 החברה ייצרה תזרים חיובי של 89 מיליון שקל.- 4.המוסדיים יקנו תמורת בקשיש. אחכ יעשו תיספורת ויגידו 13/08/2024 09:09הגב לתגובה זוהמוסדיים יקנו תמורת בקשיש. אחכ יעשו תיספורת ויגידו שזה לא היה צפוי וקשה היה לחזות כי לא ניתן לחזות דברים לא צפויים

- 3.ביזפורטל - עבודת קודש (ל"ת)99 12/08/2024 10:15הגב לתגובה זו

- 2.בנגי 12/08/2024 07:30הגב לתגובה זוככה זה עובד בחברות ציבוריות שמתנהלות על ידי טיפוסים מהסוג של המשפחה הזו.תמיד יהיו חייבים להראות לחברים מכרם התימנים שעשו כסף בחיים..פשוט ערסוואטים. לא משנה מה המצב החשבונאי בחברה, העיקר שהוא ובני משפחתו יקנו את המרצדסים הכי מבריקות בחנות וילך עם הרולקס הכי מנצנץ ומגעיל על היד. ובטח גם יהיו משקיעים מוסדיים שיקנו את השחיתות הזו על חשבוננו. להקיא

- 1.בסך הכול הבעלים מנסה לחלץ את עצמו מחוב מעיק (ל"ת)קשקש 11/08/2024 19:30הגב לתגובה זו