אחרי הדוח החזק - אופנהיימר בהמלצת קניה על אלביט; אפסייד של 32%

הנתון הכי מרשים בדוחות האחרונים של אלביט אלביט מערכות 1.11% היה הגידול בצבר ל-20.4 מיליארד דולר מ-17.8 מיליארד דולר בסוף הרבעון הקודם, בנוסף לעובדה שהחברה קיבלה במהלך הרבעון הזמנות בסך 4.2 מיליארד דולר, 2.6 מיליארד דולר יותר מהמכירות, מה שנותן סימן חיובי להמשך.

המשקיעים אומנם עדיין חוששים מהמצב באלביט, כאשר המניה שלה ירדה ב-7% בת"א מתחילת השנה. חלקם חוששים שהיא מתמקדת יותר בארץ מאז תחילת המלחמה ומזניחה את הפעילות בחו"ל, אבל בפועל החברה דיווחה גם על הזמנות גדולות בחו"ל וגם המנכ"ל בצלאל מכליס הרגיע את המשקיעים בשיחה עם ביזפורטל: "אין ספק שמאמץ גדול מאוד שלנו ממוקד בישראל ובצה"ל אבל אנחנו לא מזניחים את העולם ובשביל זה יש לנו חברות בנות...אין לנו לקוח שמרגיש מקופח".

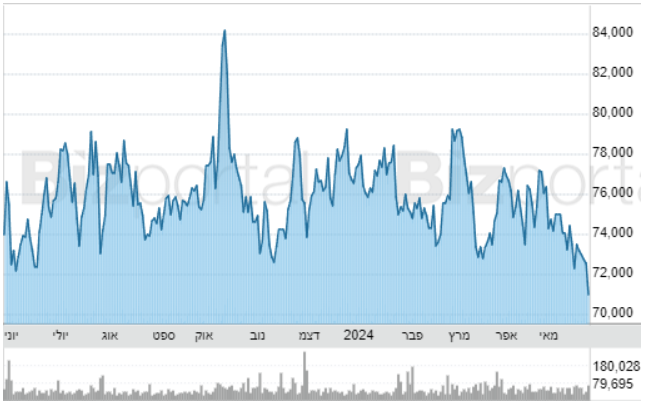

מנית אלביט בת"א ב-12 החודשים האחרונים

גם בבית ההשקעות אופנהיימר התרשמו מהדוחות של אלביט ושדרגו את מחיר היעד שלהם למניה בוול סטריט ל-256 דולר, אפסייד של 32% על המחיר הנוכחי. "ישראל כעת מהווה 29.1% מסך הכנסות החברה, לעומת 18.3% בלבד בשנה בעברה, ולא נראה כי המגמה צפויה להיחלש אלא אף להתגבר", כותבים בבית ההשקעות. "ההזמנות האדירות שמגיעות מישראל אומנם מסייעות לאלביט להגדיל את הכנסותיה בשורה העליונה, אך גורמות לשולי הרווח הגולמי להיפגע במידת מה".

- אחרי טיסה של 70%, מה המכפיל החזוי של ת״א-125?

- אופנהיימר: "2026 תהיה שנת המבחן של נייס"

- המלצת המערכת: כל הכותרות 24/7

"עד שמפעל התחמושת ברמת בקע, שמאופיין ביעילות שגבוהה בעשרות אחוזים מהמפעל ברמת השרון, יגיע לתפוקה מלאה בסוף 2024, יפגע הרווח הגולמי שהחברה תהיה מסוגלת לייצר", מוסיפים באופנהיימר. "אנו מצפים שחוסר היציבות הפוליטית בישראל והצורך להצטייד בצבר גדול מאוד של מלאים ישפיע גם על שני הרבעונים הקרובים לפחות ויכביד על התזרים העתידי. אנו נשארים מעודדים מהשמירה על הרווח התפעולי של אלביט למרות הקיטון ברווח הגולמי שנבע ממכירות מוגברות למשרד הבטחון. ללא השקעות במפעלים לייצור פגזים, רקטות, תותחים, מלט"ים ומערכות נשק, אלביט לא תוכל לספק את צבר ההזמנות האדיר שהעמידה".

באופנהיימר מציבים למנית אלסיט המלצת Outperform עם מחיר יעד של 256 דולר למניה. בוול סטריט המניה נסחרת לפי שווי של 8.6 מיליארד דולר, כאשר מתחילת השנה היא ירדה ב-9% וב-12 החודשים האחרונים ב-6%.

- 3.סבלנות מניה עושה מהלך בלי לסים לב היא תעלה (ל"ת)איתי 07/06/2024 06:34הגב לתגובה זו

- 2.יוסי 29/05/2024 12:48הגב לתגובה זואופנהיימר המליץ כבר על בזק,,מיטרוניקס והם על הפנים,,,

- dw 31/05/2024 16:30הגב לתגובה זושתי החברות מרוויחות בערך אותו הדבר (בזק כרגע יותר אך נגיד שנפרגן לאלביט שתעבור אותה קצת), אך אלביט נסחרת בשווי של כמעט פי 3. אההה, גיסנו - על מה בדיוק??? גם בדיבידנד בזק עדיפה על אלביט. מניית אלביט היא פשוט מניה לא אטרקטיבית במדד ת"א35. גם ניו מד ובזן במדד ת"א35 יותר אטרקטיביות מאלביט.

- 1.Ron DeSantis 29/05/2024 12:25הגב לתגובה זוולא 31 או 33?