צילום: אלבטרוס

בין השורות

למה רציו נכנסה לתיק ההשקעות שלנו?

איך תושפע המניה מהורדת הריבית ולמה, מה מתכננת רציו לשנים הקרובות וכמה שווה מאגר לוויתן?

בטור הקודם הסברנו למה אלוני חץ -0.1% מעניינת להשקעה בעידן הריבית היורדת. יש חבות נוספות כמובן שייהנו מכך, אחת מהן היא שותפות הגז - רציו רציו יהש 2.52% .השותפות רציו אנרגיה, הידועה בהחזקתה במאגר לוויתן, רגישה לריבית במשק וירידה בריבית, צפויה להפוך אותה לאטרקטיבית יותר. זו הסיבה לכך שרציו כלולה בתיק המניות שלנו ל-2024.הנושא של שותפויות הגז סבוך מאוד וכולל סיכונים וסוכריות רבות. אנחנו נשתדל להתמקד באלמנט משמעותי, המשתנה בשבועות אלו – כיוון הריבית.

מי זאת רציו?

רציו בעיקרה היא שותפות המחזיקה ב-15% ממאגר הגז לוויתן, מעבר לכך, יש לה רישיונות חיפוש נפט שונים וזניחים. בנוסף, יש לה החזקה בעלת שם מבלבל בחברת בת קטנה, הנקראת רציו פטרוליום, שעוסקת בחיפושי נפט מחוץ לישראל.מאגר לוויתן הוא מאגר הגז הישראלי הגדול ביותר, ממוקם כ-120 ק"מ מערבית לחיפה. המאגר מוחזק ע"י שברון (כ-40%), ביחד עם ניו מד (כ-45%) ורציו (כאמור 15%). התגלו בו כ-22 TCF (טריליון קיוביק פיט) של גז.תגלית מאגר תמר יחד עם לוויתן, מכילות יותר גז ממה שישראל צפויה להשתמש בעשורים הקרובים. מאגר תמר, המאגר הגדול הראשון שהתגלה, מיועד לספק את צרכיה האנרגטיים של ישראל לשנים הבאות. מאגר לוויתן, לעומת זאת, פונה יותר ליצוא. לקוחותיו הגדולים הם NEPCO, חברת הגז הירדנית, ובלו אושן, שבעבר נקראה דולפינוס. בלו אושן, היא חברת הגז המצרית, שפועלת להעביר את הגז של לוויתן, לשני מתקני ההנזלה של הגז במצרים דאמייטה ואידקו.לאחר שהגז הופך לנוזל הוא משונע לאירופאים, המשוועים לגז שאינו רוסי.השווי הכלכלי של רציו

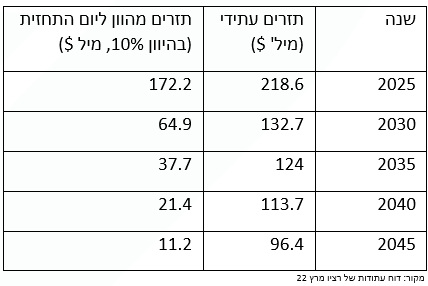

אחד הכלים הטובים ביותר שעומדים לרשות האנליסטים, הוא דו"ח עתודות, שמפרסמות חברות הגז הישראליות. דו"ח העתודות הוא תחזית רווח והפסד של כל שותפות, הכולל את תחזית ההכנסות ממאגר הגז לפי החוזים עליהם חתמה, את עלויות ההפקה אותן היא התחייבה לשלם למפעילת המאגר (שברון במקרה של לוויתן), את סך התמלוגים, את ההיטלים והמיסים אותן היא חייבת לשלם. כך מתקבל התזרים הצפוי הנובע לחברה מהחזקתה במאגר. אצל רציו מדובר בחיים קלים עבור האנליסט, שכן החברה מחזיקה (15%) במאגר לוויתן בלבד, כל השאר אצל רציו זניח.ההבדל בין מאגר תמר ללוויתן -מחלקת המחקר של אקורד, בוחנת את התחזיות שנתנו שותפויות הגז הישראליות, להכנסות ותזרימים ממאגרי הגז ומשווה אותן למה שנרשם בפועל. חשוב לנו לבחון לאורך שנים כיצד התממשו התחזיות בפועל וכך להבין כיצד להתייחס לסיכויי התחזיות האחרונות להתממש בעתיד. בבחינה של מאגר תמר, ניתן לראות זהות בין התחזיות לבין ההתממשות (מלבד שינויים במחירי המכירה, שנובעים מפרמטרים משתנים). במאגר לוויתן, לעומת זאת, אנחנו חוזים בתופעה שמחזקת משמעותית את השווי הכלכלי של החברה - החברה נוטה לבצע טוב יותר ממה שחזתה.בטבלה הבאה נראה את התחזית שניתנה בדו"ח העתודות מ-2019 לשנים 2020 ,2021, 2022 מול ההתממשות שלה: הטבלה מלמדת שמאגר לוויתן בפועל, טוב יותר, באופן מהותי, ממה שחזו עבורו ב-2019. יש לשים לב, שבשנים 2021 ו-2022, המאגר הפיק כמעט פי 2 ממה שחשבו שיפיק ב-2019. היכולת להגדיל את ההפקה אינה אינסופית, בסוף יש צנרת או מגבלת נקודות הפקה, ההופכות לצוואר בקבוק לפרויקט כולו. לכן היכולת להכות בצורה כ"כ ברורה את תחזיות העבר היא פנטסטית.מאגר לוויתן מתכנן להגדיל את כמות הגז המופק בשנה מ-12 BCM ל-14 BCM ובהמשך ל-24 BCM בשנה. מדובר ב-Game Changer, שכן נניח שמאגר גז מסוים אמור לפעול 40 שנה, הרי שהכפלת הגז המופק ממנו וקיצור תקופת פעילותו, מעלים בצורה משמעותית את השווי שלו, הכל בגלל ריביות שיעורי ההיוון.היוון התזרים -היוון זוהי פעולה שנותנת שווי נוכחי לתזרים כספי שאמור להתקבל בעתיד. 100 שקלים שנקבל היום אינם שקולים ל-100 שקלים שנקבל עוד שנה ובוודאי שאינם שקולים ל-100 שקלים שנקבל בעוד 100 שנה. בעולם הפקות הגז, נהוג להוון בשיעור של 10%, מאיפה מגיע המספר הזה? הוא נובע מכך שנכס חסר סיכון מניב תשואה של 4%-5%, אז צפוי שנכסים אחרים יהיו בתשואה גבוהה יותר שמגלמת סיכונים וגם תרחיש שפתאום יהיה נס ותומצא טכנולוגיה תחליפית לגז.כדי להמחיש נבחן את דוח העתודות האחרון (ממרץ 22) ובו התחזיות של רציו לתזרים בניכוי עלויות, היטלים ומיסים ממאגר לוויתן. נבחן, מה הצפי לתזרים בעתיד, ומה שוויו הכלכלי להיום בהנחת היוון ב 10%.

הטבלה מלמדת שמאגר לוויתן בפועל, טוב יותר, באופן מהותי, ממה שחזו עבורו ב-2019. יש לשים לב, שבשנים 2021 ו-2022, המאגר הפיק כמעט פי 2 ממה שחשבו שיפיק ב-2019. היכולת להגדיל את ההפקה אינה אינסופית, בסוף יש צנרת או מגבלת נקודות הפקה, ההופכות לצוואר בקבוק לפרויקט כולו. לכן היכולת להכות בצורה כ"כ ברורה את תחזיות העבר היא פנטסטית.מאגר לוויתן מתכנן להגדיל את כמות הגז המופק בשנה מ-12 BCM ל-14 BCM ובהמשך ל-24 BCM בשנה. מדובר ב-Game Changer, שכן נניח שמאגר גז מסוים אמור לפעול 40 שנה, הרי שהכפלת הגז המופק ממנו וקיצור תקופת פעילותו, מעלים בצורה משמעותית את השווי שלו, הכל בגלל ריביות שיעורי ההיוון.היוון התזרים -היוון זוהי פעולה שנותנת שווי נוכחי לתזרים כספי שאמור להתקבל בעתיד. 100 שקלים שנקבל היום אינם שקולים ל-100 שקלים שנקבל עוד שנה ובוודאי שאינם שקולים ל-100 שקלים שנקבל בעוד 100 שנה. בעולם הפקות הגז, נהוג להוון בשיעור של 10%, מאיפה מגיע המספר הזה? הוא נובע מכך שנכס חסר סיכון מניב תשואה של 4%-5%, אז צפוי שנכסים אחרים יהיו בתשואה גבוהה יותר שמגלמת סיכונים וגם תרחיש שפתאום יהיה נס ותומצא טכנולוגיה תחליפית לגז.כדי להמחיש נבחן את דוח העתודות האחרון (ממרץ 22) ובו התחזיות של רציו לתזרים בניכוי עלויות, היטלים ומיסים ממאגר לוויתן. נבחן, מה הצפי לתזרים בעתיד, ומה שוויו הכלכלי להיום בהנחת היוון ב 10%. ניתן לראות כי לשיעור ההיוון יש השפעה גדולה ככל שהתזרים מתקבל בשנים מאוחרות יותר.אם סוכמים את התזרים לאחר עלויות מיסים והיטלים של רציו עד לשנת 2064 (שנת סיום הפעילות המקורית של מאגר לוויתן), מגיעים ל-4.4 מיליארד דולר.אם בוחנים את אותו תזרים עבור כל השנים במצטבר, שהוא מהוון ב-10%, מגיעים ל-1.5 מיליארד דולר באופן לא מפתיע אותו המספר 1.5 מיליארד דולר עבור פעילותה של רציו, בניכוי החוב הפיננסי של כ-600 מיליון דולר מביא את השווי הכלכלי של רציו, ממש קרוב לשווי השוק הנוכחי שלה, שעומד על כ-900 מיליון דולר, מה שאומר שההשקעה ברציו אמורה להניב 10% בשנה.

ניתן לראות כי לשיעור ההיוון יש השפעה גדולה ככל שהתזרים מתקבל בשנים מאוחרות יותר.אם סוכמים את התזרים לאחר עלויות מיסים והיטלים של רציו עד לשנת 2064 (שנת סיום הפעילות המקורית של מאגר לוויתן), מגיעים ל-4.4 מיליארד דולר.אם בוחנים את אותו תזרים עבור כל השנים במצטבר, שהוא מהוון ב-10%, מגיעים ל-1.5 מיליארד דולר באופן לא מפתיע אותו המספר 1.5 מיליארד דולר עבור פעילותה של רציו, בניכוי החוב הפיננסי של כ-600 מיליון דולר מביא את השווי הכלכלי של רציו, ממש קרוב לשווי השוק הנוכחי שלה, שעומד על כ-900 מיליון דולר, מה שאומר שההשקעה ברציו אמורה להניב 10% בשנה.אם כך, מדוע רציו מעניינת?

קיימים המון גורמים שמשפיעים על תחום הגז. אבל, כאן נתייחס רק להשפעת הריבית, וליתר דיוק לאפשרות הצפת ערך הנובעת מירידת הריבית אשר משתלבת באופן מושלם בתוכניות האסטרטגיות של החברה.מבחינה אסטרטגית, רציו מתכננת הרחבה משמעותית בתפוקה שלה. בשלב ראשון, התפוקה תגדל ל-14 BCM ולאחר מכן, ל-24 BCM. הגדלת התפוקה תאפשר לבעלי המאגר, לנצל את האוצר הטבעי שהתגלה מהר יותר, במיוחד כאשר מאגר זה, בניגוד לתמר, מיועד לייצוא. לאחר שראינו את ההשפעה הכלכלית של ההיוון על השנים המאוחרות, הרי שקיצור חיי המאגר והאצה במכירת תכולתו, תאפשר לקצץ את הנזק שיוצר אפקט ההיוון. לאור המחסור בספקי גז, שאינם חברים בציר הרשע, אנחנו אופטימיים לגבי האפשרות למכור את תכולת המאגר מהר ממה שציפו בעבר.במקביל, העולם נכנס לתהליך של הפחתת ריבית, דבר המשפיע ישירות על שיעורי ההיוון הנהוגים. עלות ההפקה היא מינורית, מאחר שרוב התזרים נובע מהשקעות שבוצעו בעבר, הן בחיפוש המאגר והן בבניית הפלטפורמה (אסדת הקידוח והצנרת).לא נופתע אם בשנים הקרובות, אנליסטים יחליטו להפחית את ריבית ההיוון, מ-10%, וזאת בהתאמה לירידת הריבית שתהיה במשק. הפחתת ריבית ההיוון, כאמור, תפחית את ירידת ערך התזרימים העתידיים. עבור חברה שממילא מכה את התחזיות של עצמה, מדובר בתוספת שווי נאה.בשורה התחתונה -שנת 2024 היא שנת מפנה בכיוון של הריבית במשק. הפחתת הריבית צפויה להשפיע לטובה על רציו שמשלבת לצד תוכנית עסקית למימוש כלכלי מואץ של מאגר לוויתן, גם רגישות לשיעור ההיוון שצפוי לרדת. מדובר כאן להערכתנו, באפקט מספריים בעל השפעה חיובית גבוהה לשווי החברה.*****קובי שגב הוא שותף-מנהל אקורד ש.ק.ל. בית השקעות.אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.- 14.חייק 18/12/2025 11:28הגב לתגובה זולך ללמוד

- 13.שקל 25/12/2023 16:50הגב לתגובה זוזה מקום חם

- dw 26/12/2023 15:22הגב לתגובה זולכן פרה פרה. קודם שתגיע חברה אחרת, למשל שברון, ושזו תקדח קידוח אחד. זה לבד יעיף את הנייר, ויתרום קצת גם לרציו האם. אבל בינתיים? אנחנו עדיין לא שם. רציו האם הרבה הרבה הרבה יותר סולידית מרציו פטרוליום הפעוטה והתזזיתית.

- 12.ליויתן 25/12/2023 16:18הגב לתגובה זושנתיים רק בשורות מצויינת ברציו!!! מרויחה מאות מיליוניי דולרים.. והמנייה נמוכה 62 אחוז מהשיא שלה לפניי 9 שנים...בושה.. מ380 אלף שהיה לי נשאר 200. בושה!! חבורת גנבים.!

- dw 26/12/2023 15:02הגב לתגובה זומה לעשות? אנחנו המשקיעים לוקחים את הסיכון, באה המדינה ולקחה ביס יפה מהרווחים העתידיים, לכן בצדק הנייר נסחר יותר נמוך מהשיא ההיסטורי. מה לעשות? המדינה באמת באמת באה ולוקחת לך חלק מהעסק. מה שכן זה מאפשר לנו לטעון שגם המדינה היא שותפה בעסק ולכן כדאי לה לאפשר ללוייתן לייצא יותר, כי אז גם היא תקבל יותר מיסים ותמלוגים.

- לחעצי 26/12/2023 03:33הגב לתגובה זותתעדכן

- 11.מדוכע 25/12/2023 16:09הגב לתגובה זוךדעתי כל שקל גרצפטמיישה פי 55 ברצפט

- dw 26/12/2023 15:16הגב לתגובה זוכל רציו פטרוליום שווה היום 30 מלשח. יש בקופה אפילו יותר מזומן, כך שבאמת מדובר בגרוש וחצי. נגיד שרציו פטרוליום תעוף למעלה ותגיע לשווי של פי 10 מהיום. לא פי 2 שזה בקטנה. פי 10. די מכובד. כמה זה יהיה שווה לרציו האם? 300 מלשח. נחמד, אך לא יותר מ 10% משווי כל הפירמה דהיום, לכן בל נגזים עם החשיבות. מה שכן כמובן שנאחל הרבה בהצלחה לרציו פטרוליום ושזו תייצר לרציו האם רווחי הון בעתיד. זה אפשרי, כתלות באלת המזל.

- 10.חזקול 25/12/2023 14:52הגב לתגובה זוכמעט ואין אף מניה כזו בישראל

- 9.מבין 25/12/2023 14:50הגב לתגובה זומניה עשתה 100% בשנתיים איפה המפנה הוא החל עוד קודם

- 8.גיל 25/12/2023 14:26הגב לתגובה זומתי הדיוידנד הבא של רציו ? מתי תתקבל החלטה לגבי קידוח הנפט ?

- 7.יחזקאל נביא 25/12/2023 13:42הגב לתגובה זויש תביעה משפטית נגדם גדולה לכן קניתי ישירות רציו פטרוליום

- 6.ג'וני 25/12/2023 13:23הגב לתגובה זוהחבר'ה מאקורד לא מפסיקים עם תובנות נבונות

- 5.מנית רציו נהנתה ממומנטום חיובי בחצי שנה שקדמה לשבת 25/12/2023 13:23הגב לתגובה זומנית רציו נהנתה ממומנטום חיובי בחצי שנה שקדמה לשבת השחורה. מאז המומנטום השתנה לרעה והמניה ירדה ב20 אחוז ותיקנה אחכ חלקית..ייתכן שהחשד למלחמה עם חיזבאללה הביא למומנטום שלילי ואם כן אזי מלחמה בצפון תקריס את רציו

- 4.צילק 25/12/2023 13:13הגב לתגובה זוזה ברור לי כשמש

- dw 26/12/2023 15:20הגב לתגובה זורק הודות לגז רציו מתומחרת לפי למעלה מ 3 מיליארד שקלים. כל החלום של רציו פטרוליום, עם שדה הנפט החלומי בגיאנה, שהלוואי ויתממש אבל כרגע השוק מתמחר את זה ב 0 (כי הנייר נסחר למזומנים שלו), נסחר לפי 30 מלשח. זה פחות מאחוז מכל רציו האם. רק כדי שתקבל פרופורציה. נאחל הרבה בהצלחה לרציו פטרוליום הפעוטה, ושתעשה פי 10 מהיום, שזו תהיה תשואה פנטסטית מבחינתך אבל מה זה יעשה לרציו? עוד 10%. נחמד, אבל לא וואו.

- 3.תלם1000 25/12/2023 13:11הגב לתגובה זורציו פטרוליום הנפט הענק בצפי לההחלטה על מפעיל בקרוב הפוטנציאל מינו פי 100להערכתי

- חחחחח גם אתה מופסד את כל הכסף ??? (ל"ת)איציק 25/12/2023 14:20הגב לתגובה זו

- dw 26/12/2023 14:58זה לא מיוחד. מה שכן רציו פטרוליום נסחרת כיום מתחת למזומן בקופה ובהינתן שתגיע חברת אנרגיה מחליפה לאקסון בגיאנה, אולי שברון או כל חברה שהיא, לא משנה, די סביר שהנייר יקפוץ. כמה? קטונתי, ומסופקני אם פי 100 כפי שאחרים רושמים פה, אבל פי כמה מהיום? די הגיוני שכן. לכן רציו פטרוליום זה נכס במאזני רציו, שיכול לייצר אפסייד נאה, יחסית להיום, שזה עוד סיבה מדוע אני מחזיק רציו בתיק.

- 2.אין על אנרגיה ישראלית - מאירים ומחממים את אירופה (ל"ת)ירון 25/12/2023 12:51הגב לתגובה זו

- 1.כן קטנה (ל"ת)דן 25/12/2023 12:36הגב לתגובה זו