האם להשקיע במניות בנקים?

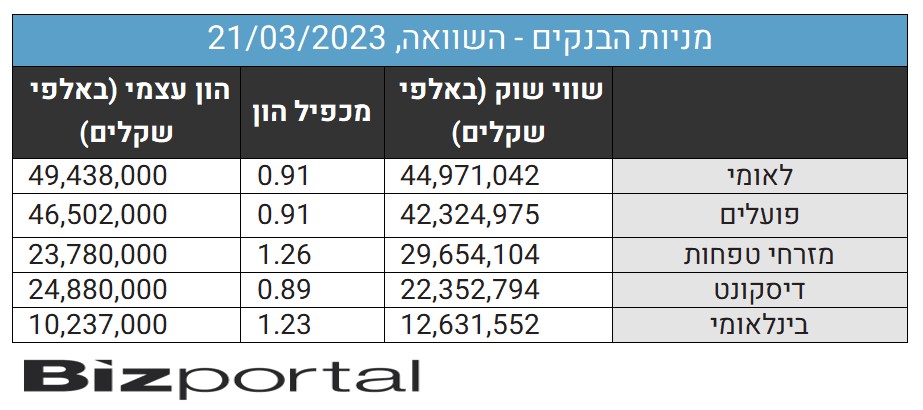

האם להשקיע במניות הבנקים? האם למכור את מניות הבנקים? השאלות הנפוצות האלו לא באמת יקבלו תשובה חותכת, אבל אנסה כאן להסביר את היתרונות והחסרונות שבהחזקה במניות בנקים בתקופה כזו. אתחיל מהסוף - לדעתי, הסיכון לא שווה את הסיכוי. בכל השקעה יש כמובן סיכוי וסיכון שהולכים ביחד. תשקיעו באופציות מסוכנות, הכסף יימחק או שתרוויחו פי כמה. בנקים בהגדרה הם השקעה סולידית, הסיכון לרוב נמוך וכך גם הסיכוי. לא בטוח שזה המקרה בנקודת זמן הנוכחית.מניות בנקים מספקות תשואה שתלויה בתשואה שלהם על ההון ונגזרת ממכפיל ההון שלהם. מה הכוונה? נניח שבנק מייצר תשואה של 10% על ההון ונניח שהוא נסחר במכפיל הון של 1 - כלומר שווי השוק שלו שווה להון. במצב כזה התשואה הצפויה למשקיע היא 10%. נניח רק לשם המחשה שהבנק נסחר פי 2 על ההון. במצב כזה, התשואה היא 5%. השווי כפול מההון, התשואה על השווי נחתכת. במצב ההפוך - אם הבנק היה נסחר בחצי על ההון התשואה היתה 20%. תשואה של 10% על ההון היא 20% על השווי.הבנקים ייצרו בשנה שעברה תשואה חלומית על ההון, אבל זו תשואה מוטה כלפי מעלה, זו תשואה שלא תחזור (יכולים להרחיב בעניין בטור הזה). אבל, כן סיכוי בהחלט סביר שהם ימשיכו לייצר מעל 10%. הבנקים נסחרים ב-0.9 בערך על ההון שלהם (בלי החריג, מזרחי טפחות שנסחר גבוה יותר, אבל גם מספק תשואה גבוהה יותר). אם תעשו חשבון תקבלו תשואה צפויה של 11%. זו תשואה "נורמלית". זו לא תשואה שמגיעה משנה מדהימה שבה הריביות מזנקות כמו 2022, אבל זו גם לא תשואה בשנה קשה, שנה של האטה גדולה. איך תראה 2023? אף אחד לא יודע, רק שההערכות שהיא לא תהיה קלה, שהכלכלה תרד מדרגה לצד או בהמשך להאטה בעולם. תוסיפו לזה את הקרע על ענייני הרפורמה-מהפכה, קחו את הדכדוך שקיים כנראה בכל בית, את הירידה בחשק לצרוך. ותקבלו שנה אפילו קשה.וכל זה עוד מבלי לגעת בסיכון, קטן מאוד אומנם, אבל קיים של תרחיש בלהות. אף אחד לא האמין שקרדיט סוויס ייפול. זה קרה. אצלנו הסיכוי אפסי כי הפיקוח על הבנקים מגן על הרווחים שלהם ומונע תחרות בצורה שוטפת ואסרטיבית. הפיקוח על הבנקים ובנק ישראל יקריבו כל מה שצריך והעיקר - שהבנקים המקומיים יהיו יציבים.בנקים הם אופציה על המשק. בנקים הם תמונת ראי של המשק. אנחנו כמעט שלושה חודשים מתחילת השנה, במחאות-הפגנות וקרע שלא היה כמותו והבנקים לא ירדו מתחילת השנה. אין התאמה. זה אומר אחד משניים - או שהשוק צודק ואגב, חייבים לומר, זה התרחיש השכיח. כלומר, מניות הבנקים לא יורדות כי הן לא צריכות לרדת, ואם כך אז המשקיעים חושבים-מעריכים-מניחים כי כל מה שאנחנו עוברים עכשיו סביב הרפורמה המשפטית זה קשקוש אחד גדול, קיצונים משני הצדדים שלא יפריעו לכלכלה הישראלית החזקה. אולי זה נכון. אבל האפשרות השנייה היא שמניות הבנקים מסיבות כאלו ואחרות כמו השוק כולו (אם כי לא כמו מניות הבנקים), עדיין מחזיקות מסיבות "טכניות" - למשל: כספים שזורמים מהפנסיה-גמל, מכפילים נמוכים ועוד.אף אחד לא יודע כמובן מה התשובה הנכונה, כל אחד יכול להעריך, אבל תהיה הסיבה אשר תהיה. מה שברור לרוב הכלכלנים והאנליסטים ש-2023 גם בלי רפורמה-מהפכה, היא שנה לא פשוטה. מה שברור למנהלי הבנקים ש-2022 לא תחזור. וגם אם נניח שהיא תהיה נורמלית עם 10% פלוס תשואה משמע 11% על השווי. בהינתן האלטרנטיבה הסולידית של פיקדון ב-5%, אגרות חוב סולידיות ביותר, תיק אג"ח ב-6%-7%, למה לקחת סיכון בשביל פרמיה של 5% - כלומר, אתם תרוויחו כנראה 5% יותר מפיקדון-אג"ח אבל יש לכם סיכון.מה הסיכון? מה לא: רפורמה-הפיכה, זה בהחלט לא גלום במחירים. קחו את זה בהסתברות קטנה, אבל אל תתעלמו מזה. קחו גם הסתברות לשנה קשה, עם הפרשות גדולות להפסדי אשראי, אל תתנתקו ממה שקורה בעולם. קחו בחשבון את הפסדי האג"ח שיחלחלו לדוח רווח והפסד של הבנקים השנה. ותזכרו בנקים, לפחות עד היום נסחרו בין 0.5 ל-1.5 על ההון העצמי שלהם. נכון, זה לא תורה מסיני, אבל בתקופות של שגשוג המניות זינקו למכפילי הון של 1.5, ובשפל ל-0.5. אנחנו היום ב-0.92. יש לאן לרדת אם חושבים שהולכים להאטה.וכל זה, תחת הסתייגות גדולה - מניות הבנקים הוכיחו את עצמן בעבר כהשקעה טובה ולטווח ארוך בנקים כנראה ימשיכו להיות השקעה טובה. אחרי הכל הם מוגנים-שמורים על ידי בנק ישראל והמפקח. השאלה, אם בנקודת זמן הזו הם השקעה שמגלמת את הסיכונים? לדעתי לא.

זו תשואה "נורמלית". זו לא תשואה שמגיעה משנה מדהימה שבה הריביות מזנקות כמו 2022, אבל זו גם לא תשואה בשנה קשה, שנה של האטה גדולה. איך תראה 2023? אף אחד לא יודע, רק שההערכות שהיא לא תהיה קלה, שהכלכלה תרד מדרגה לצד או בהמשך להאטה בעולם. תוסיפו לזה את הקרע על ענייני הרפורמה-מהפכה, קחו את הדכדוך שקיים כנראה בכל בית, את הירידה בחשק לצרוך. ותקבלו שנה אפילו קשה.וכל זה עוד מבלי לגעת בסיכון, קטן מאוד אומנם, אבל קיים של תרחיש בלהות. אף אחד לא האמין שקרדיט סוויס ייפול. זה קרה. אצלנו הסיכוי אפסי כי הפיקוח על הבנקים מגן על הרווחים שלהם ומונע תחרות בצורה שוטפת ואסרטיבית. הפיקוח על הבנקים ובנק ישראל יקריבו כל מה שצריך והעיקר - שהבנקים המקומיים יהיו יציבים.בנקים הם אופציה על המשק. בנקים הם תמונת ראי של המשק. אנחנו כמעט שלושה חודשים מתחילת השנה, במחאות-הפגנות וקרע שלא היה כמותו והבנקים לא ירדו מתחילת השנה. אין התאמה. זה אומר אחד משניים - או שהשוק צודק ואגב, חייבים לומר, זה התרחיש השכיח. כלומר, מניות הבנקים לא יורדות כי הן לא צריכות לרדת, ואם כך אז המשקיעים חושבים-מעריכים-מניחים כי כל מה שאנחנו עוברים עכשיו סביב הרפורמה המשפטית זה קשקוש אחד גדול, קיצונים משני הצדדים שלא יפריעו לכלכלה הישראלית החזקה. אולי זה נכון. אבל האפשרות השנייה היא שמניות הבנקים מסיבות כאלו ואחרות כמו השוק כולו (אם כי לא כמו מניות הבנקים), עדיין מחזיקות מסיבות "טכניות" - למשל: כספים שזורמים מהפנסיה-גמל, מכפילים נמוכים ועוד.אף אחד לא יודע כמובן מה התשובה הנכונה, כל אחד יכול להעריך, אבל תהיה הסיבה אשר תהיה. מה שברור לרוב הכלכלנים והאנליסטים ש-2023 גם בלי רפורמה-מהפכה, היא שנה לא פשוטה. מה שברור למנהלי הבנקים ש-2022 לא תחזור. וגם אם נניח שהיא תהיה נורמלית עם 10% פלוס תשואה משמע 11% על השווי. בהינתן האלטרנטיבה הסולידית של פיקדון ב-5%, אגרות חוב סולידיות ביותר, תיק אג"ח ב-6%-7%, למה לקחת סיכון בשביל פרמיה של 5% - כלומר, אתם תרוויחו כנראה 5% יותר מפיקדון-אג"ח אבל יש לכם סיכון.מה הסיכון? מה לא: רפורמה-הפיכה, זה בהחלט לא גלום במחירים. קחו את זה בהסתברות קטנה, אבל אל תתעלמו מזה. קחו גם הסתברות לשנה קשה, עם הפרשות גדולות להפסדי אשראי, אל תתנתקו ממה שקורה בעולם. קחו בחשבון את הפסדי האג"ח שיחלחלו לדוח רווח והפסד של הבנקים השנה. ותזכרו בנקים, לפחות עד היום נסחרו בין 0.5 ל-1.5 על ההון העצמי שלהם. נכון, זה לא תורה מסיני, אבל בתקופות של שגשוג המניות זינקו למכפילי הון של 1.5, ובשפל ל-0.5. אנחנו היום ב-0.92. יש לאן לרדת אם חושבים שהולכים להאטה.וכל זה, תחת הסתייגות גדולה - מניות הבנקים הוכיחו את עצמן בעבר כהשקעה טובה ולטווח ארוך בנקים כנראה ימשיכו להיות השקעה טובה. אחרי הכל הם מוגנים-שמורים על ידי בנק ישראל והמפקח. השאלה, אם בנקודת זמן הזו הם השקעה שמגלמת את הסיכונים? לדעתי לא.

- 15.אבישי צדק, הבנקים צנחו (ל"ת)גדעון המשקיע 31/03/2023 14:42הגב לתגובה זו

- 14.לרון 23/03/2023 10:04הגב לתגובה זושולט בבנק הנפלא הבינלאומי דרך פיבי,סתם להשכלה כללית

- 13.אם כבר להשקיע בארץ זה רק במניות בנקים או אגח לטווח 21/03/2023 17:56הגב לתגובה זואם כבר להשקיע בארץ זה רק במניות בנקים או אגח לטווח 1-3 שנים בתעודות סל

- 12.הקונצרניות נותנות היום 6-7 אחוז תשואה לפדיון באגח 21/03/2023 17:54הגב לתגובה זוהקונצרניות נותנות היום 6-7 אחוז תשואה לפדיון באגח 5 שנים ממוצע. אבל הן עדיין נופלות בבורסה. זה גם נראה משום מה לא אטרקטיבי למשקיעים כי הן ירדו ב 4% מפברואר ועד היום. אז לא נשאר בארץ במה להשקיע מלבד קרן כספית

- 11.אייל 21/03/2023 13:56הגב לתגובה זואני מנח שבסיטי עשו שעורי בית טובים לפני שעלו להחזקה של 3% השבוע בדיסקונט אומנם הם ניכנסים לטווח ארוך אבל home work its F home work https://www.globes.co.il/news/article.aspx?did=1001441748

- 10.שי 21/03/2023 13:36הגב לתגובה זועבורי, אחוזים בודדים מהתיק זה סיכון סביר

- 9.ברלר 21/03/2023 13:07הגב לתגובה זושנה זו היא שנה מיוחדת בארץ ובעולם, לכן אין כלל לדעת אם מדד 35 יעלה עד סוף השנה ב20 עד 30 אחוז או ירד. ישנם גורמים רבים שגורמים לחשוב שהמדד בארץ ובעולם יעלה ויש גם גורמים רבים שעשויים להוריד את המדדים בעשרות אחוזים. לכן כל מאמר הינו בגדר ניחוש בלבד. לדעתי אפשר להשקיע בסל מניות בנקים בערך 20 עד 30 אחוז מהכסף שיש לאדם. בהצלחה לכולם

- 8.א 21/03/2023 12:42הגב לתגובה זובנק הפועלים עשה 15% על ההון. מחלק גם דיבדנד, ונסחר 0.9 על ההון. הכסף שהרווחיו ולא חולק נכנס להון העצמי.כך שהפוטנציאל של פועלים לדוגמא הוא לפחות 25% אם מכניסים תשואה דיב הגעה למכפיל 1 על ההון. ומשם עוד יש לעלות אם תהיה גאות בשווקים

- 7.כתבה יפה , מקצועית ומרעננת . לא זכור לי אם לבנקים 21/03/2023 12:40הגב לתגובה זוכתבה יפה , מקצועית ומרעננת . לא זכור לי אם לבנקים יש אפשרות רכישה של מניותיהם בימים אלו . אם כן! זו גם סיבה . אם ישבר קו התמיכה הנוכחי . הירידות תהינה עמוקות .

- 6.שרה 21/03/2023 12:12הגב לתגובה זותלוי בהמשך ההפגנות שמנכלי הבנקים בעיקר דיסקונט והפועלים יובילו. אישית אני בינתיים תופסת מרחק. גם בארה"ב מכרתי את מניות הבנקים הגדולים שהיו לי. איך אומרים בשיר: יושב על הגדר רגל פה רגל שם. קשה להשקיע בארץ בבנקים.

- 5.פתאום לביזפורטל מתחשב בנזק של ההפיכה המשפטית (ל"ת)העם 21/03/2023 12:11הגב לתגובה זו

- אין שום נזק, יש רק תועלת (ל"ת)אלי 21/03/2023 14:08הגב לתגובה זו

- מוטב מאוחר מאשר לעולם לא (ל"ת)ירד להם האסימון 21/03/2023 13:02הגב לתגובה זו

- 4.אבישי תגיד 21/03/2023 12:03הגב לתגובה זואם תגיד שאנדרו אביר או ממלא מקום זמני אחר.. נראה שהבנקים בארץ בלי פיקוח! בקרוב נראה מה יהיה באגח הקוקו'ס,המחירים של הניירות בשחקים..

- 3.מאיר 21/03/2023 11:52הגב לתגובה זואבישי תודה!

- שרה 21/03/2023 12:14הגב לתגובה זולמי הכוונה אנשים ישרים??? אני צריכה להדליק את הפנס........

- 2.אני 21/03/2023 11:43הגב לתגובה זואלא לבנקים, והם מושכים משכורות ובונוסים של מיליארדים על חשבון הציבור.

- 1.י. 21/03/2023 11:38הגב לתגובה זובנקים מחלקים גם דיבידנד כלומר עוד כ 3-4 אחוז

- עודד 21/03/2023 12:09הגב לתגובה זוהדיבידנד שאתה מקבל מגיע מהרווחים ומהתשואה על ההון

- חילקו 21/03/2023 12:05הגב לתגובה זואם יצטרכו לחזק את ההון ישמרו את הכסף ואפילו יעשו הנפקות אם ייקחו מהם