מדדי אג"ח נוספים: המדדים שעלו בכ-10% בשנה האחרונה או ב-30% בחמש שנים

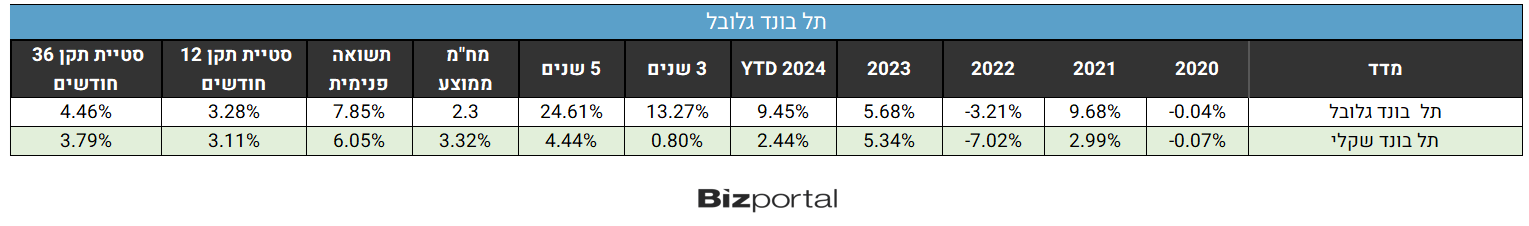

תל בונד גלובל

לפני שנים אחדות נוצר גל של הנפקות אג"ח של חברות זרות בישראל. לעיתים קרובות היה מדובר בחברות נדל"ן או אשראי אמריקאיות, עם יהודים וישראלים או ישראלים לשעבר בתפקידים בכירים, שחשבו שישראל היא מקום טוב לגייס כסף בעלות נמוכה יותר מאשר במדינת הבית. ההנפקות הללו תידלקו את חברת פועלים אי.בי.אי. לזמן מה, החתמים שהייו אחראים על רוב ההנפקות הללו. חלק מהחברות הללו נתקלו בקשיים בהמשך, וחלקן משלמות את חובותיהן בזמן עד היום.

התופעה הפכה רחבה מספיק באופן שהצדיק יצירת מדד שעוקב אחר אגרות החוב הללו, וכך עשתה הבורסה בתל אביב שהשיקה את המדד הזה ביולי 2017.

הגדרת המדד היא: איגרות חוב קונצרניות שהנפיקו חברות שמקום התאגדותן אינו ישראל, שאינן צמודות, בריבית קבועה. תנאי הדירוג להיכללות במדד הוא לפחות -A בדרוג מעלות או A3 בדירוג חברת מדרוג. מגבלות המשקל הן 6% לאגרת בודדת ל-20% למנפיק.

המח"מ הממוצע נמוך יחסית ועומד על 2.3, ונראה שבשלב כלשהו עם הגעת זמני הפרעון של החברות הללו המדד הזה יתייתר. בינתיים התשואה הפנימית גבוהה יחסית ועומדת על 7.85%, מה שמשקף את הסיכון הגבוה בתחום.

כעת כלולים במדד 27 ניירות ערך בשווי שוק כולל של כ-12.7 מיליארד שקל. 89% מערך המדד נמצא בסקטור "נדל"ן מניב בחו"ל", 8% נוספים בסקטור הבניה ורק כ-3% באשראי חוץ בנקאי.

בין האג"ח שתופסות יותר מ-5% מהמדד ניתן למצוא את דה זראסאי אגח ג (6.7%), החברה עוסקת בתחום הנדל"ן המניב למגורים בניו יורק. סילברסטין אגח ב (6.5%). סילברסטין גם פעילה בניו יורק בתחום הנדלן המניב לשימוש משרדי ולמגורים. לייטסטון אגח ג (6.3%) ואגח ד (6%), שעוסקת בנדל"ן מניב למגורים ולמסחר. נמקו אגח ב (6%) ואגח ד (5%) מרוכזת בעיקר בנדל"ן מניב במרכזים מסחריים, ופסיפיק אגח ד (5.5%), אף היא בתחום הנדל"ן המניב, בבנייני מגורים, משרדים ומלונאות.

למרות התקופה הקשה בעבר, מדובר באחד ממדדי האג"ח המובילים בארץ מתחילת השנה עם קרוב ל-10%. גם מי שהתמיד עם המדד בחמש השנים האחרונות זכה לתשואה לא רעה, עם הפסדים נמוכים יחסית בשנת 2022, השנה הגרועה ביותר לאג"ח בשנים האחרונות.

קרנות עוקבות

ארבע קרנות סל עוקבות אחר המדד עם דמי ניהול שנעים בין 0% ל-0.25%. היקף הנכסים הכולל הוא קרוב לחצי מיליארד שקל.

MTF סל (!) תל בונד גלובל היא הזולה ביותר עם 0% דמי ניהול ו-110 מיליון שקל.

קסם ETF (!) תל בונד גלובל גובה 0.16% דמי ניהול ומנהלת 200 מיליון שקל.

תכלית סל (!) תל בונד גלובל גובה 0.2% ומנהלת 107 מיליון שקל.

הראל סל (!) תל בונד גלובל היקרה ביותר עם רבע אחוז דמי ניהול ו-81 מיליון שקל.

ישנה גם קרן מחקה אחת, איביאי מחקה (!) תל בונד גלובל, עם 20.6 מיליון שקל בלבד שגובה אף היא דמי ניהול בגובה רבע אחוז.

קרנות עוקבות

ארבע קרנות סל עוקבות אחר המדד עם דמי ניהול שנעים בין 0% ל-0.25%. היקף הנכסים הכולל הוא קרוב לחצי מיליארד שקל.

MTF סל (!) תל בונד גלובל היא הזולה ביותר עם 0% דמי ניהול ו-110 מיליון שקל.

קסם ETF (!) תל בונד גלובל גובה 0.16% דמי ניהול ומנהלת 200 מיליון שקל.

תכלית סל (!) תל בונד גלובל גובה 0.2% ומנהלת 107 מיליון שקל.

הראל סל (!) תל בונד גלובל היקרה ביותר עם רבע אחוז דמי ניהול ו-81 מיליון שקל.

ישנה גם קרן מחקה אחת, איביאי מחקה (!) תל בונד גלובל, עם 20.6 מיליון שקל בלבד שגובה אף היא דמי ניהול בגובה רבע אחוז.

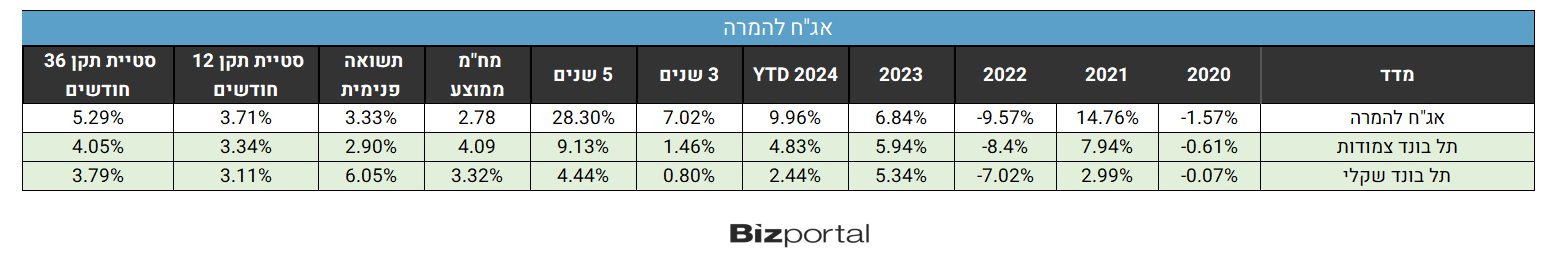

אג"ח להמרה

אגרות חוב להמרה הן נייר ערך שנמצא בתחום הביניים בין אג"ח למניות. מדובר באגרות חוב המשלמות ריבית כמו כל אגרת חוב אחרת, אך ניתנות להמרה למניות החברה המנפיקה בתנאים מסוימים תמורת תשלום נוסף, ובכך מספקות אפסייד פוטנציאלי נוסף למשקיעים. אגרות חוב כאלו ש"נכנסות לכסף", כלומר כשנוצר מצב שכבר משתלם להמיר אותן למניות, מתנהגות כמניות לכל דבר עם תנודתיות גבוהה ובהתאם לתנודתיות מניית החברה המנפיקה.

מדד אג"ח להמרה עוקב אחר קבוצת ניירות הערך הללו וכולל את כל איגרות החוב להמרה הנסחרות בתל אביב. כעת מדובר ב-31 ניירות ערך מן הסוג הזה. אין כל הגבלות נוספות על המדד. המח"מ הממוצע הוא 2.78 והתשואה הפנימית נמוכה יחסית – 3.33% - אך במקרה זה, כאמור, יש לקחת בחשבון אפסייד פוטנציאלי מעליית ערך המניות.

ניירות הערך הגדולים במדד הם ג'י סיטי אגח יז (13.5%), אנרג'יקס אג ב (11%), אנלייט אנר אגח ג (9.9%), נופר אנרג אג ב (9.8%).

כפי שניתן לראות מהרשימה הנ"ל, תחום האנרגיה המתחדשת שולט במדד, והוא תופס סך הכל כ-40% ממנו. נדל"ן מניב בחו"ל, כמו במדדי אג"ח רבים אחרים בתל אביב, בולט אף הוא עם 13.5%. חיפושי נפט וגז הוא הסקטור השלישי בגודלו עם 10%, ולאחריו בניה (8%), מלונאות ותיירות (7%) ונדל"ן מניב בישראל (6.3%).

הביצועים בחמש השנים האחרונות טובים למדי, עם תנודות גבוהות בשנת 2021 (כלפי מעלה) ובשנת 2022 (כלפי מטה). ביטוי לכך ניתן לראות בסטיית התקן ל-36 חודשים שהיא גבוהה יחסית למדדי אג"ח. גם הביצועים מתחילת השנה טובים ביחד למדדי אג"ח אחרים.

לא נמצאו מכשירי השקעה העוקבים אחר המדד.

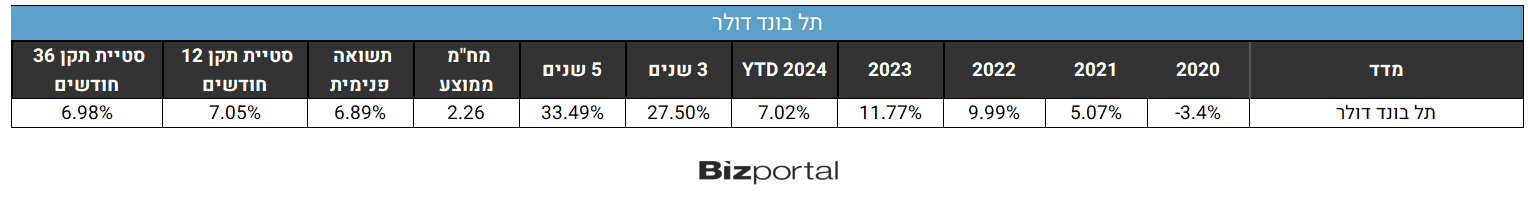

תל בונד דולר

להשלמת התמונה המדד האחרון בסדרה תל בונד דולר, או בשמו הרשמי All bond דולר, מכיל את כל אגרות החוב הקונצרניות הצמודות לדולר הנסחרות בתל אביב ועומדות בתנאי המדד. התנאי הזה הוא דירוג מינימום של -A בדירוג מעלות או A3 בדירוג חברת מידרוג. באג"ח זרה יש צורך בדירוג AA או Aa2. משקל המקסימום במדד הוא 12% או 20% למנפיק בודד.

מדובר בסך הכל ב-11 אגרות חוב, כ-52% מערך האיגרות מגיע מחיפושי גז ונפט, 17% מחברות ביטחוניות, והשאר מאופנה והלבשה, אנרגיה, השקעה ואחזקות ותוכנה ואינטרנט. תומר אנרגיה אגח א עם 14%, תמר פטרו אגח א עם 12.5% תמר פטרו אגח ב עם 10.8% הן איגרות החוב עם מעל 10% במדד.

ביצועי המדד שונים מהותית מכל המדדים האחרים שהצגנו כאן, בעיקר משום שהם תלויים מאד בשער הדולר, מרכיב שלא משפיע בכלל או כמעט בכלל על מדדי האג"ח האחרים שהצגנו פה. בשלוש ובחמש השנים האחרונות היה מדובר בחדשות חיוביות למשקיעי המדד שהשיגו תשואות טובות יותר מכל המדדים האחרים, וזאת במחיר תנודתיות גבוהה יחסית. למותר לציין שהתנודתיות בשינויי שערי מטבע החוץ עלולים או עשויים לעבוד לשני הכיוונים.

קרנות עוקבות

קרן סל אחת ושתי קרנות מחקות עוקבות אחר המדד:

קסם All-Bond ETF-דולר גובה 0.2% ומנהלת 50 מיליון שקל.

תכלית TTF All Bond-דולר גובה 0.2% ומנהלת 59 מיליון שקל.

קסם All-Bond KTF-דולר גובה 0.35% ומנהלת 51.5 מיליון שקל.

קרנות עוקבות

קרן סל אחת ושתי קרנות מחקות עוקבות אחר המדד:

קסם All-Bond ETF-דולר גובה 0.2% ומנהלת 50 מיליון שקל.

תכלית TTF All Bond-דולר גובה 0.2% ומנהלת 59 מיליון שקל.

קסם All-Bond KTF-דולר גובה 0.35% ומנהלת 51.5 מיליון שקל.

- 1.תודה גיא (ל"ת)ברבור שחור 25/10/2024 09:21הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.