עם איזה מניות נגדיל חשיפה? איזה בשורה מסתמנת בגרף של מניה אהודה?

אפשר לומר שלפחות השוק האמריקאי מקל עלינו על החיים כרגע. בסקירה היום נעקוב

אחר התפתחות מגמת העליה של ה - S&P500 ונסתכל על כמה מניות שאמורות לעלות.

לסיום אענה על שאלה שעלתה לאור המאמר המיוחד שכתבתי אתמול על השוק המקומי.

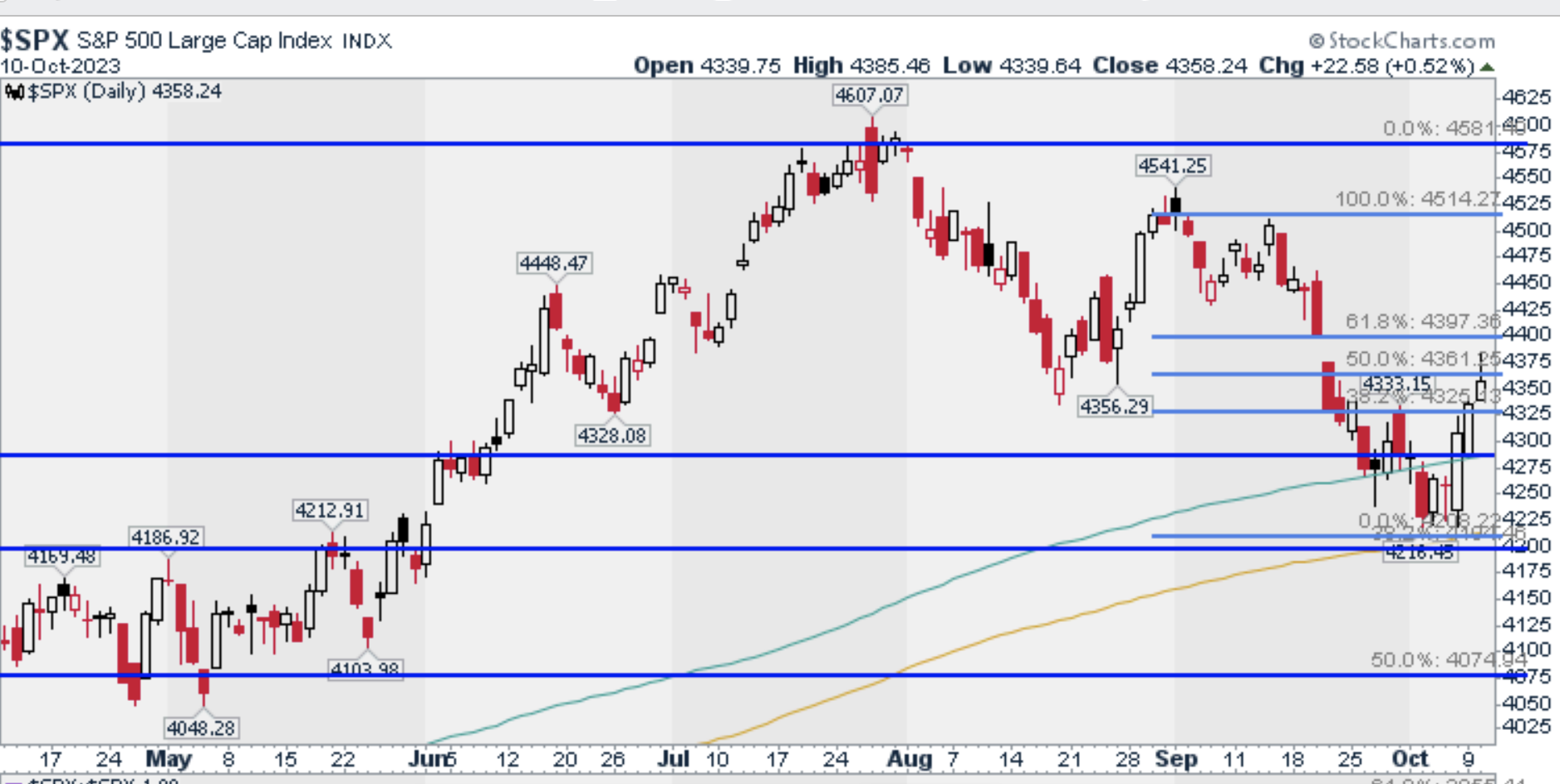

על הגרף של ה - S&P500 תראו שהוא נתמך יפה מעל הממוצע ל - 150 יום והתחיל לטפס בסולם הפיבונאצ׳י. העליה מעל 4325 היא סימן חיובי ראשון. מהלך מעל 4400 יאשר לנו את חזרתנו לגל עולה ארוך טווח. נראה שאנחנו בכיוון טוב בעניין הזה.

מה לקחת לתיק?

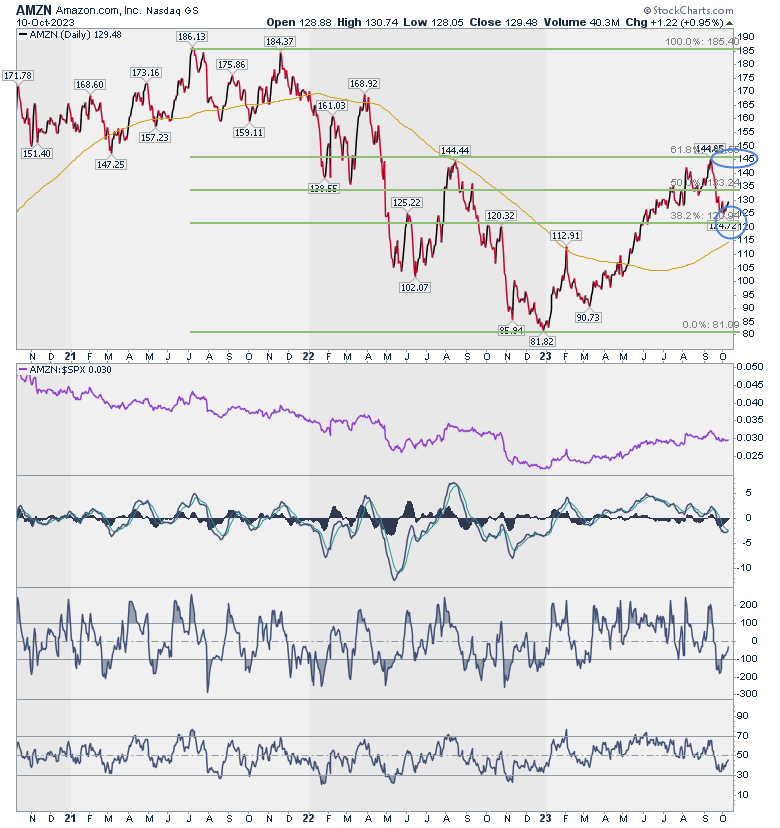

אחת המניות שאפשר להחזיר לתיק היא AMZN. שימו לב איך היא מתנהלת בין רמות

הפיבונאצ׳י. נבלמה בעליונה, נתמכה בתחתונה ועכשיו נראה שמשקמת את מגמת העליה.

מהלך מעל 132 יהיה סימן חיובי נוסף. וכמובן מהלך מעל 145.

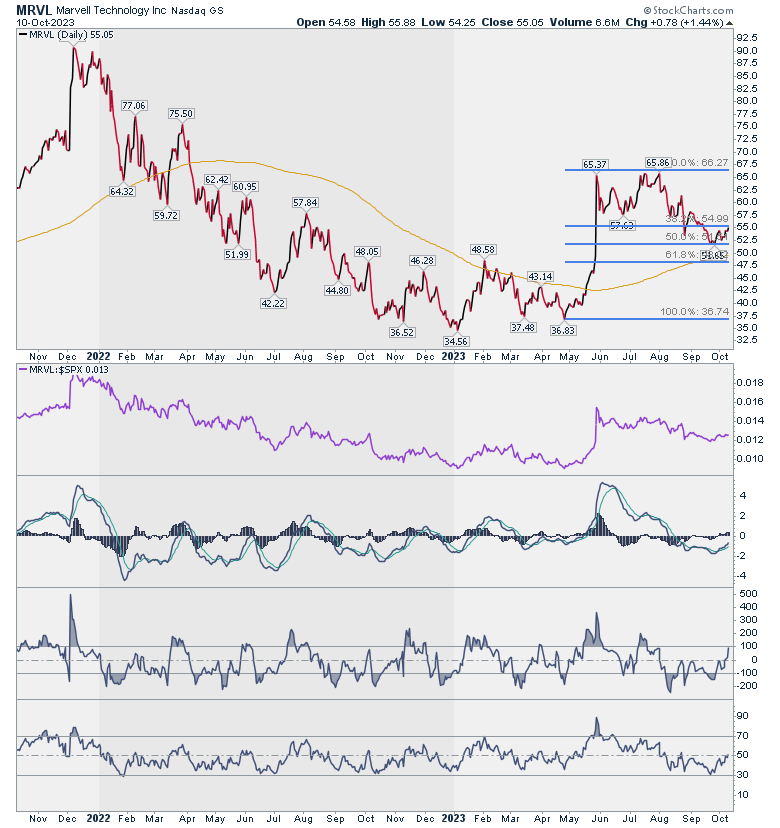

עוד מניה שאפשר לחזק היא MRVL. נתמכה מעל הממוצע ל - 200 יום וממשיכה להתחזק מול השוק.

- מגדל משיקה שלושה מסלולי השקעה חדשים

- "ממליצים להקטין חשיפה למניות, בעיקר בארה"ב"

- המלצת המערכת: כל הכותרות 24/7

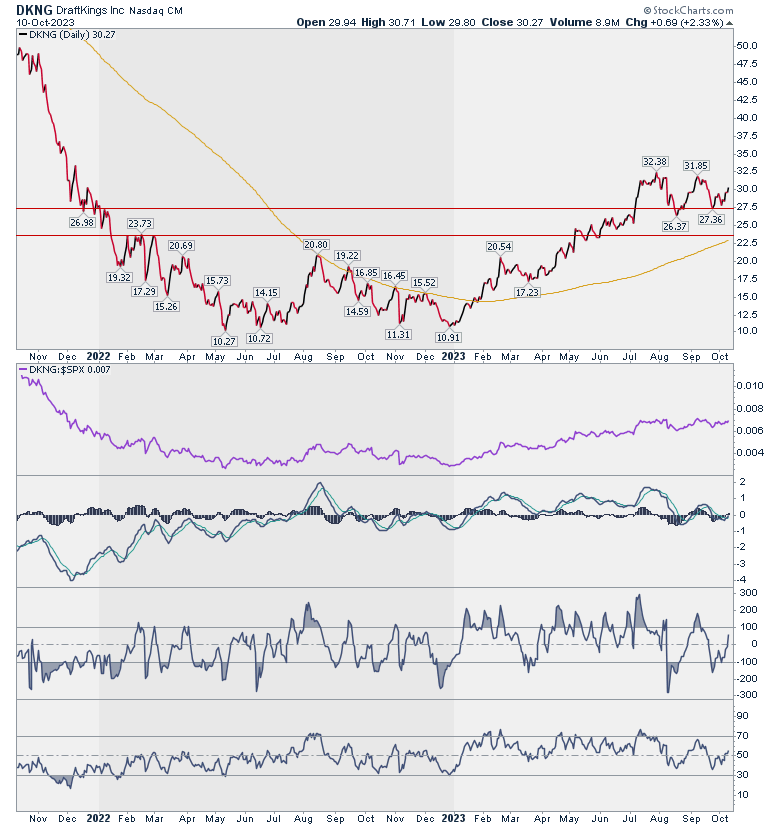

לפני זמן מה דיברתי על מניית ההימורים DKNG. מאז המניה ביססה תמיכה ונראה שהיא

נערכת לעליה. תמיכה מעל 29.4 דולר ומהלך מעל 31 דולר יאשרו את המהלך.

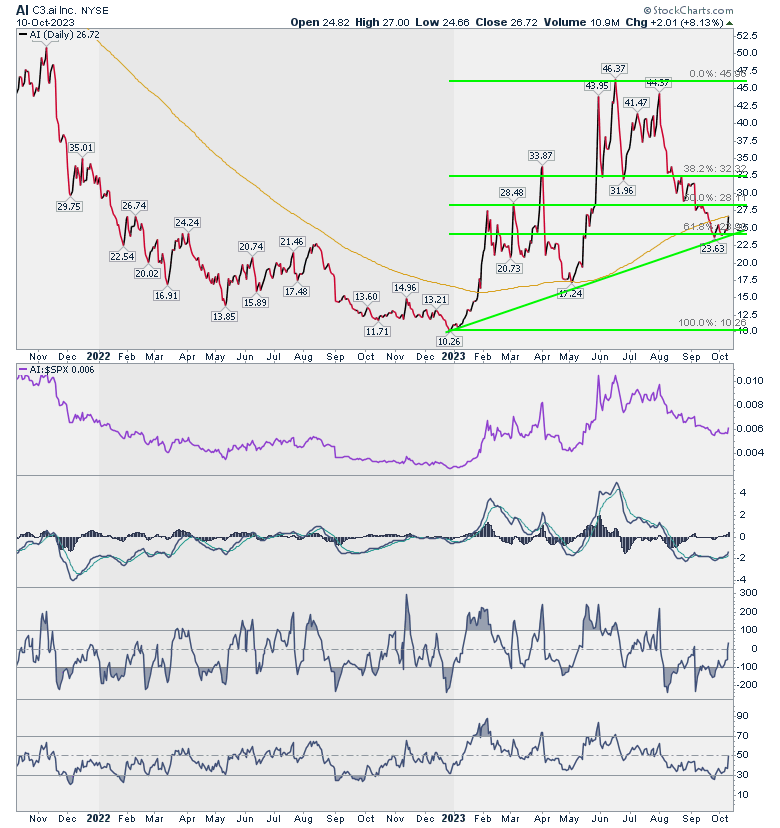

המניה הבאה שנסתכל עליה היא AI. הבאזז סביב הנושא קצת התפוגג אבל זה מה

שמאפשר לנו לקנות בזול. יש תמיכת פיבונאצ׳י ועוד עליה קלה ותהיה גם חזרה אל מעל

הממוצע ל - 200 יום. שימו עין.

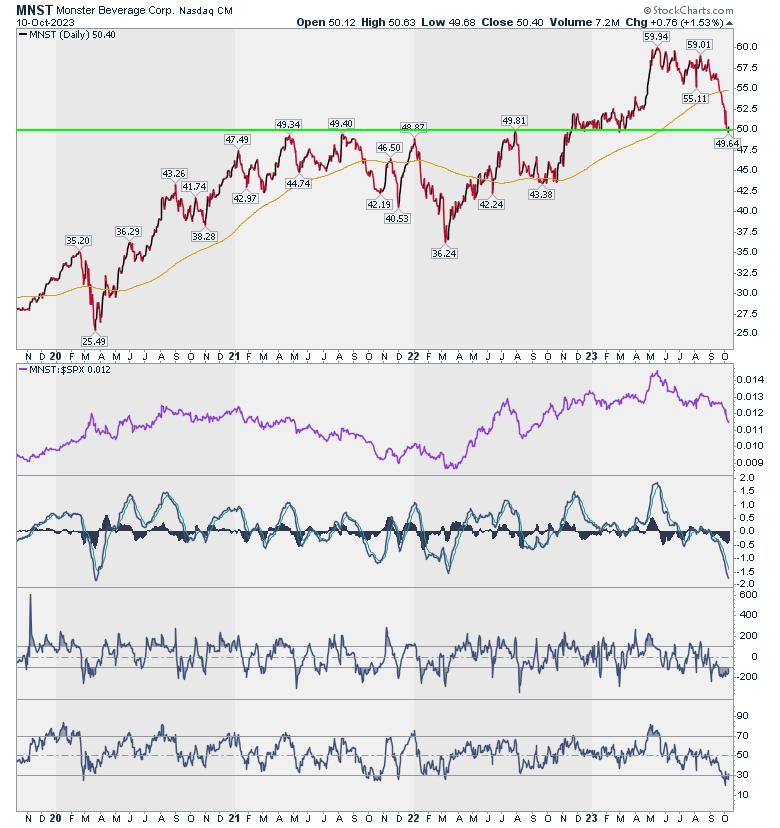

מניה שמופיעה כאן לראשונה היא MNST, מנית חברת משקאות האנרגיה. מציג אותה היום בשל התמיכה החזקה שהיא ירדה אליה.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

ויש לי גם בשורה להרבה קוראים פה ביחס לגרף של ENPH. לאחר ש״הדפתי״ פה רעיונות קניה יכול להיות שעכשיו הגיע הזמן. זאת לאור העבודה שהיא הרימה ראש, חזרה אל מעל 119 דולר ומעל הממוצע ל - 21 יום. רכש מעל 120 דולר הוא מהלך ראוי.

יש עוד הרבה רעיונות מעניינים. ניתן לשוק להתקדם ונמשיך ביום שני.

האם הניתוח הטכני רלבנטי לשוק הישראלי במצב הנוכחי?

בכל פעם שיש אירוע מטלטל ואני ממשיך לנתח את השוק ניתוח טכני חוזרת השאלה האם

זה רלבנטי. בקצרה אולי אוכל לאמר שזה רלבנטי יותר מתמיד. הנה כמה נימוקים:

1. נתחיל בכך שאין לנו משהו אחר. קורה אירוע מטלטל. הרגשות שלנו סוערים. העתיד

נראה מפחיד ושונה ממה שחשבנו. בכל זאת אנחנו רוצים לקבל החלטות. הגרפים נותנים לנו נקודת התייחסות. לא בהרבה זמן ומאמץ מיפיתי עבורכם כאן את רמת ה - 1700 ואת מבחן העליה והנה יש לנו כלי לעבוד איתו. מכאן אנחנו יכולים להתחיל לפתח את מערכת היחסים החדשה שלנו עם השוק. ניתוח טכני מאפשר לנו תגובה מהירה והתקדמות תוך כדי תנועה.

2. אתם רואים שגם בימים קשים, רמות מהעבר מקבלות תפקיד ומשמעות על הגרף.

תזכרו שאין איזה מספר מנצח או חישוב שאומר כמה תל אביב 35 ״שווה עכשיו״. זה שילוב

של פאניקה, ניסיון של וותיקים, מחשבות של חדשים והערכות אל תוך העתיד. בכל הגורמים האנושיים הללו מעורבים גם האלמנטים שעליהם מבוסס הניתוח הטכני כמו זיכרון (של רמות קריטיות) והתנהגות שחוזרת על עצמה למרות שהאירועים משתנים.

3. דעתו של השוק היא הקובעת ועל דעתו אפשר ללמוד רק מהגרף. אנחנו יכולים לחשוב

כך או אחרת. זה לא חשוב אלא אם אנחנו שחקנים ממש גדולים שמשפיעים על השוק. בסופו של דבר מה שחשוב לנו לראות זה איפה השוק נבלם, האם הוא מראה סימנים של עליה, מה התמונה המצרפית של המניות וכו׳.

אוסיף ואומר שלאורך 30 שנות עבודתי כמנתח טכני אני נתקל בשאלות ותגובות על

הרלבנטיות של השיטה. כמו כל בחירה של דרך בחיים מדובר בחיבור בין הפילוסופיה למי

שאתה. מהיום שנתנו לי את מאמר הניתוח הטכני הראשון שקראתי בחיי, דרך כל מסע

הלימוד, היישום, ההוראה והכתיבה של השיטה אני חושב ומרגיש שזו הדרך הטובה

והפרקטית להתנהל בשווקים ואני חי איתה בשלום וכותב עליה מ - 1995.

בשוק ההון עוד לא נמצאה שיטה מנצחת. אבל, משום מה, בהוויה הישראלית, שיטת

הניתוח הטכני מתקשה לכבוש לבבות בהשוואה לארצות הברית ושווקים מתקדמים אחרים

בעולם. אני חושב שחלק מההתנגדות המובנית לשיטה נובע מכך שלא מנגישים אותה

לתלמידי כלכלה ומנהל עסקים (למעט במסלול האקדמי של המכללה למנהל, שם אני מלמד) ואף מדברים נגדה (בארצות הברית היא חלק מבחינות הרישוי ויש הסמכה מקצועית של מנתח טכני) ומשום שכנראה, תרבותית, רבים מתקשים עם הפילוסופיה והנחות הייסוד.

אני מעודד אתכם לעשות שני דברים:

1. לקרוא ספרות מקצועית טובה ומעמיקה בתחום.

2. כמו כל התנגדות שעולה בכם למשהו, תבדקו מה מהתנגדות נובע מדפוס מנטאלי שלכם

שאולי אם תשחררו אותו קצת תגלו עולם חדש.

- 2.שמואל 11/10/2023 22:42הגב לתגובה זומה זה ,איך יכול להיות שהמניה כל הזמן יורדת.

- חחח לא כל הזמן (ל"ת)שי 15/10/2023 12:09הגב לתגובה זו

- 1.תודה זיו שגם בימים קשים אתה מעביר מאמרים חשובים. (ל"ת)א.ג. 11/10/2023 20:29הגב לתגובה זו

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.