בפעם הבאה שאתם מתלהבים מהנפקה - תזכרו את אורה סמארט

גל הנפקות של 2020 ו-2021 בבורסה בת"א הותיר חללים רבים. הזהרנו מראש שזה יקרה. כל מי שהיה בסבבים קודמים של הנפקות וכל מי שפתח כמה תשקיפים הבין לאן זה הולך - נתק מוחלט בין השווי בהנפקות לבין הערך הכלכלי האמיתי של החברות. "הציבור מטומטם ולכן הציבור ישלם", אלא שהבעיה שזה לא הציבור בעצמו, אלו גופים מוסדיים שהתפתו אחרי חתמים, משווקים וקנו מניות שמלכתחילה לא היה סיכוי שיצליחו.

גל ההנפקות הענק הזה הכיל מעל 100 חברות רובן חברות חלום כשעשרות מתוכן גייסו עשרות מיליונים כל אחת כשמראש היה סיכוי קלוש שיצליחו. החברות האלו הונפקו בידיעה כמעט ברורה שהן הולכות בתוך כמה שנים להיקבר. אחרות, הונפקו בשווים מנופחים. יש עסק, יש מודל עסקי, יש עתיד, אבל השווי בשמיים. קחו לדוגמה את קוויק - גם לה יש שווי. אבל לא 700 מיליון שקל, גם לא 500 מיליון שקל. הביקורת שלנו לקראת ההנפקה מעט עזרה (למה למוסדיים אסור לקנות את קוויק) והגיוס היה לפי שווי העולה של 350 מיליון שקל, אבל גם זה היה מנופח.

חברת המשלוחים הזו קרסה ואלמלא המזומנים שלה בקופה (כספי הציבור), היא היתה כבר מזמן קורסת. בסוף אלקטרה צריכה שהחזיקה ביינות ביתן שהפכה לקרפור קלטה את הפעילות הזו שהפכה בעצם למערכת המשלוחים של הרשת לפי שווי של עשרות מיליונים בודדים.

קוויק היא דוגמה אחת, יש רבות כמוה. מנגד, יש מעטות שהצליחו, אפשר לספור אותן על כף יד אחת. הבולטת שבהן היא נקסט ויז'ן שפשוט הונפקה במחיר סביר מאוד למרות שכבר אז היא דיווחה על צמיחה מרשימה ( חברת צמיחה במחיר שפוי - הכירו את נקסט ויז'ן).

- גלגול נוסף לאורה סמארט – מחליפה שוב בעלים

- מולקול ביקשה לסיים את הסכם המיזוג עם אורה סמארט - קורסת ב-29%

- המלצת המערכת: כל הכותרות 24/7

בדקנו את ההנפקות בגל ההוא וההפסד הממוצע למשקיעים הוא מעל 60%. זה לא מפתיע, ככה זה כמעט בכל גל של הנפקות. כל פעם מחדש המשקיעים נכנעים להייפים, מוקסמים מתחזיות החלום, נופלים ברשת של החתמים, המשווקים ורוכשים מניות. הבעיה שהמשקיעים המדוברים הם לרוב לא אנשים פרטיים, אלו מנהלי השקעות בכירים - מנהלי קרנות ההשתלמות של המורים והגננות, מנהלי פנסיות וגמל בגופים שונים ומנהלים בקרנות נאמנות. איך הם לא מזהים את הבלוף? הם לא קוראים את התשקיף, הם לא קוראים את הדוחות הכספיים? או שפשוט הם אומרים לעצמם - " נו יאללה, החתם משגע אותי בטלפונים, אולי הוא צודק נזרים 4 מיליון שקל, גם ככה אין לזה משמעות בקרן פנסיה של 3 מיליארד שקל".

התוצאה מגיעה בדרך כלל שנה-שנתיים לאחר ההנפקה. אורה סמארט החזיקה שנתיים וחודשיים אבל כבר תקופה ארוכה שהיא זומבי. היא חיכתה למיזוג פעילות לתוכה. זה לא עבד, ובשבוע שעבר היא נכנסה לפשיטת רגל.

אורה סמארט נופפה בפתרון טכנולוגי מרשים, נוצץ, מהפכני, חידוש עולמי - מערכות טיהור אוויר חכמות. החברה הוקמה ע"י האחים אביעד ואלדר שניידרמן שהצליחו להביא אותה להנפקה בשווי של 130 מיליון שקל. השווי הוכפל לפני שהתחיל לרדת גם בזכות הצורך באוויר נקי בתקופה של הקורונה.

השמות שמאחורי ההנפקה

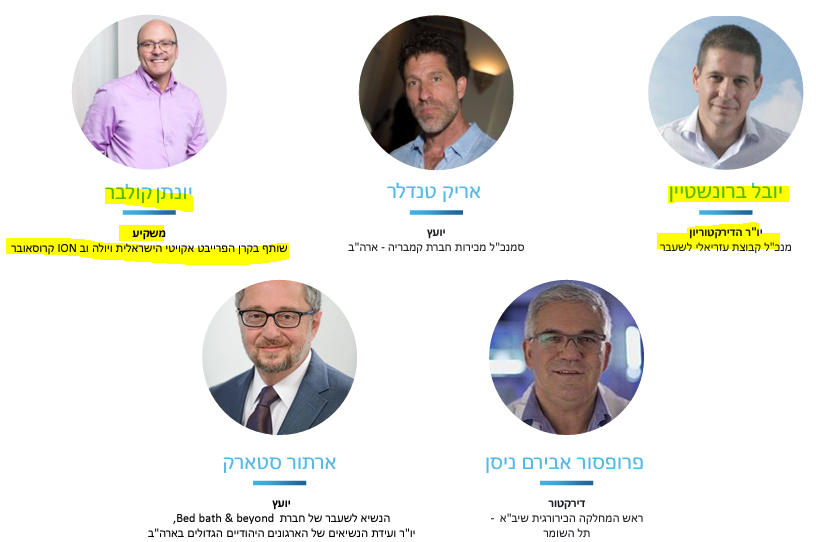

כשנועה קירל רוכשת דירה בפרויקט של ישראל קנדה בשדה דב זה מושך (כנראה) רוכשים, כשיונתן קולבר (איש עסקים, הבעלים של כור ובעל מניות בחברות טכנולוגיה) ויובל ברונשטיין (מנכ"ל קבוצת עזריאלי לשעבר) מעורבים בעסק - הראשון משקיע, השני יו"ר, זה מושך משקיעים.- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

אורה סמארט - דירקטורים ויועצים

אורה סמארט - דירקטורים ויועצים

אורה סמארט מכרה, צמחה וההנהלה שלה באמת ובתמים האמינה במודל, רק שכמו במקרים רבים, הכנסות זה לא מספיק. אם הן לא מייצרות רווח ותזרים, אז יש בעיה. אם לא רואים כיוון של צמצמום הפסדים וצמצום בתזרים השלילי, מתכנסים למצב שבו כדי להפעיל את העסק צריך עוד כסף, משמע הנפקה, דילול ואז יש בעיה. אם אין גיוסים או פתרון יצירתי אחר - הלך העסק. אורה סמארט לא חזרה להנפיק, היא מהר מאוד הבינה שהחלום נגמר. למעשה, היא הנפיקה בשיא השיאים ואחר כך באה הנפילה. שנת 2021 היתה מדהימה בשורת ההכנסות - כ-11.5מיליון דולר, יותר מכפול, אבל עם הפסד תפעולי של 4.7 מיליון דולר. הקורונה נתנה ב-2021 והקורונה לקחה ב-2022. המוצר המבוקש כבר לא היה מבוקש וההפסדים קפצו.

בשבוע שעבר החברה הגיעה לכינוס נכסים. השופטת נועה גרוסמן מינתה כנאמנים זמניים לחברה את רו"ח עופר בלומנפלד, סמנכ"ל הכספים של החברה, ועו"ד יואל פרייליך ממשרד גיסין. מהמסמכים שנחשפו בבית המשפט עולה כי חובות החברה מסתכמים ב-13 מיליון דולר, כ-3 מיליון דולר לבנק מזרחי טפחות כשעל חיוב זה יש שעבוד צף, כ-10 מיליון דולר נוספים לשורה ארוכה של ספקים. לעובדים החברה חייבת סכום צנוע יחסית של כ-400 אלף שקל

איך היה אפשר להתמזג עם חובות כאלו? איך הנהלת החברה ניסתה בכלל? לא ברור. זה מצב של קריסה מוחלטת, אין לחברה יכולת להמשיך לחיות. וזה מחזיר אותנו להנפקה. הדבר היחיד הטוב מהסיפור של אורה סמארט זה הלקח.

יש כאן כמה "לקחים" שמשקיע צריך לזכור לפעם הבאה: הראשון, בהנפקה סיכוי טוב שתפסיד. הנפקה זה מצב שמוכרים מניות. המוכרים הם אלו שיודעים יותר טוב מכולם, אז אם הם מוכרים סימן שהמחיר מבחינתם ראוי. מי שרוכש הוא לרוב הפראייר שקונה במחיר הנוח למוכרים.

השני, אל תסתנוורו משמות נוצצים, זה חלק ממערך השיווק של ההנפקה. הסלבס שנמצאים בפנים לא בהכרח מבטאים יתרון יוצא דופן, אמונה בעסק. במקרים רבים זה פשוט משתלם להם - בדיוק כמו שנועה קירל קיבלה דירה בהנחה כך גם הם קיבלו אופציות בחינם והטבות נוספות.

צריך גם להיזהר ממספרים שניזרקים לאוויר, משוק יעד של עשרות מיליארדים, ממוצר שהוא ורק הוא הדבר הבא. סקפטיות היא אחת התכונות החשובות בשוק ההון

- 10.יריב 01/09/2023 14:17הגב לתגובה זונראה היה כבר שהמיזוג אכן יתרחש בפועל ואז פיצוץ אדיר והחברה פתאום שקעה. נשאלת השאחה האם קמה לחברה (לכונס במקרה זה) אפשרות לתבוע את האמריקאים. גם ההודעות לבורסה שיקפו את המיזוג ולא את החובות הגבוהים שכנראה הפילו אותו.

- 9.משקיע וותיק 29/08/2023 14:08הגב לתגובה זוהמשקיעים הקטנים צריכים להבין שרוב המכריע של החברות אשר הונפקו בבורסה או נכנסו בשערי הבורסה בדרך אחרת כגון מיזוג עם שלד בורסאי בשנים האחרונות הן חברות קקיוניות ללא מכירות ללא רווחיות ללא מאזן טוב ללא תזרים מזומנים חיובי וללא הון עצמי מספיק. החברות האלו נכנסו לבורסה בעידודה של הנהלת הבורסה הכושלת בראשות המנכל ובאישור של רשות ניירות ערך והכל כדי לגזול את כספי המשקיעים הקטנים לאט לאט. בעצם כמעט כל החברות הללו מגיעות לחדלות פירעון או שהן מגייסות ומגייסות הון מהציבור והמניות שלהן צונחות עד שהמשקיעים הקטנים מפסידים את כל כספם. זהו פשע שאין כדוגמתו כלפי ציבור המשקיעים הקטנים וכלפי כלל הציבור.

- 8.שלמה 29/08/2023 13:39הגב לתגובה זובמקום לראות מכפיל רווח , הכנסות , ביקוש למוצרים שימשיכו להפסיד ...

- 7.אנונימי 28/08/2023 15:09הגב לתגובה זומתי כבר יתחילו לחקור?! בעל בית שהיה פושט רגל והסתיר מכל. המשקיעים!

- 6.בועז 28/08/2023 14:17הגב לתגובה זוהכי צריך להיזהר מהחתמים בהנפקה... הם הנוכלים הכי גדולים בשוק!

- 5.שמוליק 28/08/2023 09:41הגב לתגובה זודוגמא יותר בולטת לבלוף פשוט קשה לצמוא. מי שלא הבין - פשוט שישקיע במדד.

- 4.מ. כהן 28/08/2023 09:33הגב לתגובה זוכמו שציינת, מר עובדיה היקר, אין לנו שליטה בהנפקות הזבל האלו.זה הכל גופים מוסדיים שמשחקים בכסף לא שלהם על מנת " עאללק " לייצר תשוה עודפת.הלקח המתבקש הוא להקים גוף שייפקח על הגופים המוסדיים, ויבדוק כל הנפקה לגופה.שכן כספנו המופקד בידם יורד לטמיון ממש כמו בקאזינו.

- חחח 28/08/2023 12:24הגב לתגובה זוותנייד את הקרנות בהתאם. לא סתם אלטשולר יורדים חזק בכסף שהם מנהלים וזאת דוגמה אחת, יש את מגדל של אליהו שגם הזיה לשים שם ולבסוף אקירוב שמנסה לקחת את כלל ולעשות בה מה שבא לו שגם שם צריך להיזהר במידה ויקרה.

- 3.משי 28/08/2023 09:22הגב לתגובה זובדכ החתמים יודעים בעצמם על העתיד. לא פעם יש מוסדיים שמשקיעים בכל ההחתמות של חברה מסוימת (לפעמים חברת בת), ולא פעם שהבכירים בחברת המוסדיים פורשים,מחכה להם תפקיד נוח ומתגמל בחברת החתמים. הקשרים דיי ברורים

- 2.לא נשכח את קוויק והשקרים וכל הכבוד לביז (ל"ת)עדי 28/08/2023 09:17הגב לתגובה זו

- 1.מיקרוביולוג 28/08/2023 08:34הגב לתגובה זוזאת גם חברה ללא מוצר אמיתי. כשמהנדס הציג לי אותה בתחילת הדרך אמרתי לו שאין סיכוי למכירות טובות בגלל שבתחום שלי (מיקרוביולוגיה קלינית) יש חלופות יותר זולות באותה רמת יעילות בקירוב שעובדות עשורים ללא תיקון. לצערי ושמחתי צדקתי

- יריב 01/09/2023 14:12הגב לתגובה זורק לידיעתך, למוצר היו פיצ'רים מדהימים מבחינת בדיקת איכות האוויר בפנים ובחוץ ואפשרויות להתרעות והוא נמצא יעיל מאד בבדיקות קליניות. הבעיה היא שהשוק פשוט נעלם. בתור מיקרוביולוג אתה לא מבין בכלל את היתרונות הדיגיטאליים של המוצר. נמכר בשערות מיליוני שקלים, אז קצת צניעות מצדך. לא נוהל טוב זה משהו אחר. אז קצת צניעות מצדך עד שתמציא אתה משהו שנמכר בעשרות מיליוני שקלים.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.