האם שוק המניות האמריקאי ירד מספיק? הנה מה שאומר 'האינדיקטור של באפט'

וורן באפט, אתם בטח כבר משננים את המשפט הזה שלו, אומר שהשקעה במדדים המובילים בארצות הברית היא הטובה והבטוחה ביותר. לדעתו, הדרך הטובה ביותר לאדם הפשוט להשקיע זה דרך קניית סל שעוקב אחרי מדד ה-S&P500. כך, הוא מסביר, רוב המשקיעים יכולים לקבל חשיפה לשוק המניות גם בלי להבין שום דבר בהשקעות, ולקבל תשואה טובה לאורך שנים רבות (כמובן - אם לא עושים את הטעות של לברוח כשהשוק בדיוק מחליט ליפול - אתם הרי תברחו אחרי שהשוק נפל, כך תדעו שהוא נפל. כלומר זו יציאה בדיעבד. אף אחד לא יודע לחזות מראש מתי השוק ייפול).

למרות הירידה החדה בשנה האחרונה (ירידה של 11% ב-12 החודשים האחרונים), מדד ה-S&P עדיין הניב תשואה כוללת של 600% בשני העשורים האחרונים - תשואה לא מבוטלת גם ביחס לשוק הנדל"ן. באפט מאמין שהתשואה של משקיע ממוצע תהיה בדרך כלל אפילו יותר טובה מאשר התשואה של מנהלי ההשקעות המקצועיים - באמצעות השקעה פשוטה וממש לא מתוחכמת במדד הרחב של שוק המניות האמריקאי (ה-S&P500).

אז נכון שהצמיחה הכלכלית נמצאת כעת בהאטה, כשזה התחיל בשנה שעברה בגלל הזינוק באינפלציה וכתוצאה מכך העלאות הריבית המהירות של הפד', שמקשות על הציבור. עליית ריבית פוגעת בחברות ובתוצאות שלהן, רווחי החברות נחתכו - והתוצאה לא איחרה לבוא: נפילה בשוק המניות, בהובלת מניות הצמיחה-נאסד"ק. החשש הוא שהחברות יתקשו לייצר רווחים כמו שהיה בעשור האחרון והאמת שהיא ששנת 2022 הייתה הגרועה ביותר מזה עשור. לא נעים. ירידה של יותר מ-20% (בחודש ינואר האחרון המדד תיקן כלפי מעלה ולכן הירידה ב-12 החודשים האחרונים מתונה יותר). אלה חתכו את רווחי החברות ועוררו חששות ממיתון שהביאו לירידה גורפת בשוק המניות.

אבל מה עושה האורקל מאומהה, וורן באפט? נכון שהוא קנה מניות ברבעון האחרון ובשנה האחרונה, אבל עדיין זה בהיקפים קטנים יחסית, יש לו עדיין 100 מיליארד דולר בקופה להשקעה. הוא 'דוגר' על מזומן בשנים האחרונות ובציבור גם העבירו עליו ביקורת שהוא הזדקן. נכון, באפט אומר ומאמין ש'לא היה נכון להמר נגד ארה"ב ב-200 השנים האחרונות והוא לא חושב שגם עכשיו זה יהיה נכון להמר נגד ארה"ב' וש'אחרי כך שוק דובי מגיע שוק שורי שלוקח את המדדים גבוה יותר' ולכן כל ירידה היא בעצם הזדמנות לקנות מניות בזול. אבל הצהרות לחוד ומעשים לחוד - הכסף שלו כרגע ממשיך לדבר בכיוון של לשבת על מזומן: הוא עדיין לא יצא לגל רכישות גדול (הנה מה שהוא כתב לאחרונה במכתב השנתי למשקיעים).

- ה-S&P 500 צפוי לשבור היום שיא; ומה קורה באירופה?

- בכמה יעלה ה-S&P 500 בשנה הקרובה? תחזיות של הבנקים להשקעות

- המלצת המערכת: כל הכותרות 24/7

מה אומר 'אינדיקטור באפט'?

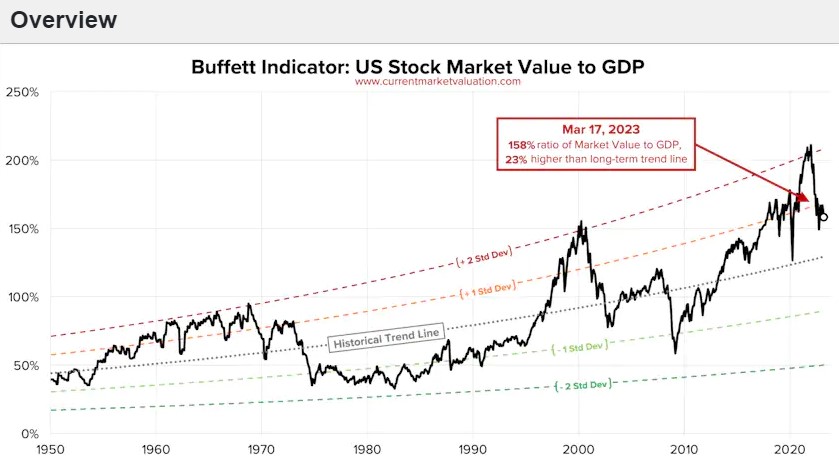

בנוסף למהלכים שבאפט כרגע עדיין לא עושה בשוק, יש מדד, אינדיקטור שמיוחס לוורן באפט, לניסיון להגיד לכם האם השוק האמריקאי יקר או זול נכון לעכשיו. האינדיקטור, בקצרה, מודד את שווי השוק הכולל של החברות לעומת התמ"ג. זה לא באמת מדד שבאפט המציא אבל נהוג לייחס אותו אליו, באפט הסביר בעבר ש"האחוז משווי השוק הכולל ביחס לתמ"ג בארה"ב הוא כנראה "המדד הטוב ביותר" ביחס להערכות השוק בכל רגע נתון ומאז נדבק לו הכינוי 'האינדיקטור של באפט'. ומה אומר המדד הזה? בינתיים, למרות הירידות בוול סטריט בשנה האחרונה, שווי השוק המצרפי הוא 38,762 מיליארד דולר, כ-158% לעומת התמ"ג האמריקאי. כלומר, על פי 'מדד באפט' שוק המניות האמריקאי עדיין גבוה (כלומר יקר) מבחינה היסטורית, כ-23% מעל קו המגמה ארוכת הטווח. וזה אולי מסביר למה באפט עדיין 'יושב על הגדר'.

מנגד צריך לומר - המדד הזה נמצא כבר עשור מעל קו המגמה ההיסטורי. כלומר, אם הייתם נשארים מחוץ לשוק רק בגלל המדד הזה, הייתם מפסידים את רוב העליות בשוק המניות השורי של העשור האחרון. הייתם יוצאים מהשוק בוודאות בסביבות 2015. אבל מאז ועד סוף 2021 השוק המשיך לטוס כלפי מעלה ב-130% ולכן - גם את ה'אינדיקטור של באפט' צריך לקחת בעירבון מוגבל. אם אתם רוצים לעקוב אחרי האינדיקטור אתם יכולים לעשות את זה כאן.

- עלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

- השווקים סוגרים שנה בעליות - מה קורה באסיה ובחוזים והאם האופוריה מוצדקת?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

אבל תגידו מה שתגידו על באפט, בסוף הוא אחד המשקיעים המצליחים בהיסטוריה. הוא עשה תשואה משוגעת לגמרי של 3.8 מיליון אחוזים ב-57 שנים (לשם השוואה: המדד עשה 24.7 אלף אחוזים באותו פרק זמן). לא לחינם כל פעולה של באפט, מכירה או קניה, תופסות את הכותרות בעולם. הוא הפך את ברקשייר האת'וויי לאימפריה. תיק ההשקעות שלה בשווי 300 מיליארד דולר עמוס במניות ששוויין הוכפל מספר פעמים, כולל קוקה קולה, אמריקן אקספרס ועוד. באפט עצמו צבר הון של 100 מיליארד דולר בבורסה (ומתכן לחלק לצדקה 99% מהונו).

ההשקעות האלה הופכות את העצות שלו לאמינות. הוא אמר לא פעם בעבר שהשקעה במדדים עוקבי S&P 500 היא הטובה ביותר. לפני עשור, קצת לפני משבר הסאב פריים, הוא "הימר" נגד קרנות הגידור על 500,000 דולר: הם יעשו את ההשקעות הכי טובות והוא ישים את הכסף על המדד ה'טיפש'.

ההימור החל בדצמבר 2007, זמן קצר לפני קריסת ה-S&P 500 במהלך המיתון הגדול. המדד איבד בסופו של דבר 56% מערכו, מה שסימן את הירידה החדה ביותר שלו מאז השפל הגדול. אבל באפט נותר איתן. המדד החזיר בסופו של דבר את ההפסדים שלו, והניב תשואה של 126% עד תום התקופה שבה השקיע - 10 השנים.

כך, באפט ניצח בנוק-אאוט מאות מומחים מבלי לעשות שום עבודה מיוחדת. הוא פשוט קנה את תעודת הסל Vanguard S&P 500 והחזיק בה. התעודה הזאת עוקבת אחר הביצועים של 500 חברות גדולות בארה"ב. היא כוללת מניות ערך ומניות צמיחה מכל 11 מגזרי השוק. רוצים לדעת מהן 10 ההחזקות המובילות בתעודה הזאת? הנה: 6.3% באפל, 5.4% במיקרוסופט, 3.3% באלפבית, 2.7% באמזון, 1.6% בברקשייר של באפט. 1.4% באנבידיה ועוד השקעות דומות, כולל טסלה וג'ונסון אנד ג'ונסון.

- 6.רונית 05/05/2023 07:33הגב לתגובה זואימי נפטרה לאחר שמונה שנים מאלצהיימר והיה קשה מנשוא לראותה חולה.הלואי והתרופה תעזור לאלה שחולים ומתסכל שלא זכינו כמשפחה לתת לאמא את התרופה.המחלה קשה מנשוא למשפחה ולא מתאוששים מהמוות גם אחרי שנים.

- 5.מדוע לקנות תעודות סל וכ, קונה ברקשייר.! (ל"ת)אלי 20/03/2023 07:28הגב לתגובה זו

- רועי 20/03/2023 08:20הגב לתגובה זומחיר של המניה יקר מאוד,ולא ניתן לקנות בחלקים.

- 4.רוני 19/03/2023 15:29הגב לתגובה זואז תכינו מזומן לקניות.

- 3.עמית 19/03/2023 12:22הגב לתגובה זוכי רובנו בעבדות שאנחנו לא סובלים, ופוחדים לאבד את המעט שיש לנו זה מתכון לנסות ולעשות כסף מהיר = מתכון בטוח לאבד את כולו

- אסף 19/03/2023 18:43הגב לתגובה זוזה לא כסף מהיר. וגם לא בטוח. זה רווח משמעותי כשמסתכלים לטווח ארוך - לא קצר. עם תנודתיות, ובלי ביטוח.

- 60 שנה 20/03/2023 15:59בסוף... ... גם לא תראה את הכסף

- 2.תבדוק את המשפט שכתבת 19/03/2023 11:56הגב לתגובה זו"אם לא עושים את הטעות של לברוח כשהשוק בדיוק מחליט ליפול"

- שמעון לביא 19/03/2023 12:17הגב לתגובה זובקיצור אתה סתם מבלבל את המוח. אין לאף אחד נבואה כזו ולכן זה מטוטמטם לגמרי לנסות לתזמן את השוק

- לא כזה קשה לצאת כשהשוק מתחיל ליפול (ל"ת)והוא גם יקר מאד 19/03/2023 15:12

- 1.פנסיונר 19/03/2023 11:49הגב לתגובה זואם כולם יתנהלו לפי עצתו של באפט נראה שיגיע הקץ לענף הניתוח וייעוץ פיננסי. אולי ישארו כמה אנליסטים בודדים שיבדקו את 20/25 החברות הגדולות בעולם.

- פרעה 19/03/2023 15:15הגב לתגובה זולא יהיה הבדל בין חברה גרועה לטובה אלא סתם משחק פירמידה. גם ככה זה משחק פירמידה אבל מי שמבין מה זול כמו באפט עושה ים של כסף

טיוטה. קרדיט: רשתות חברתיות

טיוטה. קרדיט: רשתות חברתיותטויוטה: ירידה במכירות אחרי 11 חודשים של עליות, הלחץ מסין מתגבר

ירידה שנתית ראשונה במכירות מאז תחילת השנה, האטה בייצור וזהירות גוברת מצד ההנהלה; השוק הסיני מאבד מומנטום ואילו גם אירופה ואסיה

ענקית הרכב, טויוטה מוטור, סיימה את חודש נובמבר 2025 עם נתונים שמסמנים תפנית שלילית לאחר כמעט שנה של צמיחה רציפה. יצרנית הרכב היפנית דיווחה על ירידה של 1.9% במכירות הגלובליות המאוחדות, הכוללות גם את דייהטסו והינו (Hino), לרמה של 965,919 כלי רכב. מדובר בירידה השנתית הראשונה של החברה זה 11 חודשים, נתון שמדגיש את התגברות הלחצים בענף הרכב העולמי ואת השפעתה המכרעת של סין על התוצאות.

ההאטה במכירות לוותה גם בירידה חדה יותר בצד ההיצע: הייצור העולמי של הקבוצה ירד ב-3.4% לעומת נובמבר אשתקד והסתכם ב-934,001 כלי רכב. הפער בין הירידה במכירות לירידה בייצור משקף גישה זהירה יותר מצד טויוטה, שמעדיפה להתאים את קצב הייצור לסביבה של ביקושים מתמתנים ואי-ודאות רגולטורית וכלכלית.

הגורם הסיני

עיקר הפגיעה נרשמה, שוב, בשוק הסיני. מכירות טויוטה בסין צנחו ב-12.1%

לעומת השנה שעברה והסתכמו ב-154,465 כלי רכב. בחברה ציינו כמה גורמים מצטברים שהובילו לירידה: הפסקת תוכניות סובסידיה לרכב חשמלי ולרכב חסכוני בדלק באזורים נרחבים, דחיית החלטות רכישה מצד לקוחות על רקע חוסר ודאות סביב מדיניות ממשלתית חדשה, וכן תהליכי מעבר בין דגמים,

כולל שינויים בדגמי מפתח כמו ה-RAV4.

הנתונים מסין ממחישים עד כמה השוק, שהיה מנוע צמיחה מרכזי עבור יצרניות רכב זרות, הפך לגורם סיכון. מעבר לתחרות הגוברת מצד יצרנים מקומיים, הפחתת התמיכה הממשלתית והסביבה הפוליטית המורכבת מקשים על שמירת היקפי המכירות.

עבור טויוטה, שמחזיקה נוכחות רחבה במדינה, מדובר באתגר אסטרטגי ארוך טווח.

- ענקית הרכב מכריזה על הפסד תפעולי ראשון מזה 70 שנה ומה קרה היום לפני 47 שנה

- טויוטה הגדולה חלשה ברכבים חשמליים - מה הסיבה?

- המלצת המערכת: כל הכותרות 24/7

מגמה מעורבת בשאר העולם

בזמן שסין הכבידה, השוק היפני סיפק נקודת אור מתונה. המכירות ביפן עלו ב-1.5% והגיעו ל-177,130 כלי רכב, הודות לביקוש מקומי יציב יחסית. עם זאת,

מחוץ ליפן נרשמה ירידה של 2.6% במכירות, לרמה של 788,789 יחידות, נתון שממחיש כי ההאטה אינה מוגבלת לסין בלבד.

צילום: Jens Mahnke, Pexels

צילום: Jens Mahnke, Pexelsעלייתה ונפילתה של חלוצת הרובוטיקה הצרכנית והצבאית

יצרנית שואבי האבק החכמים חברת iRobot הייתה כוכבת של ממש בוול סטריט מאז הנפיקה לפני 20 שנה ועד לפני כארבע שנים. אבל הצעת רכש של אמזון לחברה, שעוררה התנגדות בקרב פוליטיקאים, והמכסים של טראמפ שפגעו במכירות של כל החברות האמריקאיות בסין, הובילו אותה כעת עד פשיטת רגל. וגם: העתיד הוורוד שנשקף לטבע ואיזו עסקת ענק מבטיחה את המשך התמיכה האמריקאית בישראל

לאחר שכמעט כל המניות במדד ה-S&P - ליתר דיוק 97% או 484 חברות - פרסמו את תוצאות הרבעון השלישי של 2025, הסתבר שההכנסות עלו ב-8.2% - שיא של 12 רבעונים, הרווחים עלו ב-16.5% - שיא של 16 רבעונים, והרווחים הממוצעים הפתיעו בעלייה של 9.6% - שיא של 16 רבעונים. הקונצנזוס חוזה כעת שהעלייה בהכנסות וברווחים לשנת 2026 צפויה להיות חזקה מכפי שהעריכו, במיוחד מצד חברות מרכזי נתונים עם צבר הזמנות שהולך וגדל, חברת TSM מאיצה בניית מפעלים לשם כך.

זה באשר למיקרו. באשר למקרו, המצב אפילו טוב יותר. "זה עתה", כותב הוול סטריט ג'ורנל, "ראינו את הרבעון הטוב ביותר בשלוש השנים האחרונות מבחינת ההכנסות או בארבע שנים מבחינת הרווחים. הכלכלה האמריקאית ממשיכה להתגבר על זעזועי הסחר וההגירה של 2025, תוך שהיא לועגת לציפיות הרווחות להאטה או אפילו למיתון, ועוקפת מדינות מפותחות אחרות".

אבל התקשורת לא יכולה לסגת מאווירת הפסימיות שהיא מפמפמת, במיוחד מאז נכנס הנשיא טראמפ לבית הלבן. "סיבה אחת גדולה למצב (הטוב)", ממשיכה הכתבה, "היא שהאמריקאים, למרות התחזית הפסימית לגבי הכלכלה, למרות כעסם המתמשך על המחירים הגבוהים ואפילו על ההאטה בשוק העבודה, ממשיכים להוציא כסף. השקעות עסקיות עצומות במרכזי הנתונים ובפרויקטים אחרים שדרושים למרוץ הבינה המלאכותית גם הן מסייעות להגביר את צמיחת הכלכלה (ההשקעות בבינה מלאכותית וצריכת משקי בית היוו כמעט 70% מהצמיחה ברבעון השלישי). הכלכלה האמריקאית", מסכם המאמר, "לגלגה על רבות מהתחזיות הקשות מתחילת השנה, במיוחד מאז נכנס הנשיא טראמפ לתפקידו עם הבטחות גדולות להעלאת מכסים ולצמצום ההגירה".

מזה שנים אני חוזר וטוען שאסור למשקיעי המאה ה-21 לסמוך על כותרות ופרשנויות לצורך החלטות ההשקעה, כאשר המידע כולו נמצא בהישג יד ברשת. האמת? איני חושב שהפרשנים בתקשורת ישנו את קונספציית הפסימיות שבה הם לכודים, אבל טוב יעשה המשקיע אם תמיד ידבק בעובדות, הזמינות כולן ברשת, לפני שיפעל על סמך תחזיות המומחים.

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- טבע מגישה בקשה ל‑FDA לזריקה חודשית לסכיזופרניה

- המלצת המערכת: כל הכותרות 24/7

עסקת הגז של שברון מבטיחה עוד השקעות אמריקאיות

שברון היא צאצאית ישירה של ענקית הנפט סטנדרד אויל ופעילה ב-180 ארצות. החברה נוסדה בקליפורניה ב-1870 וכעת היא עוברת לטקסס, בגלל עלויות, רגולציה ובעיקר מסיבות פוליטיות. זו אחת מחברות האנרגיה המשולבות המובילות בעולם. החברה מייצרת נפט גולמי וגז טבעי, מייצרת דלקים לתחבורה, חומרי סיכה, פטרו כימיקלים ותוספים, ומפתחת טכנולוגיות בכל תחומי העיסוק שלה. היא גם נכנסת לעסקי אנרגיה חדשים.