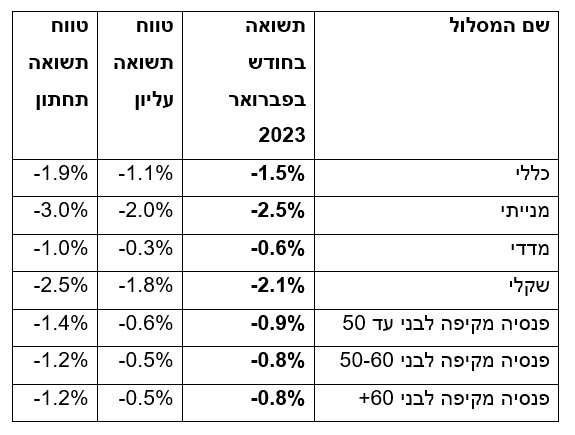

תחזית קופות הגמל: ירידה של 1.5% בממוצע בחודש פברואר

אחרי שחודש ינואר היה טוב בשווקים, הגיע חודש פברואר עם ירידות. השווקים בעולם ירדו וממילא גם קופות הגמל. התשואה הממוצעת של קופות הגמל במסלול הכללי צפויה להיות ירידה של 1.5% בחודש פברואר, במסלול המנייתי הירידה חדה יותר: 2.5%. טווח התשואות צפוי להיות בין תשואה שלילית של 1.1% לבין תשואה שלילית של 1.9% במסלול הכללי ובטווח של מינוס 2% עד מינוס 3% במסלול המנייתי, כך מעריך אבי ברקוביץ, משנה למנהל השקעות ראשי מיטב גמל ופנסיה. באופן מפתיע, לדברי ברקוביץ' בהפוך על הפוך "פיחות השקל מיתן את הפגיעה בתשואות", וזאת למרות הירידות בשווקים בארץ ובאיגרות החוב הקונצרניות והממשלתיות בישראל ש"הן האחראיות לתשואה השלילית של הקופות". השקל נחלש מול הדולר ב-5.6% בחודש פברואר וב-3.4% מול האירו.

בכל מקרה, חשוב להסתכל לטווחים ארוכים יותר, אתם לא מנהלים את הכסף מהיום למחר. מתחילת השנה (והאמת שבכל חצי השנה האחרונה) התשואות עדיין חיוביות. בסיכום החודשים ינואר-פברואר המסלול הכללי עלה ב-0.7% והמסלול המנייתי רשם עליה של 1.4%.

באופן מעניין, מדד הדאו ג'ונס בארה"ב ירד ב-4.2%, לא רחוק מהירידות בת"א, כאשר ת"א 35 ירד ב-3.5%, ת"א 125 מחק 5% ומדד ת"א 90 ירד יותר - ב-9%. המדדים האחרים בוול סטריט סיפקו ביצועים טובים יותר: מדד ה-S&P 500 ירד ב-2.6% ומדד הנאסד"ק בלט לטובה עם ירידה של 1.1% בלבד.

בניגוד לכך, באירופה השווקים דווקא עלו כאשר הדאקס הגרמני עלה ב-1.6%, הקאק הצרפתי עלה ב-2.6% ומדד יורוסטוקס 50 עלה ב-1.8%.

התשואות באג"ח בישראל בחודש פברואר: באג"ח הקונצרני המקומי נרשמה מגמה שלילית. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 ירדו ב-2.9%, 2.1% ו-2.5% בהתאמה. איגרות החוב הלא מדורגות ירדו בשיעור של 2.5%. מדד אג"ח קונצרני כללי ירד ב-2.3%. מדד איגרות החוב הממשלתיות ירד ב-2.8%, כאשר איגרות החוב הצמודות למדד ירדו ב-2.4% ואיגרות החוב השקליות ירדו ב-3.5%.

- אלטשולר שחם מתרחבת “בונים תמהיל חדש - יותר רגליים שמייצרות יציבות”

- אלטשולר: ירידה במספר העמיתים, אך עלייה בהכנסות ובנכסים המנוהלים ויציבות ברווח הנקי

- המלצת המערכת: כל הכותרות 24/7

מה עשו המדדים מתחילת השנה - עליות בארה"ב ואירופה, ירידות בישראל:

בארה"ב מדד ה-500 S&P עלה ב-3.4%, מדד הדאו ג'ונס ירד ב-1.5% ומדד הנאסד"ק קפץ ב-9.4%. גם באירופה המדדים רשמו עליות חדות: הדאקס הגרמני עלה ב-9.2%, הקאק הצרפתי עלה ב-12.3% ויורוסטוקס 50 עלה ב-11.7%. ביפן: מדד הניקיי עלה בשיעור של 5.2%.

לעומת זאת, בשוק המניות בישראל נרשמה מגמה שלילית: מדד ת"א 35 ירד ב-3.5%, מדד ת"א 125 ירד בשיעור של 4.5%, מדד ת"א 90 ירד ב-7.5%, ואילו מדד יתר 60 ירד בשיעור חד של 11.8%. באיגרות החוב הקונצרניות נרשמה מגמה שלילית: מדד אג"ח קונצרני ירד ב-1%. מדד איגרות החוב הממשלתיות ירד מתחילת השנה ב-1.3%.

- 4.??? 01/03/2023 19:47הגב לתגובה זוחותכים את האף כדי להרגיז את הפנים...

- 3.משמיד ערך 01/03/2023 11:52הגב לתגובה זונתניהו לך לכל הרוחות

- אביהו 06/03/2023 10:32הגב לתגובה זונתניהו החליט להרוס את הכל ולתת לחרדים שיצילו אותו מהכלא

- 2.דוד 01/03/2023 11:40הגב לתגובה זוהיה ברור ששנת 22 ואחרי זה יהיה חשבון נפש והירידות אחרי חמש שנים של עליות רציפות ויש לפזר את ההשקעה כדי לצמצם הפסדים ואפילו עם כל בפיזור שעשיתי התיק ירד בשמונה אחוזים וזה לא נורא בכלל אז תפסיקו לילל ותיפעלו בהיגיון בלי להיות מושפעים ממה שמפמפמים לכם במדיה יום יום

- 1.חשוב לבדוק טווחים ארוכים-אז למה לא מציג מתחילת 2022 ? (ל"ת)פיקח 01/03/2023 10:01הגב לתגובה זו

- כי 2022 זה רק שנה. תבדוק 5 שנים! (ל"ת)אתה לא כזה פיקח... 01/03/2023 23:29הגב לתגובה זו

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.