מה אפשר ללמוד ממחירי מניות הנדל"ן - האם מחירי הדירות ימשיכו לרדת ומה יהיה היקף המחיקה בנכסים ובניין?

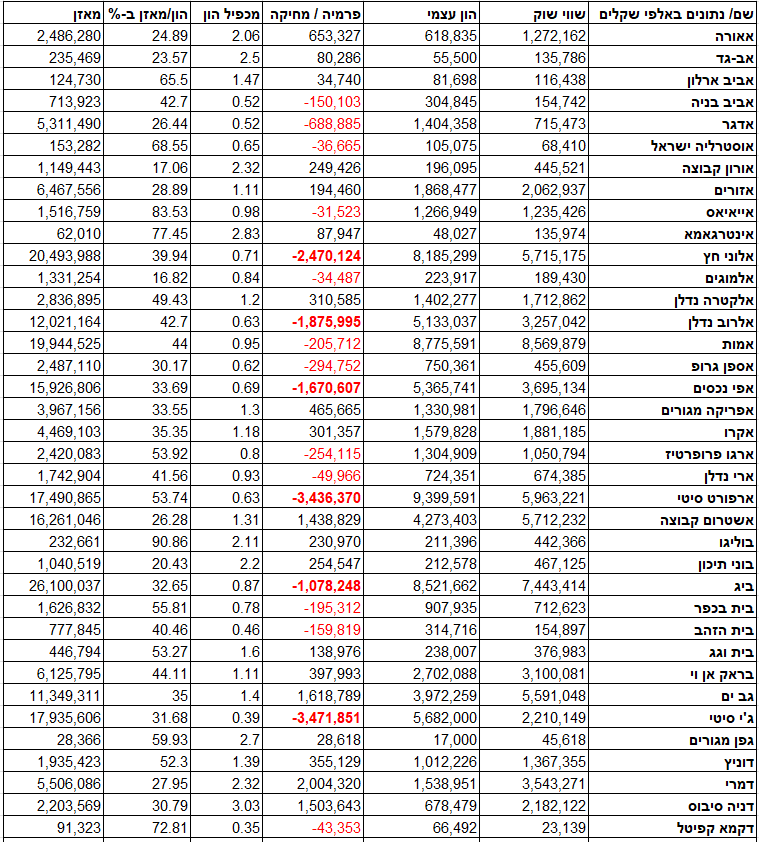

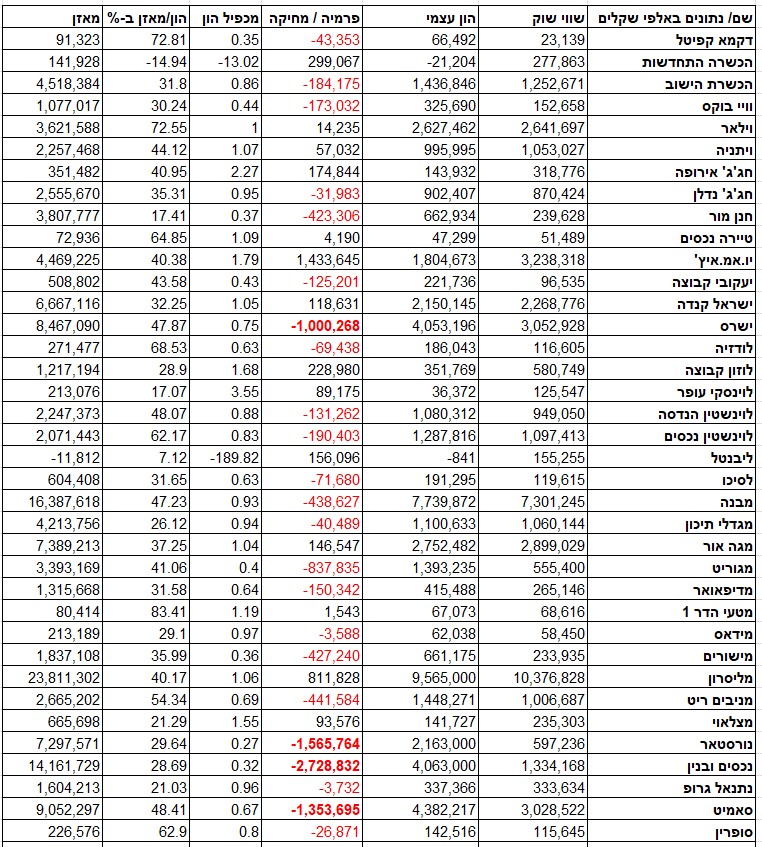

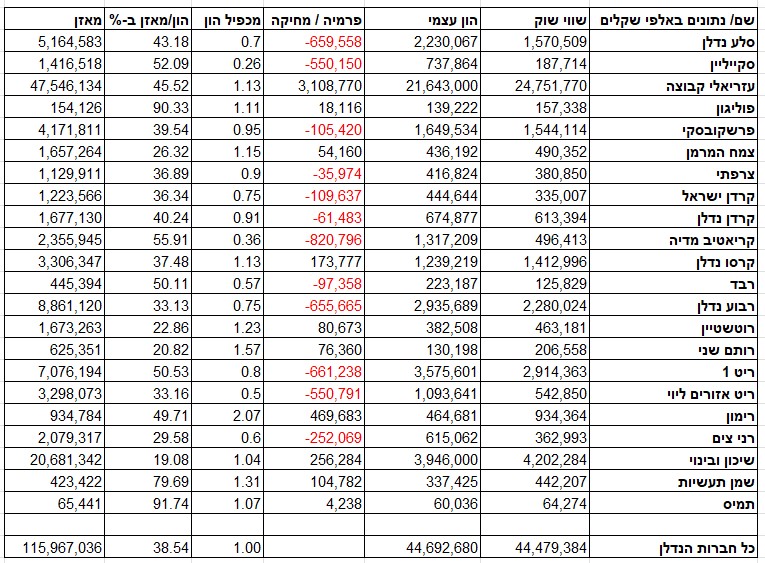

קחו את כל המניות בתחום הנדל"ן והבנייה, לרבות תשתיות, תסכמו את כל השווי של החברות האלו. תקבלו שווי מצרפי של 167 מיליארד שקל. עכשיו לכו לדוחות הכספיים, למאזן, קחו את ההון העצמי של כל חברה וחברה. תסכמו את המספרים ותקבלו - 180 מיליארד שקל.

אולי זה לא יפתיע אתכם כי מניות הנדל"ן בירידה מואצת כבר כמה חודשים טובים. זה מתבטא גם במניות הנדל"ן המניב וגם במניות של היזמים והבונים. כולן בירידות, ועדיין, המרחק מההון אצל חברות ספציפיות גם גדולות, הפתיע ובכלל - כשהמכלול מתחת לאפס זה לא עניין של מה בכך.

זה לא עניין של מה בכך כי המחירים בבורסה משקפים את התחזיות קדימה. בשנים האחרונות כשדיברו על עצירה-בלימה במחירי הדירות, מניות הנדל"ן היזמי והבנייה, צחקו על ההערכות האלו ועלו - התברר שהמשקיעים חכמים מהציפיות בעיתונים. עכשיו זה הפוך - המניות האלו ירדו עוד לפני שמחירי הדירות ירדו ומחירי הדירות עוקבים אחרי הירידות (המחירים כבר ירדו ב-5% וזה צפוי להימשך). ואם נסיק מההיסטוריה שהשוק יודע לפני, אנחנו בעצם מקבלים עוד גושפנקא לכך שמחירי הדירות בכיוון מטה. הירידות במניות נובעות מההפנמה שהחברות האלו הולכות להיפגע - היקף עסקאות נמוך, עלייה בריבית, וגם - לחץ על מחירי הדירות.

אבל כמה הסתייגויות בהקשר הזה - למרות שמניות הנדל"ן בנפילה, כולל מניות הנדל"ן היזמי והבנייה, יש הטרוגניות. למרות שסה"כ "תעשיית" הנדל"ן והתשתיות בבורסה נסחרת מתחת להון העצמי שלה, יש חברות שנמצאות המצב אחר - פרמיה משמעותית על ההון, כך גם לגבי "תתי" התחומים. בעוד היזמית והבונה דמרי נסחרת בפרמיה של 2 מיליארד שקל על ההון העצמי, בערך פי 2.5 על ההון העצמי שלה, חנן מור נסחרת ב-660 מיליון שקל מתחת להון, במכפיל הון של 0.37.

- בין תכנון לביצוע: כך נראים תהליכי בנייה שנעשים נכון

- קרן האקוויטי One Invest רכשה 35% ב'אריאל גבאי' ב-160 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

כלומר, המצוקה שמשדר שוק המניות, ברורה וקיימת, המצוקה באופן ספציפי כבר תלויה בכל חברה וחברה. דמרי היא מהגדולות בין חברות הנדל"ן והיא מהעיקריות שנסחרות בפרמיה. לצידה גם גב ים עם פרמיה של 1.6 מיליארד שקל על ההון העצמי, דניה סיבוס עם פרמיה של 1.5 מיליארד שקל והגדולה מכולן גם בשווי וגם בפרמיה - עזריאלי עם פרמיה של 3.1 מיליארד שקל ושווי של 24.7 מיליארד שקל.

מחיקות-מחיקות-מחיקות

השוק מתמחר מחיקות. המשקיעים בבורסה סבורים שיש חברות שצריכות למחוק מיליארדים. רואים את זה כמובן בפער שבין שווי השוק להון העצמי. אלוני חץ שנסחרת ב-5.7 מיליארד שקל מחזיקה הון של 8.2 מיליארד שקל - ההפרש 2.5 מיליארד שקל הוא דיסקאונט שהשוק נותן לה כי הוא לא מאמין בערך הנכסים. למעשה אצלה המצב מעניין ומורכב יותר - על ההשקעה באנרגיקס השוק נותן פרמיה, כך שהדיסקאונט בפועל גבוה הרבה יותר מה-2.5 מיליארד שקל.

איירפורט סיטי וג'י סיטי נסחרות בפער הגדול ביותר ביחס להון - 3.5 מיליארד שקל. תיאורטית צפויות מחיקות ענק, מחיקות שלרוב נעשות בדוחות הכספיים השנתיים, כאשר רואי החשבון חייב לבדוק את תמרורוי האזהרה, להתייחס למחיר בשוק, לשאול שאלות קשות, לבדוק את הערכות השווי. זה בתיאוריה, כי מה שראינו בשבועות האחרונים הוא שהשמאים לא מעלים דרמטית את שיעורי ההיוון לצורך קביעת שווי הנכסים. שיעור ההיוון אמור להיות מתואם לריבית, אך מכיוון שטענתם שמלכתחילה הם היו שמרנים ושיעור ההיוון היה גבוהה, אין מקום להעלות אותו כעת משמעותית.

- קניתם דירה ב-80/20 לפני שנתיים - האם תוכלו לבטל את העסקה?

- אזורים תקים 147 יח"ד בבאר יעקב לאחר שזכתה במכרז רמ"י

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- חובת דיווח על הכנסות משכר דירה: בעד ונגד והסיכויים להצלחה

כלומר בשעה שהריבית כאן עלתה ב-4%, שיעור ההיוון עלה אולי ב-1%, וזה אומר שהתזרימים העתידיים של הנכסים לא השתנו דרמטית מהשמאות הקודמת והם עדיין תומכים במספרים שהיו בעבר. פחות או יותר, אבל לא הרבה פחות. אז למרות שהשוק מצביע על מחיקות ענק, זה לא יקרה, לפחות לא בדוחות השנתיים של 2022. זאת לא התחייבות. בימים כאלו, הכל על הקרח. בינתיים ממה שרואים, שומעים ומשיחות עם שמאים, רואי חשבון והנהלת חברות, נראה שהמחיקות אמונם יהיו, אבל לא בהיקף שהשוק מתמחר.

8 חברות שצריכות תיאורטית למחוק מעל 1 מיליארד שקל

בבדיקה שלנו עלו 8 חברות שצריכות למחוק מעל 8 מיליארד שקל. נוסף למוזכרות למעלה, אלוני חץ, איירפורט סיטי וג'י סיטי, יש את האמא של ג'י סיטי, את ישרס וביג עם סכום "צנוע" יחסית לרשימה עם 1 מיליארד שקל, את סאמיט, אפי נכסים, אלרוב נדל"ן, ונכסים ובניין שהבניין ב-HSBC לצד הרכישה במחיר יקר בגב ים, מחייבים מחיקה קרובה.

השוק מכוון למחיקה של 2.7 מיליארד שקל. ההון של נכסים ובניין מעל 4 מיליארד שקל והשווי 1.36 מיליארד שקל. מה שמיוחד בנכסים ובניין לעומת רוב האחרות שמוזכרות כאן, הוא גם המחיקה האבסולוטית התיאורטית - אותן 2.7 מיליארד שקל ובעיקר המחיקה היחסית - היא נסחרת ב-0.32 על ההון העצמי, כלומר מדובר על מחיקת 68% מהונה. כאשר גם המחיקה בשקלים גדולה וגם מכפיל ההון נמוך, זה עוד יותר קשה לרואי החשבון להעלים עין.

הסיכון והסיכוי

הסיכון שבמינוף הוא ברור. כאשר הריבית עולה, ההלוואות מתייקרות, המימון פוגע בתשואה על ההון. אם התייחסנו לממוצע של המינוף שהוא 62%, אז די בעליית ריבית של 3% כדי להקטין את התשואה על ההון ב-2%. עלויות המימון עולות ב-2% מההון - 3% על 62%. זה הרבה כסף. במיוחד שזה מגיע עם חולשה, האטה בשווקים, ירידה במחירי הדירות, ירידה במחירי המשרדים. זה מקטין את התשואה על ההון בכמה אחוזים טובים, זה מביא אותה לתשואה שלילית בחלק מהמקרים. ככל שהמינוף גדול יותר זה חזק יותר. ככל שיש מרחק גדול יותר בין השווי בשוק להון, כך השוק אומר - "יש בעיה".

הבעיה הזו מתעצמת ומתבטאת ביחסים האלו - מכפיל הון ומינוף, אבל כגודל הסיכון גם גודל הסיכוי. מוקדם אולי לדבר על זה. לפני ההזדמנויות יהיה עוד רע. יהיו דיפולטים, ירידות ערך, מחיקות, עסקאות "הצלה" כדי לצאת מבוס פיננסי. צריך לזכור שמעבר לנתונים המאזניים שבדקנו כאן, הנתונים החשובים ליכולת הישרדות הם מזומנים ותזרימי מזומנים לטווח של שנה. המצב במאזן יכול להיות טוב, אבל קצב הפירעונות גבוה מדי, וההיפך. כל מקרה לגופו, אבל הממוצע לא נראה טוב.

- 18.כתבה מגמתית של אבישי שאין לו מושג והאמת שהוא לא אש 03/03/2023 14:17הגב לתגובה זוכתבה מגמתית של אבישי שאין לו מושג והאמת שהוא לא אשם מי שנתן לו לכתוב הוא האשם

- 17.הא הידיעה 02/03/2023 01:54הגב לתגובה זוב2008-2011, הריבית היתה יותר גבוהה, השכר הציוני היה אף נמוך יותר ביחס למחירי הדירות ובכל זאת המחירים קצפו. אז שלא יספרו לנו סיפורים בעלי -ההון מפמפמים ירידות כי הם רוצים להיכנס לפני התפרצות הביקושים של הצעירים הקרובה שתגיע כשהריבית תיעצר.

- נגיד 03/03/2023 20:24הגב לתגובה זוב-2008 התחיל משבר הבא-פריים והריביות צנחו לאפס. במקביל התחילו העליות בנדל"ן.

- 16.זוג צעיר 01/03/2023 09:38הגב לתגובה זולא מוריד מחיר, מספרים משהו אחד בקוצות הפייס ואצל בעלי הדירות העליות ממשיכות, אז מה קורה פה? יכול להיות שמישהו משקר לציבור?

- 15.מעניין מאוד. תודה. (ל"ת)הקורא 01/03/2023 04:13הגב לתגובה זו

- 14.עופרי 01/03/2023 00:30הגב לתגובה זוהם יתרסקו !!!! ל 50% מהשכירים משתכרים שכק מינימום !!! איזה בנק יתן להם משכנתא ??? הם מאוד רוצים לרכוש דירה. אבל לא יכולים. השאר שכן יקבלו משכנתא לא יוכלו ליות. הם קבורים תחת קורת גג שהופכת את החיים לסיוט. והכל בגלל שהיהודי מת !!! על הכסף ורוצה להרויח ולהרויח ..... הציונות מתה !!!

- 13.המחירים לא יירדו !!! (ל"ת)עופרי 01/03/2023 00:27הגב לתגובה זו

- 12.אייל 28/02/2023 20:45הגב לתגובה זואומרים 30% ובתרחיש קיצון יכול להגיע עד 50%

- הדרך ארוכה ורבה (ל"ת)אתה בכיוון הנכון 28/02/2023 21:45הגב לתגובה זו

- 11.יואב קיש קיש קריא 28/02/2023 20:26הגב לתגובה זודירות שמחירן הגיע בשיא עד 3 מיליון, עדיין צפויות להמשיך לעלות והרבה בשנים הקרובות. תוך 3-10 שנים, כבר אי אפשר יהיה למצוא דירה במרכז במחירים כאלה, אפילו לא לאנשים יחסית מאד אמידים, אלא אם מגדירים את חריש כמרכז.

- עומרי 01/03/2023 00:33הגב לתגובה זוסבלנות חבר !!! להזכירך , מחירי הדיור טיפסו מעלה במשך 12 שנה , הגיעו לפסגה בזכות כסף "זול" , עכשיו מחליקים חזרה לתחתית. 3 שנים של ריבית 4-5% (ריבית אפקטיבית 7-8%) יעשו עבודה מצויינת לפיצוץ הבועה

- 10.אוהד 28/02/2023 20:02הגב לתגובה זושוק השכירות פחות מושפע מריבית, מישהו זוכר שכשהריבית ירדה מחירי השכירות ירדו? יש המון היצע שעומד להיכנס וזה יגדיל את היצע השכירות ומי שיתקע עם דירה ריקה ישלם ארנונה משכנתא ועד בית ויסתכן שיפלשו לו לדירה. משקיעים בלי כיסים עמוקים יאלצו להיפטר מהנכס

- 9.משה 28/02/2023 19:54הגב לתגובה זולחברות עם פרמיה חיובית (שווי שוק גבוה מהון עצמי) הכותב ממליץ על מחיקה. לפי הגיון זה על חברות עם פרמיה שלילית (שווי שוק נמוך מהון עצמי) גם המלצה למחיקה? ההיפך לאלה צריך המלצה לרכישה!

- 8.בחברות עם פרמיה שלילית מח המניה יעלה וה"מחיקה" תתיתר. (ל"ת)משה 28/02/2023 19:26הגב לתגובה זו

- 7.אנונימי 28/02/2023 18:51הגב לתגובה זובמדינה שאף אחד לא רוצה לגור בה מחירי הדירות צריכים להיות כמ בעזה בירדן או מצריים. זה המחי הטמיתי הראלי

- 6.Bar 28/02/2023 18:09הגב לתגובה זוגם אם ערך הנכסים ירד ב10% בגי סיטי, עדיין יש פער עצום בין שווי השוק לבין הנכסים, מה גם שהפיחות בשקל תורם לחברה כי 80% מנכסי החברה ביורו או דולר והחוב עץשל החברה בשקל. לדעתי מוערכת בחסר

- 5.אבא 28/02/2023 17:19הגב לתגובה זוההון עצמי שלהם ימחק כי הם חיים על השוליים והשוליים התאדה

- 4.לא הזוי מטומטם גדול וקשקשן 28/02/2023 16:58הגב לתגובה זולא הזוי מטומטם גדול וקשקשן

- 3.עובדיה שורה אחרונה תתפטר אין לך מושג ואתה קשקשן גד 28/02/2023 16:55הגב לתגובה זועובדיה שורה אחרונה תתפטר אין לך מושג ואתה קשקשן גדול אבל אתה לא אשם מי שמשלם לך משכורת מטומטם

- האתר שלו 28/02/2023 18:33הגב לתגובה זוחחח

- 2.אהבתי את הניתוח (ל"ת)בני 28/02/2023 16:44הגב לתגובה זו

- 1.גם אזרח 28/02/2023 16:03הגב לתגובה זומצטט רפרנס של חבר וזה כאילו הוכחה מדעית של תנועת מחירי הדירות.

רז אברהם. קרדיט: רון כהן

רז אברהם. קרדיט: רון כהןמבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

רז אברהם, משפטן ושמאי מקרקעין, על המלאי הענק, הטריקים להשארת מחיר הדירה הרשמי יציב כשבפועל המחיר בירידה דרמטית

שוק הדיור הישראלי עבר בשנתיים האחרונות שינוי משמעותי: יותר תנודתיות והרבה יותר יצירתיות שיווקית מצד יזמים. מי שמחפש תשובה פשוטה (עולה/יורד) מפספס את הסיפור. מי שמנסה להבין מה באמת קורה למחיר - לא צריך להסתכל על המספרים, אלא על מה שמנסים להסתיר מאחוריהם.

עודף מלאי חדש: כשההיצע נהיה שחקן פעיל

עפ״י נתוני הלמ״ס בסוף אוקטובר 2025 נותרו למכירה כ־83,580 דירות חדשות, עם 29.2 חודשי היצע. כלומר בקצב המכירות הנוכחי יידרשו מעל שנתיים עד לסיום מכירת המלאי הקיים. כבר כאן עולה מצוקת היזמים

על פני השטח: כשיש כל כך הרבה דירות על המדף, הקבלן חייב למכור כדי לפתור לעצמו בעיות מימון, תזרים וודאות.

ועוד נתון שמחדד איפה הלחץ יושב: כ-32% מהמלאי שנותר למכירה נמצא במחוז תל אביב (26,570 דירות) וכ-25% במחוז המרכז (20,750 דירות). כלומר: עודף

המלאי מתרכז באזורי ביקוש - בדיוק המקומות שבהם הקונים הכי רגישים למחיר, לריבית ולתחושת הסיכון.

בשלושת החודשים אוגוסט- אוקטובר 2025 נמכרו כ-19,870 דירות (חדשות + יד שנייה, ירידה של 9.8% לעומת שלושת החודשים הקודמים). מתוך זה, 40.2% דירות חדשות (כ-7,990),

ומתוכן כ־35.6% מהדירות החדשות שנמכרו היו במסגרת סבסוד ממשלתי.

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

- המלצת המערכת: כל הכותרות 24/7

זה אומר משהו לא נעים לקבלנים אבל אמיתי: כשחלק גדול מהפעילות נשען על מסלולים מסובסדים, השוק החופשי מאותת שהוא מתקשה לייצר ביקוש במחירים שהיזמים רוצים - והפער הזה הוא הדלק למבצעים.

רז אברהם. קרדיט: רון כהן

רז אברהם. קרדיט: רון כהןמבצעי הייאוש של הקבלנים מלמדים שירידת מחירי הדירות תימשך

רז אברהם, משפטן ושמאי מקרקעין, על המלאי הענק, הטריקים להשארת מחיר הדירה הרשמי יציב כשבפועל המחיר בירידה דרמטית

שוק הדיור הישראלי עבר בשנתיים האחרונות שינוי משמעותי: יותר תנודתיות והרבה יותר יצירתיות שיווקית מצד יזמים. מי שמחפש תשובה פשוטה (עולה/יורד) מפספס את הסיפור. מי שמנסה להבין מה באמת קורה למחיר - לא צריך להסתכל על המספרים, אלא על מה שמנסים להסתיר מאחוריהם.

עודף מלאי חדש: כשההיצע נהיה שחקן פעיל

עפ״י נתוני הלמ״ס בסוף אוקטובר 2025 נותרו למכירה כ־83,580 דירות חדשות, עם 29.2 חודשי היצע. כלומר בקצב המכירות הנוכחי יידרשו מעל שנתיים עד לסיום מכירת המלאי הקיים. כבר כאן עולה מצוקת היזמים

על פני השטח: כשיש כל כך הרבה דירות על המדף, הקבלן חייב למכור כדי לפתור לעצמו בעיות מימון, תזרים וודאות.

ועוד נתון שמחדד איפה הלחץ יושב: כ-32% מהמלאי שנותר למכירה נמצא במחוז תל אביב (26,570 דירות) וכ-25% במחוז המרכז (20,750 דירות). כלומר: עודף

המלאי מתרכז באזורי ביקוש - בדיוק המקומות שבהם הקונים הכי רגישים למחיר, לריבית ולתחושת הסיכון.

בשלושת החודשים אוגוסט- אוקטובר 2025 נמכרו כ-19,870 דירות (חדשות + יד שנייה, ירידה של 9.8% לעומת שלושת החודשים הקודמים). מתוך זה, 40.2% דירות חדשות (כ-7,990),

ומתוכן כ־35.6% מהדירות החדשות שנמכרו היו במסגרת סבסוד ממשלתי.

- אושרה תכנית להקמת שכונת "מצפה תלפיות" בהיקף של כ-900 יח"ד

- לזה הקבלנים לא ציפו - מבול של ביטולי עסקאות בפתח

- המלצת המערכת: כל הכותרות 24/7

זה אומר משהו לא נעים לקבלנים אבל אמיתי: כשחלק גדול מהפעילות נשען על מסלולים מסובסדים, השוק החופשי מאותת שהוא מתקשה לייצר ביקוש במחירים שהיזמים רוצים - והפער הזה הוא הדלק למבצעים.