סיפור אמיתי - מניית האב נסחרת ב-2 דולר ויש משקיעים שעומדים לרכוש ב-10 דולר; מי זאת האב ואיך אלי רייפמן קשור לסיפור?

חברה רדומה, קטנה, לא מעניינת, עם מחזורי מסחר נמוכים מאוד, לכדה את עיניהם של סוחרי השלדים והמתווכים. אחרי חיזורים של כמה שנים, בעל השליטה ב-ALD, ד"ר זיגמונד בלובבנד, נענה להצעה. בסוף העסקה המורכבת והסיבובית, נכנסה האב, חברת סייבר ישראלית לתוך ALD, שמה שונה, והיא כבר שידרה עניין, תוך כדי גידול במחזורים. ואז החלו רכישות - קנו את קומסק שהיא חברה שירותים ואספקת מוצרים בתחום אבטחת המידע, רכשו עוד חברות, הגיעו למסה של הכנסות, אבל גם למסה של הפסדים. ואז ביום אחד הם אמרו - אנחנו הולכים לוול סטריט לפי שווי של 1.3 מיליארד דולר.

תראו, יש הפתעות בחיים, שוק ההון מלא מדי יום בסיפורים מרתקים, אבל זה סיפור של פעם בעשר שנים:

התקשנו להאמין. איך בדיוק חברה כזו הולכת לוול סטריט בשווי הזה בשעה שיש לה שווי אחר בתל אביב ואחרי שמנייתה נסקה בשנה האחרונה? אנחנו עדיין לא מאמינים בשווי הזה, אבל אחרי שראינו את פאגאיה מתמזגת עם ספאק נופלת מ-10 דולר ל-2.5 דולר (כפי שהערכנו), אבל ממריאה תוך שבועיים ל-40 דולר ואז חוזרת תוך שלושה שבועות כל הדרך למטה ויורדת מתחת ל-1 דולר, הבנו שאין כאן עניין של שווי כלכלי, אלא עניין של ספוקלציות, עניין של הימורים במקרה הטוב, עניין של מניפולציות במקרה הרע.

המסחר במניית האב ייפסק ב-23.2 והיא תימחק מהמסחר בתל אביב ב-27.2. למחרת, יום שלישי ה-28.2, היא תתחיל להיסחר בוול סטריט בהמשך למיזוג עם ספאק. מחיר הפתיחה יהיה 10 דולר. מחיר המניה היום בתל אביב בתרגום לזכויות של המניות בוול סטריט הוא בערך 2 דולר. מה אתם חושבים שיקרה? נכון צניחה ענקית? האם אתם מוכנים לחתום על זה? לא בטוח שכדאי.

- משווי של 1 מיליארד דולר לאפס: האב בצעד אחרון לפני מחיקה מהנאסד"ק

- האב סקיוריטי תבקש לאחד מניות ביחס של 1-20 כדי לא להימחק מהנאסד"ק

- המלצת המערכת: כל הכותרות 24/7

אין סחורה צפה במניות החברה, ויש בעצם מספר מצומצם של שחקנים שיכול להשפיע על המניה. המשקיעים במניות האב בארץ, יקבלו את המניות של האב חו"ל ויוכלו לסחור בהן, אבל לא בטוח בכלל שטכנית הן יוכלו לעשות את זה כבר בראשון. אם כן, אז אוי ואבוי - הם אמורים למכור מיד. אם לא, אז הם ימכרו ככל הנראה איך שיקבלו את המניות, כל שער מעל 2 דולר (בערך) הוא רווח בשבילם, אלא אם הם מאמינים בשווי של 1.3 מיליארד דולר. האמת שלא ראינו מיזוג אחד עם ספאק שייצר ערך במניות הישראליות הממוצע שם הוא מינוס 80%. למה שהאב תהיה אחרת?

בדיוק את זה חושבים גם בעלי המניות של הספאק שהחליטו שלא ללכת על המיזוג. הם העדיפו לקבל את ה-10 דולר על מניה וללכת הביתה. הם לא רוצים את ההרפתקה הזו. אז מה כן יש?

יש הנפקת פייפ של 5 מיליון מניות - 50 מיליון דולר. המשתתפים בה התחייבו לקנות את המניות ב-10 דולר. מי קונה מניות ב-10 דולר בהנפקה כזו כשהמחיר בשוק הוא 20%. מי מתחייב לזה? מי רוצה להפסיד כסף, מי מוכן להפסיד כסף למשקיעים שלו? והאם באמת מדובר על הפסד כסף או שיש כאן תרגיל מאחורי הקלעים?

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

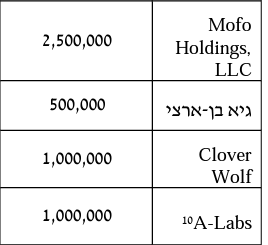

בדקנו - הנה הרשימה של המשתתפים בהנפקה הפרטית:

הגוף שהוביל את המעבר של החברה לוול סטריט הוא A-Labs. מדובר על גוף ייעוץ שמשקיע בחברות ומנסה להביא אותם לשווים של מיליארדים. גוף של עשרות אנשים שבראשם עומד דורון כהן שהיה בכיר בחברת אמבלייז. אמבלייז נספר לקוראים צעירים ונרענן את הזיכרון של כולם, הייתה חברה שאלי רייפמן הוביל להצלחה פנומנלית בבורסה האנגלית. היא גייסה מאות מיליונים, נסקה לשווי של מעל 8 מיליארד דולר, בסוף כשלה בפיתוח המוצרים, אבל זה לא הפריע לה לקנות פעילויות רבות, כמו פורמולה, להיכנס לסחרור מסוכן ולשנות צורה. העומד בראשה רייפמן הסתבך בפלילים ובהלוואות בשוק האפור. ב-2011 הורשע רייפמן בעבירות של זיוף ומרמה ונידון לארבע שנות מאסר.

רייפמן "מסתובב" במשרדי A-Labs ויש לו על פי ההערכות משקל משמעותי בארגון הזה. אבל אין לו שום תפקיד רשמי. A-Labs השלימה בשנים האחרונות מספר הנפקות, הגדולה מכולן - ננוקס. גם ננוקס הגיעה לשווי של 5 מיליארדים, עד שנחתה למציאות, שוויה כיום 460 מיליון דולר. החברה מפתחת רנטגן מיוחד-משוכלל שאמור היה להחליף את הרנטגנים הכבדים, רק שבינתיים היא לא מצליחה עסקית.

ונחזור להאב. A-Labs רוכשת 1 מיליון מניות של האב ב-10 דולר כשהמחיר הוא 2 דולר. אין באמת סיבה אמיתית, ברורה, לא מדובר בחבר'ה שלא מבינים עניין. מדובר אגב, בחבר'ה שנותנים ייעוץ לספאק עצמו. כך שיכול להיות שבאיזשהו מקום הם קיבלו את החבילה שלהם ויכולים לספוג הפסד. זו רק השערה כמובן. אנחנו לא יודעים כמה כסף הם קיבלו.

חוץ מ-A-Labs יש גוף שירכוש 2.5 מיליון מניות Mofo Holdings. מבירור שעשינו עולה כי מדובר בסוג של פמילי אופיס שבראשו עומד משה שליסר. איך מר שליסר לוקח 25 מיליון דולר של המשקיעים שלו ומסכן אותם? דיברנו איתו, הוא ניתק אחרי כמה שניות, תשובה לא קיבלנו, קיבלנו אווירה.

ויש עוד משקיעים בפייפ - "קלובר וולף" זו קרן גידור בהובלת עדי קולבר. גיא בן ארצי מנהל קרן גידור. עדי וולף רוכשת למשקיעים שלה מניות ב-10 מיליון דולר, בן ארצי ב-5 מיליון דולר. או שהם ממש הולכים לאכול אותה כפי שכל המידע הקיים מסמן, או שהם יודעים משהו שאנחנו לא.

ועכשיו לתרחישים - מה יקרה למניית האב בוול סטריט?

לצד 5 מיליון מניות של הרוכשים בפייפ, יקבלו הספונסרים שהם היזמים של הסאפק כ-3 מיליון. בנוסף יש כמובן את בעלי המניות שמחזיקים בארץ לרבות את בעלי העניין ביניהם משה אייל היזם ועוזי כץ שהיה מנכ"ל טליט והסתבך בפרשות ובתביעות.

השווי של החברה בארץ - כ-650 מיליון שקל לכאורה נמוך בהינתן ה-1.3 מיליארד דולר שמדברים עליו בוול סטריט, אבל האם האב שמפסידה עשרות מיליונים בשנה והונה כ-180 מיליון שקל שווה בכלל את השווי בת"א? יכול להיות שיש משקיעים שלוקחים הימור מחושב ואומרים לעצמם - אי אפשר לדעת מה יקרה בוול סטריט, אולי זה באמת יתפוס ויעלה, וגם אם לא יעלה, כל מחיר מעל 2 דולר הוא רווח והמניה מתחילה ב-10 דולר. אולי הסיכוי לרווח גבוה?

אז כן, זה יכול להיות הימור טוב, יכול להיות הכל, רק שבסוף הכלכלה מנצחת. האב פרסמה במצגת מספרים נהדרים לשנת 2026. אנחנו נשתדל לזכור לחזור למספרים האלו ולראות אם האב הגיעה אליהם. אנחנו נזכיר לכם שאין כמעט חברה שהנפיקה והצליחה לעמוד ביעדים שלה, בטח לא ספאק. אז אם תרצו - קחו הימור, אבל תזכרו שזה הימור. זה גם יכול להיגמר במתחת ל-2 דולר. הכל פתוח, גם זינוק יכול להיות. כאמור, אחרי פאגאיה, כבר ברור שיש מניות שלגביהן כל מחיר זוכה, עד שהספאק מתפוצץ.

- 23.ארז 29/01/2023 11:36הגב לתגובה זואם זו השקעה טובה, שיציגו אותה , ידברו, מנסיוני המשקיעים הקטנים תמיד ! לא יהנו מ״כשל שוק״ שווה להזהר

- 22.עוזי כץ הורשע בארה"ב 27/01/2023 19:29הגב לתגובה זוהוא מועמד מצוין לראשות ממשלה :( אבל לא הייתי משקיע אם הוא מעורב

- 21.יובל 27/01/2023 12:28הגב לתגובה זומשהו פה מסריח. הם מתלבשים על מנייה אחת ומעלים עליה כתבות כל יום. כל פעם אחרת. צריך לבדוק את האתר הזה ואת המניעים שלו.אני קורא מפה לרשות להתערב.

- 20.לרון 27/01/2023 11:49הגב לתגובה זוהיזהרו אתם במעשיכם=האב,המשכ בשרשרת השמות המוזרים

- כתבים בגיל 20 עובדים לפי תממלוגים (ל"ת)מוטי 28/01/2023 01:58הגב לתגובה זו

- 19.MOFO holdings? בסלנג באנגלית פירושו " מאדר פאקר אחזקות" (ל"ת)מעניין מי הליצן 27/01/2023 11:25הגב לתגובה זו

- 18.שמעון 26/01/2023 18:36הגב לתגובה זואיפה רשות ניע?

- 17.כיף לקרוא כתבה שהיא לא יח"ץ (ל"ת)אבי 26/01/2023 15:40הגב לתגובה זו

- 16.חודשיים מהיום המניה ב20 סנט-והחברים מהפייפ מזיעים ברשות (ל"ת)יצחק טיומקין 26/01/2023 09:50הגב לתגובה זו

- 15.יש זכרון... יותר מדי אנשים מפוקפקים מעורבים. (ל"ת)מפסיד סדרתי 25/01/2023 23:08הגב לתגובה זו

- 14.נשמע כמו השחלה לה לה לה לה..... (ל"ת)אדיר 25/01/2023 22:47הגב לתגובה זו

- 13.רוכי 25/01/2023 22:21הגב לתגובה זוולרוב הוא צודק, אך אם היה מכיר באמת את טכנולוגיית הסייבר הפורצת דרך של האב סקיוריטי הוא היה מבין שאמנם יש סיכון וגם יש סיכוי, אך שווי של 1.2 מיליארד דולר הוא שווי סביר לחברה. בישראל היא נסחרת בעשרות אחוזים משווייה האמיתית ומה שהטכנולוגיה הפורצת דרך של האב שווה. הכל יכול להיות. בהצלחה למחזיקים

- 12.ככ שקוף 25/01/2023 22:17הגב לתגובה זוהיזהרו -מדובר בפתיחת שורטים ותוכן שמשרת את הפוזיציה, לכאורה

- 11.עידו אתה נאמבר 1 (ל"ת)קוגניטו 25/01/2023 21:26הגב לתגובה זו

- 10.מגדר 25/01/2023 20:16הגב לתגובה זואיך עדיין יש לה כסף מנוהל?

- 9.אורן 25/01/2023 20:11הגב לתגובה זורק להבנתי מהכתב "החכם" שלא דיבר בכלל על מוצרי החברה, השוק הפוטנציאלי, העובדה שהסייבר היום מאיים על כל ארגון ולפי זה קבע את שווי החברה. רק להגיד שאף אחד לא מבין כלום והוא מבין משהו על סמך מה? היה אפשר לבחון את הפעילות להבין מה החוזק של החברה אבל הוא בטח לא מבין בזה

- 8.1 25/01/2023 19:47הגב לתגובה זוזו כתבה עניינית או כתבת השמצה ללא שום בסיס והתייחסות לנתונים? האם לכתב או למי ממשפחתו יש שורט על המניה?

- 7.רועי 25/01/2023 19:39הגב לתגובה זוכמה אני לא מופתע מהכתבה הזאת, נראה שממש חיכיתם מוכנים לדיווח הזה. אז כמה נקודות: א. כל הספאקים לא חצו את רף העשר דולר לאורך זמן כי רוב הסאפקים חדשים - פעם זה היה נפוץ להתמזג לשילדה וזה חזר לאופנה בשנים 20' ו21'. ונחשו מה קרה מאז? שוק המניות נכנס בשנת 22' לטריטוריה דובית. ומי חוטף ראשון בטריטוריה דובית? כמובן חברות הצמיחה. והן חוטפות חזק. אז זה שלא נתקלתם בחברה ממוזגת ספאק שלא הצליחה זה כי הסביבה הכלכלית לא אפשרה זאת, גם לא לגדולות והרווחיות ביותר. ב. ההנפקה היא הימור? כל דבר קטן שנחליט עליו בחיים זה הימור, אלא אם כן יש סטטיסטיקה מכותבת של אחרים שצעדו באותה הדרך לפנינו והגיעו למסקנות. אז כן, מדובר בהימור, בדיוק כמו בכל השקעה אחרת במובן מסוים- גם בגדולות ביותר. למשל, בהשקעה בנוקיה יום לפני השקת הסמארטפון הראשון, שלהזכיר לכם נוקיה הייתה חברה מצליחה מאוד אז בזמנו. אז אם כבר הימור אז לפחות שיהיה הימור על חברה טובה עם צוואר הזמנות של חצי מיליארד דולר לשלוש השנים הקרובות, שאת זה אגב שכחתם לציין.

- לרון 27/01/2023 11:51הגב לתגובה זולשילדה זה שייכ למכונאות רכב

- 6.כשאתם לא ביביסטים עיוורים אתם חדים ומושחזים (ל"ת)ייזהרו הלקוחות 25/01/2023 19:29הגב לתגובה זו

- 5.שולתתתתת1 25/01/2023 19:23הגב לתגובה זואכן לא ברורה הסיבה למה שילמו 10 דולר למניה... שווה חקירה של תוכנית תחקירים טלוויזיונית.

- 4.נשמע כמו BBלנד, כל מספר זוכה והבית תמיד מרוויח (ל"ת)מה קורה כאן? 25/01/2023 19:13הגב לתגובה זו

- 3.אנונימי 25/01/2023 19:09הגב לתגובה זובואו נרענן את הזיכרון .אלי רייפמן אין מה להוסיף ארכי נוכל .alabs מספיק שתציצו בפרוטפוליו שלהם ושיטת ההנפקות בקנדה .זה הפקולטה לרמאות של שוק ההון והרשות לא דרכה שם,עדיין…קלובר וולף בואו אזכיר לכם ..יש חברת פח זבל שנקראת אייסקיור ..לפני שנה וחצי החברה הייתה במצב תמותה מתקדם ונאלצה לגייס כסף תנחשו ממי ? קרן קלובר וולף במחירי סוף עונה ..ואופס אחרי מספר ימים מתחילות להתפרסם תוצאות ומחקרי בולשיט על החברה והיא עולה 1000 אחוז או יותר .תיזהרו לנפשכם .היזהרו מפורומים מסוכנים של מובילי דעה בספונסר או פח אחר.היזהרו ממריצי מניות ומסמסי מזימות ..מומחי שוק הון למיניהם ..הם לא רואים אתכם ממטר ..פרונט רננינג הפך להיות דרך פעולה לגיטימית.משילות אמרנו ? לא רק בדרום גם במערב הפרוע שלנו

- 2.שמיר 25/01/2023 18:59הגב לתגובה זוסע לחברה.תראה את ענקית הסייבר הבאה .

- 1.ג'ו 25/01/2023 18:48הגב לתגובה זוהאמת החדה בפנים תמשיכו כך

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.