אנלייט מכוונת למשקיעים בארה"ב - תגייס כ-100 מיליון דולר בהנפקה בוול סטריט

חברת אנלייט נערכת להנפקה בוול סטריט. החברה שנסחרת בבורסה המקומית בשווי של 7.6 מיליארד שקל, הגישה טיוטת תשקיף להנפקה בבוסה האמריקאית, כשעל פי ההערכות תנסה לגייס כ-100 מיליון דולר. חתמי ההנפקה הם ג'יי.פי מורגן, בנק אוף אמריקה וברקליס ונראה שהמהלך נועד כדי לחשוף את אנלייט לגופי ההשקעה הגדולים בעולם וכן לגרום לאנלייט להיכנס למדדים בתחום האנרגיה המתחדשת ולהיות בתיקי ההשקעות של הגופים הגדולים.

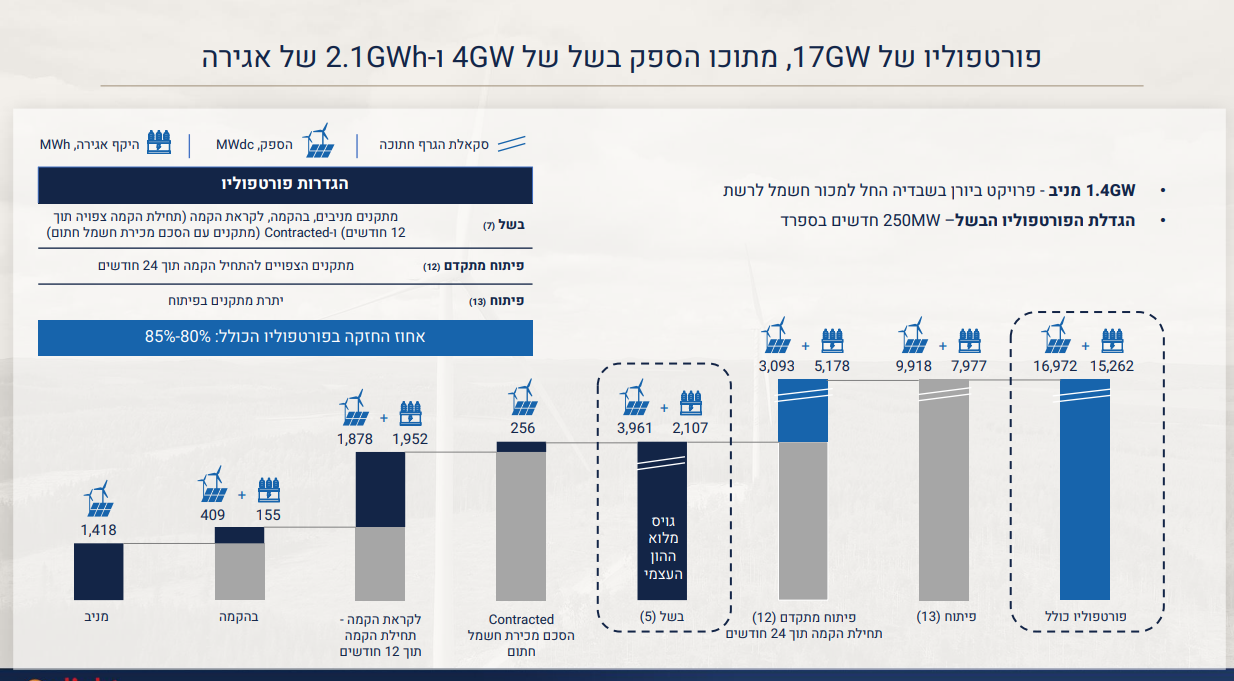

אנלייט, היא חברה גדולה בתחום גם במונחים גלובליים. לחברה פרויקטים לייצור אנרגיה סולארית בשלבים שונים של 17 ג'יגה וואט, כ-4 ג'יגה בביצוע. הנה נתונים מהמצגת האחרונה של החברה:

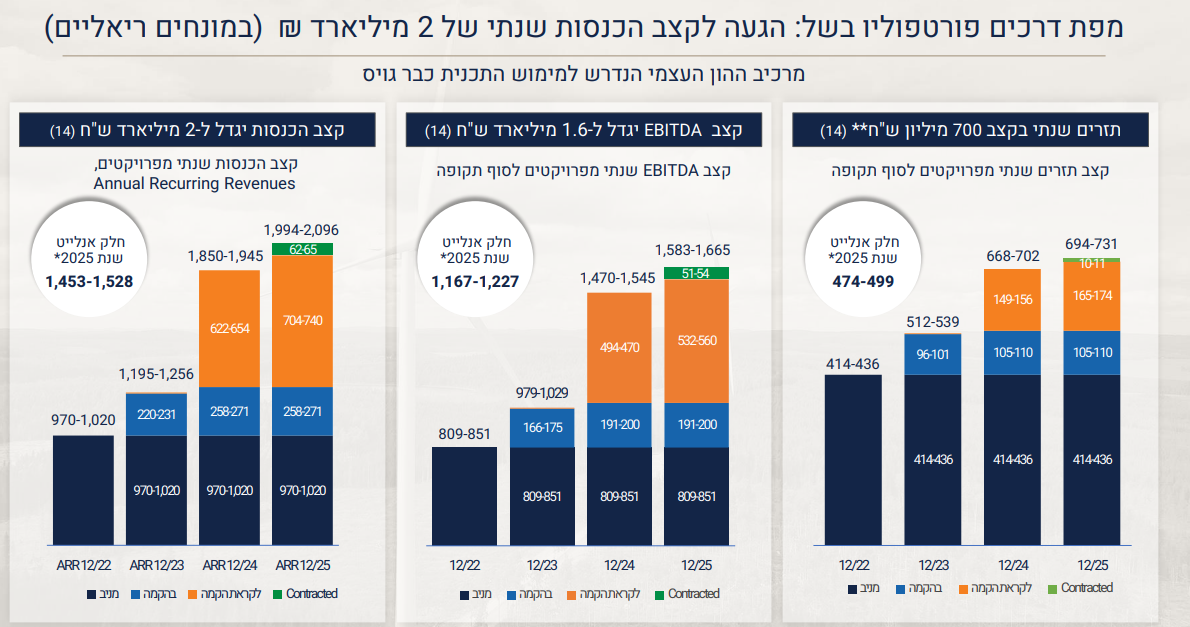

והנה התחזית של החברה קדימה - הכנסות, EBIDTA ותזרים מזומנים:

ברבעון השלישי של 2022 הכניסה החברה 190.4 מיליון שקל לעומת הכנסות של 73.7 מיליון שקל ברבעון המקביל אשתקד - עלייה של 158.1%. הרווח הגולמי הסתכם ב-105.4 מיליון שקל (כ-55.4% מההכנסות) לעומת רווח גולמי של 38.6 מיליון שקל (כ-52.3% מההכנסות) ברבעון המקביל. הרווח התפעולי הסתכם ב-130.8 מיליון שקל לעומת רווח תפעולי של 11.9 מיליון שקל ברבעון המקביל אשתקד. ה-FFO הסתכם בכ-100 מיליון שקל, גידול של 67% ביחס לאשתקד.

- אנלייט: עלייה של 46% בהכנסות ו-33% ברווח הנקי - מעלה תחזית

- אנלייט השלימה מימון של 1.44 מיליארד דולר לפרויקט Snowflake A באריזונה

- המלצת המערכת: כל הכותרות 24/7

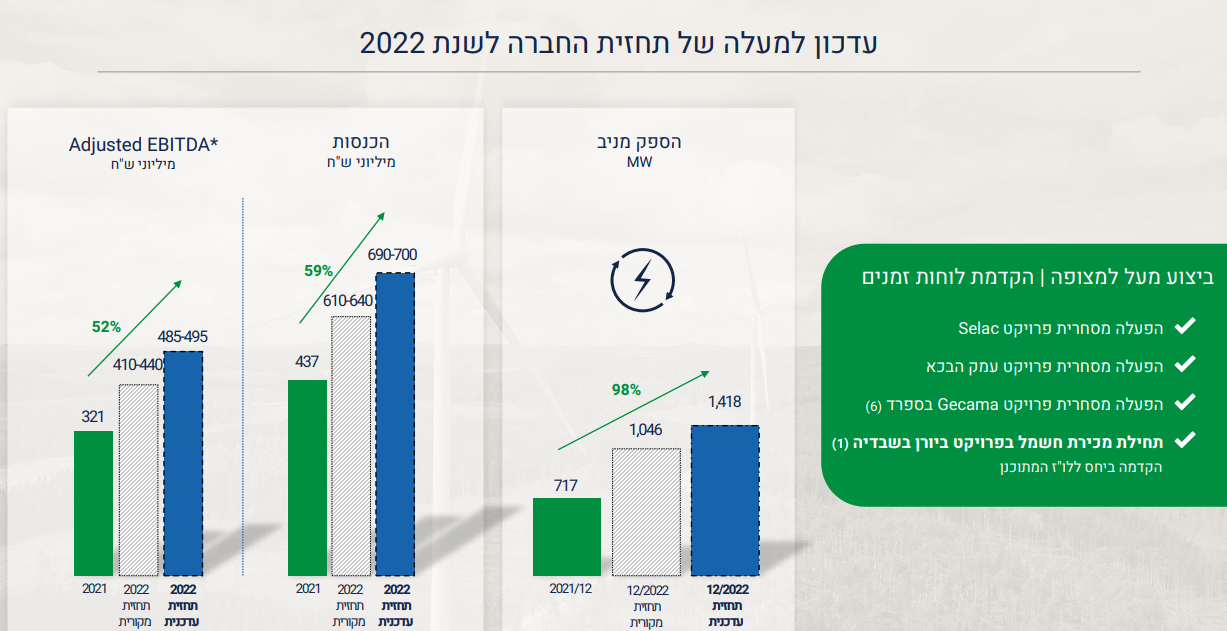

על רקע הדוחות אמר אז גלעד יעבץ מנכ"ל אנלייט: "אנו מעלים את התחזיות לשנת 22' לכ-700 מיליון שקל הכנסות וכ-500 מיליון שקל EBITDA וצופים המשך גידול משמעותי גם בשנת 2023. החברה ממשיכה להגדיל בקצב מהיר את יכולת הייצור שלה, עם הפעלת פרויקט ביורן, הגדול בתולדותינו, והגעה להספק מניב של כ-1.4 גיגה ואט. אנו צופים שנמשיך ליהנות ברבעונים הקרובים מרמת מחירי החשמל הגבוהים באירופה וכי החקיקה החדשה לא צפויה לייצר מגבלה אפקטיבית על מחירי היעד שלנו. החברה נערכה מראש והבטיחה את המימון הדרוש להמשך ההקמה של כ-2.6 גיגה ואט נוספים בעלות הון וחוב אטרקטיבית מאוד (ממוצע ריבית אגח של 3%). עד כה הובטחו כאמור מקורות בסך 2.3 מיליארד שקל להקמת כל ההספק הצפוי להגיע להפעלה מסחרית עד 2025 - ולמימוש התוכנית של 4 גיגה מניבים ללא צורך בגיוס הון נוסף".

הפעילות האמריקאית של אנלייט דרך נעשית דרך חברת Clenera. החברה האמריקאית מחזיקה בתיק פרויקטים בפיתוח במערב ארה"ב, אזור שצפוי לגדול ב-7% מדי שנה בשנים הקרובות מבחינת תצרוכת החשמל. ובכלל - אנלייט שפועלת בארה"ב, אירופה וישראל, מפוזרת יחסית בצורה מגוונת, אינה מושפעת מהירידה בתעריפים באירופה (כפי שקרה לאנרגיקס בפולין) ופועלת גם בתחום אנרגיית הרוח לצד האנרגיה הסולארית.

- 6.אחד 22/01/2023 11:05הגב לתגובה זוהגידול כבר מוגבל, המכפילים מדברים בעד עצמם.

- 5.אז מדוע המניה יורדת.. (ל"ת)עופר 22/01/2023 10:41הגב לתגובה זו

- 4.עופר 22/01/2023 10:29הגב לתגובה זומישהו יודע?

- 3.נדב סרן 22/01/2023 08:20הגב לתגובה זוסוף סוף הנפקה ברמה אחרי בצורת של עשרה חודשים מחכה לכם בנאסד״ק

- 2.הכתום 22/01/2023 00:16הגב לתגובה זונקווה ליום טוב

- 1.ליויתן 21/01/2023 22:35הגב לתגובה זוליויתן עובד. ורציו מרויחה מאות מיליוניי דולרים !!!!

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?