"מדד S&P 500 יעלה ב-5% בשנת 2023"

מדד S&P 500 כבר ידע שנים טובות יותר. מאז תחילת השנה ועד היום, הוא ירד בשיעור של כמעט 20% - וזו הייתה השנה הגרועה שלו מאז המשבר ב-2008 (אז הוא צלל ב-40%). כעת, האנליסטים הבכירים בוול סטריט צופים שהמדד הזה, שנכון להבוקר עומד על 3,844, יגיע לקצת יותר מ-4,000. כלומר, משהו כמו 5%. תשואה לא רעה ביחס להערכות המיתון וההאטה הכלכלית, אבל גם נמוכה לאין שיעור מזו שפורסמה לקראת השנה הנוכחית.

פעמים רבות, האנליסטים המובילים טועים כשמבקשים מהם לחזות מה הבורסה תעשה בשנה אחת. הם תמיד מעדיפים לדבר על נתונים ארוכי טווח. על פי נתונים שנאספו לאחרונה, 2022 היא השנה שבה האנליסטים החמיצו את התחזית יותר מכל שנה אחרת ב-15 השנים האחרונות. זאת הסיבה לכך שהם נתנו הערכת יתר למדד הזה במתחילת שנה. אחד האנליסטים של חברת FactSet, ג'ון באטרס, חזה עליה של 40%. אבל המדד הזה רשם ירידה לא קטנה. קבוצת אנליסטים העריכה שהמדד יגיע ל-5,264 נקודות, רחוק מאוד מהמציאות.

השנה, כך מתברר, האנליסטים היו זהירים יותר. הם ניסו לצמצם את הפער עם הערכות מחודשות לסוף השנה, בעקבות העלאות הריבית הקיצוניות של הפד, שבאו במטרה להילחם באינפלציה.

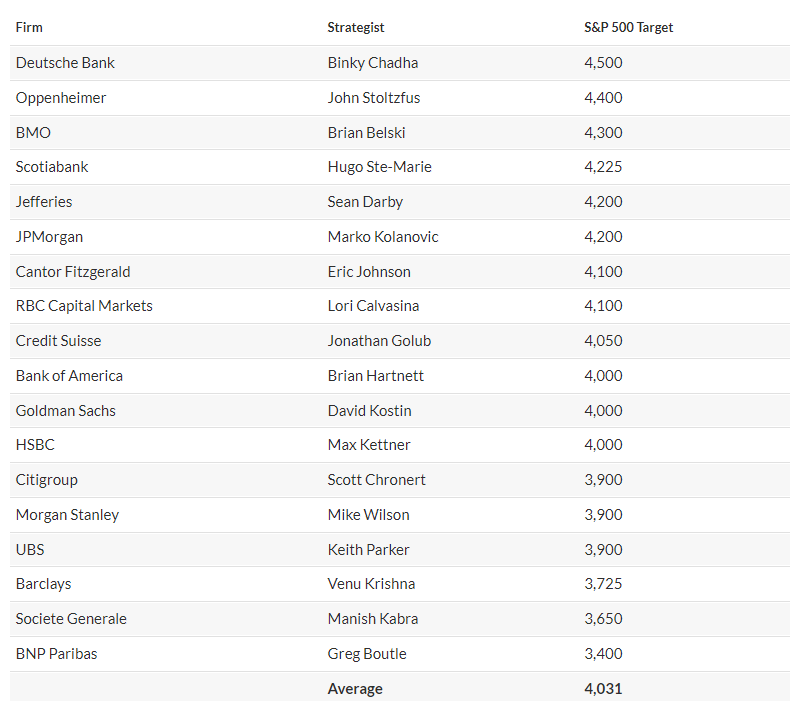

סקר שפורסם לאחרונה בקרב האנליסטים המובילים בוול סטריט, שנערך על ידי MarketWatch, מצא כי האומדן הממוצע לגבי S&P 500 בשנה הבאה יהיה 4,031. כלומר, עלייה של כ-5% בלבד נכון לשער הנוכחי. ההערכות הגיעו מ-18 בנקי השקעות וברוקרים.

- אפסייד של 33%? ג'יי פי מורגן בהמלצה חמה לטאיוואן סמיקונדקטורס

- ראלי במניות? בג'י. פי מורגן כבר מסמנים את היעד הבא

- המלצת המערכת: כל הכותרות 24/7

ההערכות הגבוהות שפורסמו: דויטשה בנק עם 4,500, אופנהיימר חזה 4,400. ההערכה הנמוכה מדברת על ירידה לכיוון 3,400.עוד בתי השקעות מוכרים: ג'י פי מורגן חזו יעד של 4,200. בנק אוף אמריקה נתן יעד של 4,000. גם גולדמן זאקס עם הערכה דומה. BMO הקפיץ את היעד ל-4,300.

הנה הטבלה המלאה של MarketWatch:

חשוב לציין: אנליסטים שעוסקים בתמונת המאקרו אמרו בתחזית שלהם לשנת 2023 שהם מצפים שהכלכלה האמריקאית תגלוש למיתון עד אמצע השנה, מה שיערער עוד יותר את הערכות המניות עם צניחה של רווחי החברות וטיפוס שיעור האבטלה. כך למשל, הכלכלן הראשי של גולדמן זאקס, כתב כי הוא מצפה שהצמיחה הכלכלית בארה"ב תאט, אך היא תמנע ממיתון.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

ההערכה שנשמעה לא מעט פעמים מדברת על ציפייה שהמניות יגיעו לתחתית במחצית הראשונה של השנה הבאה, לפני שיתאוששו במחצית השנייה של 2023. זה יאפשר לפד להתחיל להוריד את הריבית מבלי להסתכן בהיפר-אינפלציה.

- 12.S&P יירד השנה 88.87% בקלי קלות (ל"ת)מומחה 26/12/2022 22:23הגב לתגובה זו

- כנראה שלרמת האינטליגנציה שלך אין כבר לאן לרדת (ל"ת)נחשון 03/01/2023 09:51הגב לתגובה זו

- cgcd 27/12/2022 09:02הגב לתגובה זוכל שוק ההון בועה

- 11.אז לקנות עוד מניות של קבוצת דלק או לא ? (ל"ת)ניר 26/12/2022 21:51הגב לתגובה זו

- 10.נבואה ניתנה לשוטים (ל"ת)דניאל 26/12/2022 14:44הגב לתגובה זו

- 9.בדיחה (ל"ת)חחח 26/12/2022 14:15הגב לתגובה זו

- 8.אז עדיף לסגור את הכסף בבנק (ל"ת)אלי 26/12/2022 12:28הגב לתגובה זו

- 7.רוני 26/12/2022 10:49הגב לתגובה זוהסיפור הזה של הבורסה לא מתאים לכולם רק החודש ת"א ירדה כמעט 10%.

- 6.אליהו 26/12/2022 10:40הגב לתגובה זואני באופן כלל לא מאמין לאף אחד. אני בגישת דיעה לפי האינטרס/פוזיציה האישי. יש לי שקל בבורסה ? אהיה אופטימי. הוצאתי את השקל ?אנבא שחורות. לתפוס מכה, כזה כאילו.

- 5.נדב 26/12/2022 10:03הגב לתגובה זואם נרד 50 אחוז ואחר כך נעלה ב 110 אחוז...לא נקבל גם 5 אחוז שנתי??? עכשיו לכו לעשות את החשבון מה כדאי לעשות ...

- גדול!!! (ל"ת)יחזקאל 26/12/2022 12:55הגב לתגובה זו

- 4.ניתנה לשוטים (ל"ת)הנבואה 26/12/2022 09:37הגב לתגובה זו

- 3.עדיף כבר להיעזר באסטרולוגים (ל"ת)נחום 26/12/2022 09:33הגב לתגובה זו

- 2.ברלר 26/12/2022 09:15הגב לתגובה זולא יודעים מה יהיה מחר, אז אתם מתנבאים מה יהיה ב2023. כל מי שנשאל מדבר מפוזיציה ובמקרה הטוב אומר את מה שהוא רוצה שיהיה

- 1.זה כמו הקבלנים שאומרים שהדירות ימשיכו לעלות (ל"ת)מאיר 26/12/2022 09:07הגב לתגובה זו

- מישו2 26/12/2022 10:31הגב לתגובה זוכי הקבלנים צדקו בכל שנה

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

אילון מאסק; קרדיט: רשתות חברתיות

אילון מאסק; קרדיט: רשתות חברתיותאילון מאסק בדרך לטריליון דולר: השנה שקבעה רף חדש בצבירת הון

זינוק חד בשווי SpaceX, התאוששות מניית טסלה והערכות שווי אגרסיביות לחברות הפרטיות מציבים את אילון מאסק בעמדת זינוק להפוך לטריליונר הראשון, ומרחיבים את השפעתו הכלכלית והטכנולוגית בקנה מידה חסר תקדים

אילון מאסק מסיים את 2025 כאחד מפרקי צבירת ההון החריגים ביותר שנרשמו בעת המודרנית. לא מדובר בהערכה ערכית של פעולותיו, דעותיו או עסקיו, אלא בתוצאה חשבונאית של עליות שווי חדות במספר חברות שבהן הוא מחזיק, ציבוריות ופרטיות כאחד.לפי הערכות שונות בוול סטריט, הונו של מאסק חצה בשלהי השנה את רף ה־600 מיליארד דולר, ובתרחישים אופטימיים אף מתקרב ל־750 מיליארד דולר. הפער בין ההערכות נובע בעיקר משאלת השווי של החברות הפרטיות שבשליטתו, ובראשן SpaceX ו־xAI.

גורם מרכזי בתמונה הוא חבילת האופציות שטסלה העניקה למאסק ב־2018. החבילה נפסלה פעמיים ב־2024 על ידי שופטת בדלאוור, אך בהמשך בוטלה הפסילה על ידי בית המשפט העליון של המדינה. עצם הכללת האופציות משנה משמעותית את תמונת ההון השנתית שלו. עם זאת, גם ללא האופציות, מאסק הוסיף בשנה החולפת הון בהיקף שמוערך בכ־250 מיליארד דולר. מדובר בסכום שמקביל כמעט לשוויו הכולל של האדם השני בעושרו בעולם, מייסד גוגל לארי פייג’.

המיקוד עובר לחלל

מניית טסלה עלתה בכ־20% מתחילת השנה, והוסיפה למאסק עשרות מיליארדי דולרים. עם זאת, תרומת טסלה לעלייה הכוללת בהונו הייתה משנית יחסית. הסיבה העיקרית לעלייה בשווי הייתה דווקא SpaceX. חברת החלל הפרטית, שבה מחזיק מאסק כ־40%, רשמה קפיצה חדה בשוויה המוערך, מכ־350 מיליארד דולר לכ־800 מיליארד דולר בתוך זמן קצר. העלייה מיוחסת בין היתר לצמיחה של שירות האינטרנט הלווייני Starlink ולציפיות עתידיות לפעילות בתחום מרכזי הנתונים מבוססי חלל.

בתחילת 2025 התמונה נראתה שונה. יחסיו של מאסק עם הנשיא דונלד טראמפ התערערו, מכירות טסלה נחלשו, והשוק האמריקאי נכנס לתקופה של תנודתיות חריפה בעקבות מדיניות המכסים החדשה. באפריל הוערך הונו של מאסק בכ־300 מיליארד דולר בלבד, ללא האופציות שבמחלוקת. המצב התהפך בהמשך השנה. השווקים התאוששו, טסלה התייצבה, ושווי SpaceX המשיך לטפס. במקביל, אישרו בעלי המניות של טסלה בנובמבר חבילת תגמול חדשה למאסק, הכוללת כ־425 מיליון מניות נוספות.

- ניצחון למאסק: בית המשפט העליון החזיר את חבילת השכר ההיסטורית של טסלה

- אילון מאסק, הנפקת ספייסX ומניית טסלה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, מניות אלה טרם הוענקו בפועל. מימושן מותנה בהגעה לשווי שוק של כ־8.5 טריליון דולר לטסלה, יעד שאפתני במיוחד, אשר אם יושג יוסיף למאסק הון בהיקף של כטריליון דולר.