חברות שנסחרות מתחת למזומן - צים, אקופיה, ננו דיימנשיין, אריקה - האם הן מעניינות להשקעה?

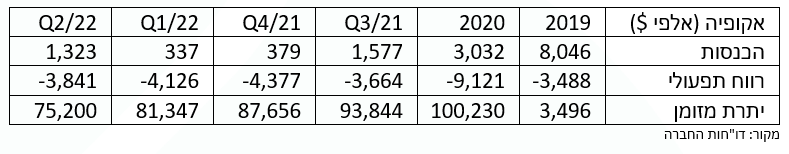

בדיוק לפני שנתיים, ביולי 2020 סיימה חברת אקופיה סבב רוד-שואו מאוד מוצלח, כאשר הצליחה להנפיק בבורסה בתל אביב לפי שווי פנטסטי של מיליארד שקל לפני הכסף. החברה גייסה 260 מיליון שקל. כיום, נסחרת אקופיה לפי שווי שוק של 156 מיליון שקל. מחיקה של 88% מהערך, כאשר בקופת החברה שוכבים כ 261 מיליון שקל במזומן. זו רק אחת הדוגמאות לחברות המסקרנות שנסחרות בשווי נמוך מיתרת המזומנים שלהן.

החלום של אקופיה

אקופיה היא חברה הפועלת בתחום הצומח של האנרגיה הירוקה. החברה פיתחה פתרון רובוטי לניקוי פנלים סולאריים, במתקנים פוטו-וולטאיים תשתיתיים. הטכנולוגיה של החברה, אמורה לנקות באופן אוטומטי את הפנלים במהלך כל ימות השנה ובכך לשפר את תפוקת האנרגיה של המתקן. מאחר שכיום רוב ניקוי הפנלים נעשה באמצעות בן אנוש, דלי וסמרטוט, הרי שפתרונות אלטרנטיביים, הם כורח.

למרות ההיגיון הבריא, להחליף את בני האנוש, ע"י רובוטים לענייני ניקוי הפנלים, נראה שהטכנולוגיה עדיין לא שם. בארה"ב, הותקנו תקנות רגולטוריות, המחייבות לייצר מרווחים בין שורות הפנלים. האמריקאים רצו לייצר מעין "שביל אש" בין הפנלים כדי להפחית סיכונים. הרגולציה הזו יצרה בעיה לרובוטים בכלל ולאלו של אקופיה בפרט, שלא ידעו לדלג בין הפנלים ובכך התנתק כמעט לגמרי השוק האמריקאי הענק ממוצרי החברה, זו רק אחת הסיבות לירידה בתוצאות מאלו שהוצגו טרום ההנפקה (דו"חות 2019) לאלו שהוצגו לאחר ההנפקה.

אשליית המזומן בקופה

המצב של אקופיה, בה שווי המזומנים עולה על שווי השוק, נדיר אבל קיים בשוק, במיוחד בזמנים שהשוק מתממש. המקרה של חברת ננו דימנשן שפורסם לאחרונה, מעלה שוב את הפולמוס בקרב מומחי שוק ההון לגבי שוויה של קופת המזומנים.

- אקופיה נמכרת למנכ"ל ותהפוך לשלד - העובדים צפויים להיות מפוטרים

- אקופיה: רה-ארגון והחלפת מנכ"ל - המניה קופצת ב-7%

- המלצת המערכת: כל הכותרות 24/7

רק נזכיר, ננו דיימנשן, היא חברה שפעילותה בתחום ההדפסה התלת מימדית, כנראה לא מעניינת אף אחד, וזאת מכיוון שלחברה יתרת מזומן נטו בסך 1.246 מיליארד דולר ומנייתה נסחרת בשווי של 644 מיליון דולר. כלומר, בערך מחצית משווי קופת המוזמנים. המצב הזה, מושך רוכשים אופורטוניסטים. בואו נבחן את הרציונל מאחורי עסקה שכזו. נניח שהרוכש מציע לרכוש את מניותיהם של בעלי המניות של ננו דיימנשן, ב 50% מעל שווי שוק של המניה כרגע בבורסה - 3.75 דולר למניה. מדובר במחיר המשקף שווי של מיליארד דולר לחברה וזינוק מיידי של 50% במחיר המניה במסחר בבורסה. לאחר שהרוכש משתלט על החברה, הוא יכול בנקל למכור את פעילותה בדולר בודד. מיד לאחר מכן, ישים את ידיו על קופת המזומנים. יחזיר את ההשקעה בהיקף של מיליארד דולר ויישאר עם 246 מיליון דולר רווח.

הרוכש יכול אפילו להיות נדיב במיוחד ולפצות את כל אחד מ-60 עובדי ננו-דיימשן המפוטרים במיליון דולר לכל אחד. הוא יסתפק ברווח של 186 מיל' דולר וגם יצא בסדר עם העובדים. במקרה של ננו דיימנשן, יתרת המזומנים הגבוהה, נבעה מהנפקת מניות במחירים גבוהים, שהיום ברור לכולם שאינם ריאליים.

המקרה של צים

דוגמא נוספת, מצאנו בחברת צים. היא גם דוגמא ששווה התייחסות. כל עוד מחירי השילוח הבינלאומי גבוהים, צים מרוויחה סכומים בלתי נתפסים. צים נסחרת בשווי של 3.2 מיליארד דולר, ולשם המחשה, הרווח הנקי שרשמה בארבעת הרבעונים האחרונים מסתכם ב 5.9 מיליארד דולר!!! מתוכו חילקה צים כדיבידנד 3.3 מיליארד דולר. אם זה לא הפיל אתכם מהכיסא, נספר שלחברה יש מזומן נטו (בניכוי התחייבויות פיננסיות) של 4.2 מיליארד דולר. על פניו, גבוה משווי השוק שלה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

המקרה של צים, לא מתאים לתבנית הרגילה של חברה הנסחרת מתחת לקופתה. זאת מאחר שלחברה יש התחייבויות חכירה גדולות מאוד. בתהליך ההבראה שביצעה לפני מספר שנים, לאחר אחד מהסדרי החוב שביצעה, מכרה צים את הספינות שבבעלותה וביצעה הסכמי חכירה לשנים קדימה. מכיוון שההסכמים קשיחים והחברה חייבת לכבד אותם, קבעו כללי החשבונאות IFRS16 , שעל החברה לרשום את את תשלומי החכירה, כהתחייבות במאזן. ההתחייבויות הללו עומדות נכון לדו"חות רבעון שלישי של 2022 על 4.44 מיליארד דולר. אמנם, החברה לא מחויבת לשמור על יתרת מזומן בגובה ההתחייבות הזאת, אך עדיין, לא ניתן לקבוע שלצים יש יתרות מזומנים חופשיות בהיקף של 4.2 מיליארד דולר.

בכזה מצב, הצעת רכישה אופורטוניסטית לשם שימוש ביתרת המזומן איננה כה פשוטה. יתרת המזומנים הגבוהה של צים נובעת מרווחי עתק במספר רבעונים יוצאי דופן שהשוק מעריך שלא יחזרו על עצמם.

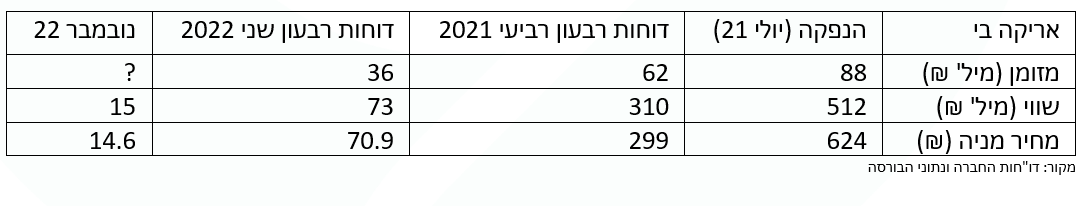

אריקה בי קיור

בשוק המקומי, התואר מלכת משמידות הערך, יוענק כנראה לאריקה בי קיור. המוצר שפיתחה, בי קיור לייזר, כנראה מוכר לכולנו מהפרסום האגרסיבי, מוצר הפותר בעיות כאב באמצעות קרני לייזר. אריקה בי קיור הונפקה ביולי 21 לפי שווי של 440 מיליון שקל לפני הכסף וגייסה 87.5 מיליון שקל, כלומר, התחילה להיסחר בשווי של 512 מיליון שקל. ביום המסחר הראשון, זינקו מניות החברה ב-26% לשווי של כמעט 700 מיליון שקל. מה קרה אח"כ?

על פניו, גם במקרה זה, השווי שצנח ל 15 מיליון שקל נמצא מתחת לשווי המזומן נכון לרבעון השני שעמד על 36 מיליון שקל. אך, במקרה זה, ניתן לראות שהמזומן של החברה מתכלה בקצב גבוה. זוהי נקודה חשובה ביותר, מאחר שנראה שההנהלה והדירקטוריון, מאמינים במוצר באופן כזה, שהם מרוקנים את הקופה. ריקון הקופה ימנע ממשקיעים לנסות לרכוש אותה מתחת לשווי המזומן שלה.

שותפויות המו"פ

גל ההנפקות האחרון הביא עימו גם כתריסר שותפויות מו"פ שהונפקו בבורסה בתל אביב. כמעט כולן ירדו בעשרות אחוזים, כאשר ארבע מהן נסחרות מתחת למזומן בקופתן. בניגוד לחברות הרגילות עליהן דיברנו, על שותפויות מו"פ, לא ניתן להשתלט, בשל מעמדן המשפטי. אך מצד שני, בשותפות מו"פ הנסחרת מתחת לשווי המזומן שבקופתה כל ההשקעות שביצעה מתומחרות באפס, מה אם "בטעות" תצליח באחת ההשקעות? דוגמא קלאסית למצב הזה, קרה לאחרונה בשותפות שור-טק, המשקיעה בחברות מתחום הביטוח הדיגיטלי (אינשורטק), שווי השותפות ירד מתחת למזומן בקופה ומן הסתם, השוק הניח שכל ההשקעות שהחברה ביצעה, שוות קרוב לאפס. הנה פתאום, אחת מאותן השקעות, גייסה לפי שווי של מיליארד $ והפכה ליוניקורן. שור טק החזיקה 2% מחברה בשם וסטו (vestoo) וההחזקה הזו לבדה פתאום קיבלה תג מחיר של 20 מיליון דולר, משמעותית גדול מהשווי האפסי שיוחס לה בשוק.

מתי קופת מזומנים מהלכת מעניינת אותנו?

נחזור לחברת אקופיה איתה פתחנו:

יתרת המזומנים הנוכחית היא 75.2 מיליון דולר שהם כ-261 מיליון שקל. למה שווה להזכיר אותם?

אקופיה פרסמה בשבוע שעבר הודעה שנשמעת כמו הכרה במציאות. החברה אמנם מבטיחה להמשיך ולנסות למכור את הרובוטים הקיימים, אך היא מפחיתה את ההשקעות שלה במחקר ובפיתוח מוצרים חדשים. בנוסף, דיווחה החברה שהיא התקשרה עם בנק השקעות, שיחפש למזג או למכור את הפעילות שלה. הפחתה של המו"פ עבור חברה שהמכירות שלה לא עלו באופן המצופה, היא הכרה במצבה. מעבר לכך, מדובר בצעד שיפחית משמעותית את קצב שריפת המזומנים שבקופה.

אנחנו עדיין נצטרך לעקוב ולראות האם החברה מיישמת בהצלחה את התהליך. המייסדים של החברה, שאך לפני שנתיים הציגו את עצמם כמובילים עולמיים בתחום ("החברה הגדולה בעולם לניקוי פאנלים סולריים") נדרשים לבלוע גלולה מרה. לא קל לבוא ולהצהיר שתג המחיר בהנפקה שהיה קרוב ל-1.5 מיליארד שקל שהגיע לאחר גיוסים מצטברים של כחצי מיליארד שקל הם נחלת העבר, וכל מה שנשאר הוא כחצי מהיקף המזומנים שגויס. אך זה מה שהיה, מי שרוכש את החברה כיום במחיר מניה המשקף שווי שוק של 165 מיליון שקל, רוכש בעצם קופת מזומנים של 260 מיליון שקל.

ההצהרה של החברה היא רק הצעד הראשון, אנחנו נצטרך להמשיך לעקוב שההצהרה מיושמת בפועל.

בשורה התחתונה

חברות הנסחרות בשווי הנמוך מהמזומן שברשותן מגלמות שווי אפסי ואף שלילי לפעילותן ו"קוראות" למשקיעים אופורטוניסטים להשתלט עליהן. בנוסף, התקופה הנוכחית בשוק ההון מתאפיינת בקושי לגייס הון בהנפקה לציבור, מיזוג פעילות עם חברה עתירת מזומנים ודלה בפעילות הוא פתרון קלאסי לקושי זה.

מתי חברות מסוג זה מעניינות להשקעה? כאשר ניתן למכור או לחסל את פעילותן במהירות וללא קושי רגולטורי, כאשר החברות מבינות בעצמן שהמזומן הוא הנכס העיקרי של החברה וצריך להפסיק לשרוף אותו, כדברי וורן באפט "אם אתה מוצא את עצמך בבור, דבר ראשון תפסיק לחפור". יש להעריך שתתבצע השתלטות מצד משקיע חיצוני או יתבצע מיזוג עם חברה אחרת, דבר היכול להציף את ערכם של המזומנים בקופה גם לבעלי המניות.

הכותב הוא שותף מנהל בבית ההשקעות אקורד.

- 9.dw 20/12/2022 19:54הגב לתגובה זוש"ש 18 מלשח, מזומן 22, את כל ההשקעות מקבלים בחינם. למה? ככה. סקטור הניירות הקטנים ברשימת היתר הפך לבית קברות.

- 8.מעניין. (ל"ת)הקורא 21/11/2022 14:14הגב לתגובה זו

- 7.יוסי 20/11/2022 19:33הגב לתגובה זומה יעשו המנכ"ל היו"ר הדירקטוריון הסמנכ"לים והמקרובים אם החברה תימכר? מאיפה הם יכניסו סכומי כסף כמו שהם מרוויחים שם? ניגוד אינטרסים בין האינטרס של בעלי המניות לבין המנהלים ונגד כל הגיון כלכלי המנהלים יוצאים מזה בדכ עם היד על העליונה. ראה גם מקרה פועלים איביאי.

- 6.סמי 20/11/2022 19:14הגב לתגובה זולכן המניה נראית לכאורה מענינת. הירידות במניה לא מובנות.

- 5.המלש 20/11/2022 14:04הגב לתגובה זושלום. מדוע צים מוזכרת אך לא כתוב דבר.?

- שלומי 20/11/2022 23:23הגב לתגובה זוולכן מצבה טוב יותר מחברות ספנות אחרות

- למה חכירה עדיפה על בעלות? (ל"ת)אבישלום 21/11/2022 21:49

- כתוב, "המקרה של צים"... (ל"ת)יוני 20/11/2022 22:14הגב לתגובה זו

- 4.דייג 20/11/2022 13:51הגב לתגובה זובמהלך המסחר במשך חצי שנה וככה רוכשים את ננו בלי לשאול את הבעלים

- 3.בן 20/11/2022 13:24הגב לתגובה זוהסברים בהירים

- 2.האם יש עוד חברות כאלו? (ל"ת)משה 20/11/2022 13:18הגב לתגובה זו

- 1.ננו קיבלה כבר הצעת רכישה ב 4$ ונסחרת ב 2.5$ (ל"ת)גידי 20/11/2022 12:58הגב לתגובה זו

- קיבלו הצעה לא מחייבת (ל"ת)רן 20/11/2022 21:47הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?