לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

לאחר הירידות בשבוע הקודם בעקבות נתוני האינפלציה, עיני המשקיעים נשואות להחלטת הריבית של הפד' ברביעי הקרוב; מה הכלכלנים המובילים בבתי ההשקעות בארץ חושבים על נתוני האינפלציה - וגם, איזו קבוצת כדורגל מוכרת תדווח השבוע על דוחותיה הכספיים?

המדדים בשבוע החולף רשמו ירידות חדות, על רקע נתון האינפלציה שהטריד את השווקים, והקפיץ את החוזים המגלמים את העלאת הריבית לסבירות של 80% להעלאה של 0.75%, וסבירות של 20% להעלאה של 1%. מדד ה-S&P 500 ירד ב-4.77% השבוע הגרוע ביותר מאז יוני, הדאו ג'ונס ירד ב-4.4%, והנאסד״ק נחתך ב-5.8%.

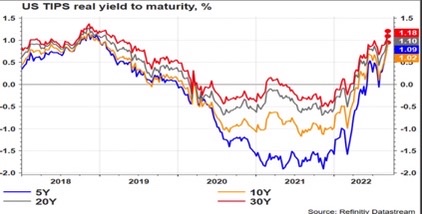

תשואות האג״ח הכבידו על המדדים - המשיכו לעלות כחלק מהציפייה להמשך העלאות ריבית חדות, התשואה על האג״ח לשנתיים נסקה ב-0.3%, וכעת עומדת על 3.87%, קרובה ל-4%, תשואה שלא הייתה מאז 2007. התשואה ל-10 שנים עלתה ב-0.13% ל-3.4%, שזו הנקודה שביוני האחרון, היא התקפלה והחלה לרדת - לכן, פריצה של אזור זה תכאיב לשווקים. הנפט ממשיך לדשדש באזור ה-85 דולר, בעוד שהמחיר לגלון בארה״ב ממשיך לרדת, מקל על רמות המחירים בארה״ב ומגיע ל-3.69 דולר לגלון - ירידה של 26% מהשיא ביוני.

השבוע - נתון המאקרו אליו ישאו המשקיעים את עיניהם הוא כמובן העלאת הריבית ביום רביעי הקרוב בשעה 21:00, במסיבת העיתונאים של הפדרל ריזרב. שם יעלו נגידי הפד' להסביר את ההחלטה, ולתת צפי להמשך, אירוע שכמובן יגרום לתנודתיות בשווקים. ביום שישי, יעלה פאוול לדבר בשעה 21:00, וידבר ככל הראה על העלאת הריבית.

השבוע תדווחנה חברות מעניינות ביום חמישי כמו: קבוצת הכדורגל מנצ'סטר יונייטד MANCHESTER UNITED PLC , חברת הקמעונאות קוסטקו COSTCO WHOLESALE ופדקס FEDEX , שהזהירה לגבי רווחיה השבוע וצנחה ב-20%.

- הבינלאומי בצמרת - דיסקונט בתחתית; לאומי ומזרחי מאכזבים

- דיסקונט מתעקש לספק ריבית נמוכה לחוסכים בפיקדונות - 3.5% בלבד לפיקדון לשנה

- המלצת המערכת: כל הכותרות 24/7

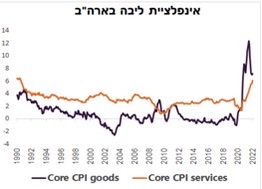

אורי גרינפלד, האסטרטג הראשי של פסגות דווקא חושב שמיתון - הוא כן הדבר שאליו הפד צריך לחתור: ״נתוני האינפלציה של השבוע שעבר המחישו שוב שהספירלה האינפלציונית בשוק העבודה ממשיכה להסתחרר. בארה"ב ובישראל מדדי הליבה ממשיכים לעלות בקצב מהיר ושוקי העבודה עדיין הדוקים מאוד״

״למי שעדיין לא הפנים, כל עוד הפער בין המשרות הפתוחות (ביקוש לעובדים) ומחפשי העבודה (היצע העובדים) נותר כפי שהוא, המעסיקים נאלצים להמשיך ולהעלות שכר בקצב מהיר. גם אם נשים בצד את כל גורמי ההיצע שעדיין מייצרים אינפלציה אך צפויים להתמתן, העלאות השכר לא מותירות למעסיקים ברירה אלא להעלות מחירים. לכן, הדרך היחידה שבה האינפלציה תוכל לחזור לרמה סבירה, כלומר להתקרב איכשהו ליעדים של הבנקים המרכזיים, היא אם תרשם האטה בשוק העבודה ושיעור האבטלה ילך ויעלה. בהתאם לכך, השיח סביב הצפי שהפד יכניס את המשק האמריקאי למיתון הוא מיותר לגמרי. מיתון לא יהיה תופעת לוואי של מדיניות הפד אלא המטרה העיקרית של מדיניות זו״

בלאומי, התייחסו לעליית הריבית ברביעי הקרוב: ״המשך העלייה בסביבת האינפלציה בארה"ב מבטיחה העלאה של 0.75% השבוע ואף פותחת אפשרות - אם כי בסבירות נמוכה יחסית - להעלאת ריבית של 1% לראשונה מאז 1980, מדד הליבה, המדד לכל הפריטים פחות מזון ואנרגיה, עלה באוגוסט ב-0.6%, גידול גדול יותר עלייה מאשר ביולי וגם עלייה גבוהה ביחס לציפיות השוק לעלייה בשיעור של 0.3% בלבד״.

- הפד נכנס ל-2026 מפולג: אינפלציה עקשנית, שוק עבודה מתקרר ויו"ר חדש באופק

- למרות ההבנות: סין ממשיכה להגביל חומרי גלם קריטיים לתעשייה האמריקאית

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

״מדד הדיור המשיך לעלות, ועלה ב-0.7% אוגוסט לעומת 0.5% ביולי. מדד שכר הדירה עלה ב-0.7% באוגוסט וכך גם מדד שירותי דיור בבעלות דייריהם. מדד הטיפול הרפואי עלה ב-0.7% באוגוסט לאחר עלייה של 0.4% ביולי״.

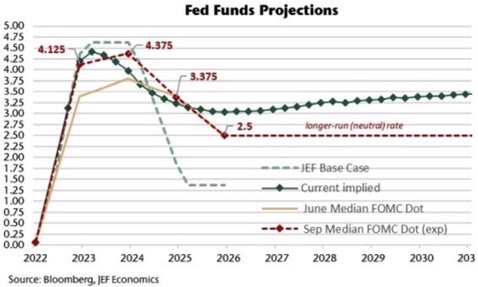

לסיכום, דודי רזניק ומיכאל בפמן רשמו: נתוני האינפלציה בארה"ב, השבוע, בדגש על העלייה החדה במדד הליבה לא משאירים מקום להתלבטויות רבות בקרב חברי הפד'. הריבית צפויה לעלות בעוד 0.75%. אין ספק שהמדד המפתיע יתרום להמשך העלאות הריבית על ידי הבנק הפדרלי, בהחלטות הקרובות לרמה של כ-4% בסוף 2022. על רקע המשך העלאות הריבית, התשואות בחלק הקצר של העקום האמריקאי צפויות להמשיך ולעלות והתשואה לשנתיים לפדיון לעלות עוד, אל מעט מעבר ל-4%. מהלך עליית התשואות בטווחים הארוכים יותר, אשר מושפע ממגוון רחב הרבה יותר של משתנים מאשר ריבית הפד, צפוי להמשיך מעט מעבר ל כ-3.5%.

בלידר שוקי הון גם נתנו דגש לאינפלציית הליבה, ולמחירי השירותים שעלו, מחירי שירותי הבריאות, המזון מחוץ לבית וההשלכות של נתונים אלו הם העלאה של 0.75% בפגישה הקרובה - ״הפד' צפוי להעלות את הריבית ב- 0.75% (ואולי ב-1% בהסתברות של כ-33%) כנראה בשיעור דומה גם בנובמבר. העלאת ריבית של 0.5% בדצמבר תביא את ריבית הפד ל-4.5% בסוף השנה. אין לפסול המשך העלאת ריבית בתחילת 2023, השווקים גם יגיבו לתחזית המאקרו של חברי הפד', תחזית הריבית צפויה לשקף ריבית של 4.2%-4.4% עד סוף 2024.

במזרחי טפחות התייחסו לשחיקה בשכר הריאלי שממשיך להצטמצם בארה״ב: ״למרות חלחול האינפלציה בארה"ב לרכיבי ליבה, נתוני שוק התעסוקה ממשיכים להצביע על שחיקה בשכר הריאלי, עם דיווח על ירידה של 2.8% בשכר הממוצע השעתי ו-3.4% בשכר השבועי. כמובן שהשחיקה בשכר הריאלי מוסיפה ללחצים להתמתנות האינפלציה, גם אם אלה עדיין לא באים לידי ביטוי במחירי השירותים. מנגד, על רקע שחיקת השכר, זכינו לראות השבוע גם סימנים לאי-שקט בשוק העבודה בארה"ב בדמות חששות לשביתה בחברות רכבות המשא בארה"ב".

במזרחי התייחסו גם לעקום התשואות, והפער שבין התשואות שגדל: ״לאחר התמתנות מסוימת, העלייה החדה בתשואות הקצרות הביאה להעמקה ניכרת בהיפוך עקום התשואות האמריקאיות. ה-2V10 ,בפרט, הפער עמד על 0.47% בשישי, קרוב מאוד לשפל שנרשם בתחילת אוגוסט. כנ"ל, ה-2V30 שעבר את רמת ה-0.42% (פער) – שיא של כ-20 שנה״.

במיטב, עם אלכס זבז'ינסקי, חושבים כי ההערכות לריבית של 4% הן נמוכות - לדעתם, הפד יציג תחזית של 5%: ״הפד' צפוי להעלות ריבית ב-0.75% ולחזות הגעת ריבית עד לכ-5%, הבעיה היא שקצב העלייה של מחירי השירותים ממשיך לעלות והגיע ל-6.1%, הגבוה מאז 1991. מחירי השירותים משקפים את החלק המבני והיציב ביותר של האינפלציה שמבוסס הרבה יותר על ההתפתחויות בשוק העבודה. עלייתם מראה שהפד' יידרש להמשיך במאמצים משמעותיים כדי לבלום את האינפלציה במשק״.

במיטב התייחסו גם למדד המחירים ליצרן שפורסם בשבוע החולף: ״הפער המצטמצם בין מדדי הליבה ליצרן ולצרכן מבשר שהחברות מאבדות יכולת להעלות מחירים מה שצפוי להוביל לירידה ברווחיותן״ - כזכור, מדד המחירים ליצרן ליבה רשם באוגוסט עליה של 0.4%, בחישוב שנתי מדובר בעליה של 7.3%.

- 5.שושי 18/09/2022 23:20הגב לתגובה זוכנראה נכנסים לתקופה ארוכה של מיתונים

- 4.שלי 18/09/2022 21:15הגב לתגובה זומתחת ל11000 מדד 35 1850

- 3.הדר מוכתר 18/09/2022 19:11הגב לתגובה זובמקום להשקיע בבורסה הכי דפוקה בעולם ולהפסיד

- 2.אנשים מעדיפים ל גור בדירה ולא ברחוב (ל"ת)אנשים מעדיפים ל 18/09/2022 19:05הגב לתגובה זו

- 1.רעב עולמי בפתח 18/09/2022 16:30הגב לתגובה זורעב עולמי בפתח

- ולכן אמרו 18/09/2022 19:12הגב לתגובה זואבל פה מורידים את כיל בכל הזדמנות . פשוט משקיעים ארורים וטיפשים שיאכלו בסוף את הכובע שלהם

אינטל 18A (X)

אינטל 18A (X)אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

מניית אינטל יורדת על רקע הערכות ששיתוף הפעולה בין השתיים בתהליך הייצור יופסק

מה גרם לאנבידיה לעצור את השת"פ בתהליך הייצור עם אינטל? אין הודעה רשמית, אבל בתקשורת האמריקאית מדווחים כי אנבידיה עצרה את התקדמות התוכניות לשימוש בתהליך היצור 18A של אינטל. מניית אינטל יורדת מעל 3% בעקבות הדיווח. החשש שתהליך הייצור הזה לא מצליח להתרומם. נזכיר שלאינטל יש בעיה קשה בגיוס לקוחות משמעותיים, והבעיה הזו למרות השקעת הממשל, אנבידיה וגופים נוספים לא נפתרה.

הדיווחים האלו מגיעים בזמן רגיש לאינטל, שמנסה לשכנע את השוק כי תוכנית המפעלים שלה, הכוללת ייצור שבבים ללקוחות חיצוניים, מתחילה להפוך מסיפור השקעות יקר לסיפור הכנסות. אבל זה יהיה תהליך ארוך. אינטל מפסידה בתחום הייצור כמה מיליארדים בשנה וזה לא צפוי להשתפר דרמטית בשנה הקרובה.

מה באמת קרה עם אנבידיה ו-18A?

הדיווח מציין שאנבידיה בחנה לאחרונה את האפשרות לייצר שבבים באמצעות תהליך היצור המתקדם 18A של אינטל, אך כעת לא ממשיכה קדימה. חשוב לציין שמדובר בשלב ניסיי ולא בחוזה מסחרי, אך העצירה מספיקה כדי להשפיע על המניה של אינטל ועל הערכות השוק, במיוחד לאחר שהשם אנבידיה בהקשר של 18A סיפק רוח גבית למניה בחודשים האחרונים.

עבור אינטל, בדיקה מצד שחקן גדול כמו אנבידיה היא סוג של חותמת איכות פוטנציאלית ליכולת להתחרות בשוק היצור המתקדם, שבו חברות כמו טאיוואן סמיקונדקטור וסמסונג שולטות כבר שנים. עצירת הבדיקה מעלה סימני שאלה בנוגע לקצב אימוץ, התאמה, ביצועים, זמינות ועלויות. משהו לא עובד טוב בתהליך הייצור הזה.

- אינטל עלתה יותר מ-80% - אך המבחן האמיתי עוד לפניה

- מנכ"ל אינטל, ליפ-בו טאן, קידם עסקאות שתרמו להונו האישי

- המלצת המערכת: כל הכותרות 24/7

תהליך 18A הוא חלק מרכזי בניסיון של אינטל לחזור לחזית הטכנולוגית בייצור שבבים ולהקים פעילות ייצור שבבים ללקוחות חיצוניים. יש פער בין בדיקת התאמה לבין התחייבות לייצור מסחרי בנפחים גדולים, כך שמלכתחילה הציפיות כנראה היו גבוהות מדי, אבל זה גם בגלל הלקוח - אנבידיה היא לקוח חלומות בגלל היקף היצור והדרישות הגבוהות, וצריך לזכור שלאנביידה יש אינטרס אחרי השת"פ במסגרתו גם השקיעה באינטל. העצירה של הפרויקט, הוא איתות ורמז לכך שהדרך של אינטל עוד ארוכה.

השקעה בחו"ל: חמישה יעדים אטרקטיביים לרכישת דירה – עד מיליון שקל

בדיקה מקיפה: חמישה יעדי השקעה אטרקטיביים באירופה והסביבה שעדיין אפשריים עם תקציב ישראלי ממוצע

רכישת דירה בישראל הפכה לאתגר כלכלי עבור רבים, ולעיתים אף לחלום שהולך ומתרחק. וכאשר המחירים ממשיכים לנסוק, משקיעים רבים מחפשים אלטרנטיבות מעבר לים, במדינות שבהן סכום של כמיליון שקל (כ-230,000 יורו או 250,000 דולר נכון לדצמבר 2025) עדיין מאפשר רכישת נכס שלם ואף מניב.

בכתבה זו נסקור חמישה יעדים פופולריים בקרב משקיעים ישראלים: טביליסי (גאורגיה), אתונה (יוון), ליברפול (בריטניה), ליסבון (פורטוגל) וסופיה (בולגריה). נבחן את יתרונותיהם וחסרונותיהם, כולל נתוני מחירים, תשואות שכירות ממוצעות, שכר מקומי ואיכות החיים הכללית, כדי לספק תמונה מלאה עבור המשקיע הפוטנציאלי.

יוצאים לדרך: דרכון אירופי לא יזיק

לפני שנצלול לפרטי היעדים, חשוב להבין שבעלות על דרכון אירופי משנה את כללי המשחק. עבור ישראלים רבים המחזיקים בדרכון כזה (בעיקר פורטוגלי, רומני, פולני או גרמני), ההשקעה הופכת לפשוטה יותר מבחינה בירוקרטית ומיסויית. אזרחי האיחוד האירופי יכולים בדרך כלל לרכוש נכסים ללא הגבלות מיוחדות, ליהנות מחופש תנועה ומגורים, ולעיתים אף לזכות בהטבות מס מקומיות.

במדינות כמו יוון ופורטוגל, משקיעים ללא דרכון אירופי עשויים להיות זכאים לתוכניות "ויזת זהב", המעניקות אישור שהייה בתמורה להשקעה בסכום מסוים - אך מי שמחזיק כבר בדרכון חוסך את התהליך המורכב הזה.

- מחירי הדירות ירדו, ריבית המשכנתא ירדה - מתי יחזרו המשקיעים?

- מיומנו של יועץ השקעות - על הדילמה בין השקעה בבורסה להשקעה בדירה

- המלצת המערכת: כל הכותרות 24/7

טביליסי, גאורגיה: עיר מתפתחת עם תשואות שיא

בירת גאורגיה הפכה בשנים האחרונות למוקד משיכה למשקיעים המחפשים הזדמנויות בשווקים מתפתחים. העיר העתיקה והיפה, עם המרחצאות הטרמליים והתרבות הים תיכונית-מזרח אירופית שובת הלב, מציעה שילוב של מחירים נמוכים ואפשרויות לתשואה גבוהה.