מניית שטראוס נפלה ב-10% - האם זו הזדמנות?

הריקול של מוצרי השוקולד שהתרחב לקטגוריית הממתקים, התביעות שבדרך, הפיצויים וההפסדים הגדולים שיירשמו ברבעון הקרוב ואולי בהמשך, מדאיגים את המשקיעים במניית שטראוס -3.18% . חלקם גם חושש שהעניין הזה יהפוך לבעיה תדמיתית ויגרום לירידה במכירות מגזר הממתקים – זו הסכנה הגדולה באמת. אבל האם היא ריאלית?

משברים מסוג זה נוטים להישכח. הציבור מבין ויודע שאירועים כאלו יכולים להתרחש וכל עוד החברה מטפלת בעניין, הוא סולח. אז כנראה שיהיו בדיקות-חקירות, אבל בהנחה ששטראוס לא התרשלה ולא זלזלה בבריאות הציבור, סביר שנמשיך לזלול מהממתקים שלה. יהיה רבעון קשה, אולי שניים, כל השנה לא תהיה טובה. אבל שטראוס זה לא רק ממתקים.

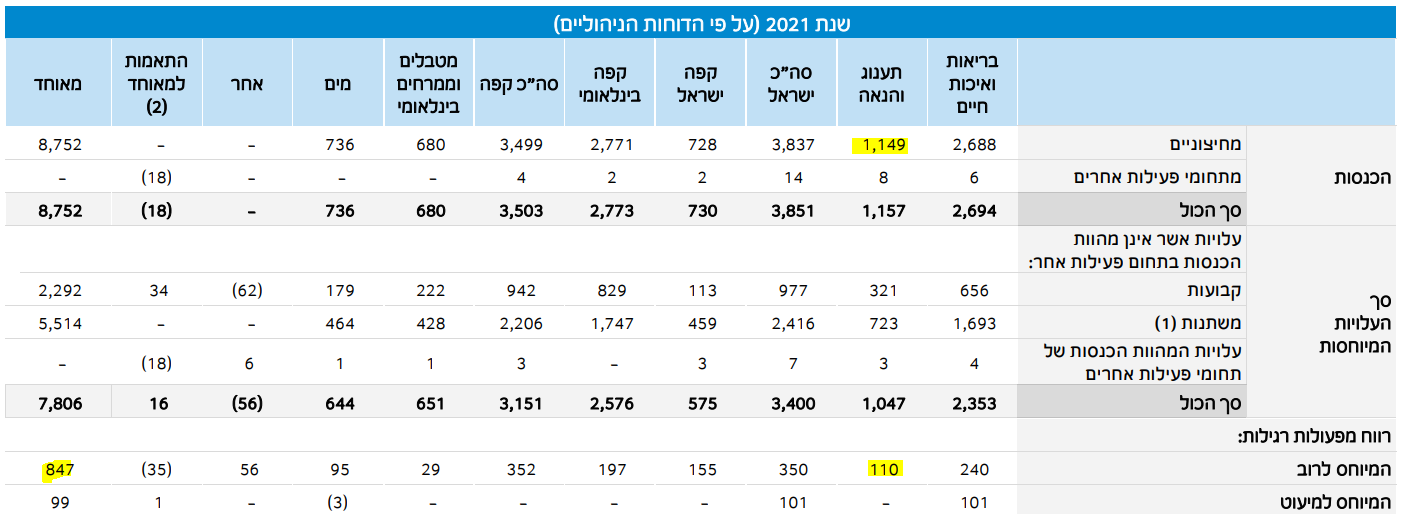

שטראוס היא קונצרן גלובלי שמייצר ומשווק בשפה פשוטה קפה, מוצרי חלב, ממתקים, חומוס, מים ועוד. בשטראוס קוראים לממתקים "מוצרי תענוג והנאה" ואגב לקוטג' ולמוצרי החלב קוראים "מגזר בריאות ואיכות חיים", אבל עזבו שפה, בואו נתרכז במספרים. כל מוצרי התענוג וההנאה נמכרו בשנת 2021 ב-1.15 מיליארד שקל, מתוך 8.75 מיליארד שקל. הרווח מפעילות היווה 110 מיליון מתוך 847 מיליון שקל. לא זניח בכלל, אבל גם לא נתח גדול מדי, בערך שמינית, 12%-13%.

בתרחיש הכי גרוע והכי לא ריאלי, העסק הזה נעלם. כמה זה יפגע ברווחים של שטראוס? בהנחה ששטראוס תחסל את הפעילות לרבות את העלויות שמסביב, זה יפגע בה ב-12%-13% ברווחים ובהתאמה בשווי. השווי של שטראוס לפני הנפילה היה 11.4 מיליארד שקל, וכעת אחרי ירידה של 10% הוא 10.3 מיליארד. במילים אחרות, השוק מתמחר שמחלקת הממתקים-תענוג והנאה, כמעט ונעלמת בעקבות המשבר. זה תרחיש רע, זה תרחיש שאולי לוקח בחשבון חלחול של המשבר לתחומים אחרים, אבל בחישוב קר ובהסתכלות קדימה, זו נראית תגובה מוגזמת.

- בעקבות הריקול - שטראוס עם פגיעה של כ-300 מיליון שקל ברווח הנקי

- שטראוס מפטרת 150 עובדים כדי לחסוך עד 80 מיליון שקל בשנה

- המלצת המערכת: כל הכותרות 24/7

זה לא אומר שמניית שטראוס מעניינת. זה אומר שמי שחשב שהיא מעניינת לפני שבוע (לפני שהמשבר החל), מקבל אותה כעת בהנחה. רק צריך לקחת בחשבון כמה דברים – בטווח הקצר הכל יכול להיות, כי כשינתחו את החברה בהסתמך על הרווחים החזויים ב-2022 אז כמובן שהיא לא תהיה אטרקטיבית, יש הפסדים כבדים בעקבות המשבר. אבל כשיסתכלו מעבר לפינה, לשנים הבאות, וינסו לחלץ את הרווח המייצג, הרי שהוא לא אמור להיפגע. קחו את כל ההוצאות בגין המשבר ושימו אותן בסל ותקראו להן הוצאות חד פעמיות. הן לא יחזרו (יותר מדויק – לא אמורות לחזור) בשנים הבאות, ואם ההנחה הזו נכונה, קיבלתם את שטראוס בהנחה של 10%.

כל זה תחת הסתייגות חשובה. וורן באפט אמר לפני עשרות שנים שכאשר מוצאים ג'וק אחד במטבח סביר שיצוצו עוד ג'וקים (לכללי ההשקעה של וורן באפט). הכוונה היא שכאשר מגלים שיש בעיה-תקלה בחברה, מסתבר שלרוב זו לא הבעיה-תקלה האחרונה. רואים את זה באינסוף דוגמאות, אבל יש גם המון מקרים של תקלות חד פעמיות. אז בהנחה שהתקלה בשטראוס היא חד פעמית, הרי למשקיעים שהאמינו עוד קודם במניה, יש כעת הזדמנות. השאלה אם שטראוס היתה אטרקטיבית עוד קודם, היא שאלה קשה – חברה יציבה, בתחום יציב, צומחת בזכות פעילות גלובלית בכ-3%-5% בשנה, נסחרת במכפיל רווח של 18.5. נראית כמו השקעה סולידית יחסית, אבל בתמחור לא נמוך. הגופים המוסדיים די אהבו אותה, במיוחד ילין לפידות. עכשיו הם יכולים לקבל אותה במכפיל של 16.5-17.

- 8.אאא 01/05/2022 15:31הגב לתגובה זוייצור מוצרים מוגמרים זה היה חוסך לחברה המון כסף וכאב ראש וכל הבלגן הגדול הזה

- 7.יוני 01/05/2022 09:10הגב לתגובה זותסמונת המייסד הנעלם

- 6.בן 28/04/2022 13:58הגב לתגובה זותיפול עוד 50%.

- אתה אמוציונאלי מדי. תינשום אחי. לא מחליטים מהבטן (ל"ת)פוקסי 01/05/2022 00:39הגב לתגובה זו

- 5.לירן 28/04/2022 13:36הגב לתגובה זומניית כרמית מלאה במוצרי שוקולד מגבירה את הייצור בימים אלה

- השוקולד של כרמית עם טעם לוואי, בספק אם יהיה לו ביקוש (ל"ת)יובל 01/05/2022 09:09הגב לתגובה זו

- 4.יוסי 28/04/2022 11:24הגב לתגובה זוחברה שיש בה באז שלילי שברור לכולם שימשך בשבועות הקרובים עם עוד תביעות ואולי עוד ריקולים, לא קונים כשמתחיל הבלגאן. מחכים לראות מה מוליד יום ואם רואים שאין החרפה במצב אפשר לקנות. בד"כ חברות במצב כזה יורדות עוד כמה אחוזים עד שהעסק נירגע. ועם כל הכבוד לניתוח שלך על כל כך ששוק הממתקים הוא רק 10-12% מהרווח ולכן גם משווי המניה מי קבע שככה מסתכלים על זה המשקיעים אולי דווקא שם הם רואים צמיחה או רואים פוטנציאל למוצרים חדשים וגידול ברווחיות ובלי המגזר הזה החברה תציג צמיחה נמוכה אז תוריד מכפיל 16.5 למכפיל 12.5. בקיצור הייתי ממתין שבוע-שבועיים לפני שאני נכנס.

- אבי 28/04/2022 14:34הגב לתגובה זושימו לב לכרמית

- שחר 28/04/2022 13:50הגב לתגובה זוואז תרוץ לקנות אותה ב 10000 :-)

- 3.שמחה 28/04/2022 11:13הגב לתגובה זוצריכים תביעת הציבור נגד שטראוס על 200 מליון

- 2.הזדמנות לעצור את החזירות (ל"ת)28/04/2022 10:59הגב לתגובה זו

- 1.מני 1 28/04/2022 10:48הגב לתגובה זוהחברה נכשלה בניהול הסיכונים שלה כל עוד היא לא תחשוב אחרת יש הצדקה לירידות

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.