בזן משתפרת ומנסה לפתות משקיעים - תחלק 50% מהרווחים כדיבידנדים

חברת בזן -3.08% שהינה תשלובת הזיקוק והפטרוכימיה הגדולה בישראל, מדווחת על שיפור בתוצאות לעומת התקופה המקבילה אשתקד. אז אולי זו לא חוכמה - שנה שעברה היו סגרים על רקע הקורונה והשימוש בדלקים היה נמוך יותר, ועדיין - ההבדלים בצריכה לא גדולים, ויש אפילו מגזרים שצרכו יותר אנרגיה אשתקד מאשר השנה. חוץ מזה, היקף המכירות חשוב לרוח, אבל הרווחיות חשובה יותר והיא נקבעת על ידי גורמים שונים וחיצוניים - מרווח הזיקוק השנה פשוט יותר טוב, גם בזכות העלייה במחירי הנפט.

מניית בזן לא התאוששה מהקורונה כשבשנה האחרונה מכביד עליה בעיקר היותה חברה מזהמת כשחלק מהגופים המוסדיים לא מעוניינים בסוג כזה של השקעות. על רקע זה, שווי החברה - 3 מיליארד שקל, נראה על פניו, נמוך בהינתן קצב רווחים שנתי של 500-600 מיליון שקל. אז נכון, ברור שפעילות הזיקוק של דלקים היא לא העתיד, אבל לבזן יש התחלה של חדירה לתחומים לא מזהמים (או מזהמים פחות) ויש גם את הנדל"ן - שמתישהו (וזה יכול להיות רחוק) צפוי להשביח.

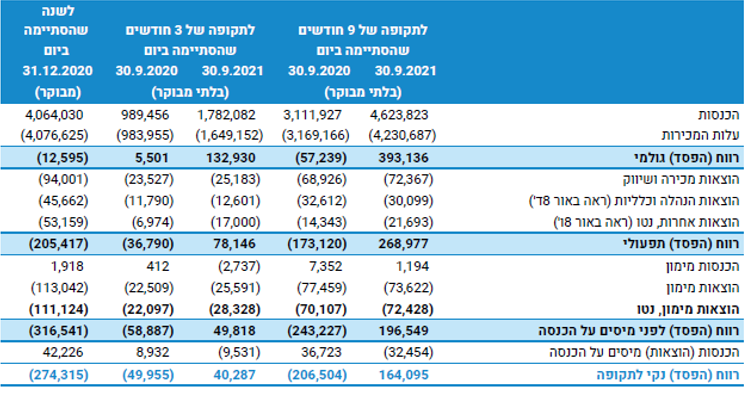

מלאכי אלפר, מנכ"ל קבוצת בזן אמר על רקע פרסום התוצאות: "התוצאות מדברות בעד עצמן ומוכיחות את חוסנה של הקבוצה. בזן ממשיכה את המגמה החיובית מתחילת שנת 2021 ומציגה רבעון שלישי חזק בשני מגזרי הפעילות שהסתיים עם EBITDA מנוטרל מאוחד של 144 מיליון דולר ורווח נקי של 40 מיליון דולר. בתשעת החודשים הראשונים של השנה צמחה ה-EBITDA המנוטרלת לכ-341 מיליון דולר והרווח הנקי עלה לכ-164 מיליון דולר.

"ה-EBITDA ברבעון הושפע בעיקר משיפור ניכר בסביבה העסקית במגזר הזיקוק, שהציג ברבעון השלישי מרווח זיקוק מנוטרל של 7.8 דולר לחבית וניצולת זיקוק של 86% בקו מגמה עולה. מגזר הפולימרים המשיך לתרום משמעותית לרווחיות והציג EBITDA של 76 מיליון דולר ברבעון השלישי.

- התקלה בבז"א נמשכת, והנזק מוערך ב-25 מיליון דולר

- "אין היתר בנייה": החלטת בית המשפט שעלולה לפגוע בבזן

- המלצת המערכת: כל הכותרות 24/7

"בצד עסקי הליבה, הקבוצה ממשיכה לחתור לקידום האסטרטגיה לאספקת פולימרים ממוחזרים ומתכלים לתעשיית הפלסטיק. במסגרת זו נחתם לאחרונה הסכם עם חברת UBQ Materials לאספקת חומר תרמו-פלסטי, ידידותי לסביבה, המבוסס על מרכיבים ביולוגיים. החומר ישולב בתחילת שרשרת האספקה ויאפשר לכרמל אולפינים לספק חומר מופחת-פחמן לתעשיית הפלסטיק. שיתוף פעולה זה יפחית את טביעת הרגל הפחמנית בתהליכי הייצור של כאו"ל ויסייע לקבוצה לעמוד ביעדים שהוצבו במסגרת התכנית האסטרטגית - ייצור של 15% פולימרים ירוקים עד 2025 ו-30% פולימרים ירוקים עד 2030".

- 5.חביבי 08/11/2021 13:55הגב לתגובה זוכן, בית ההשקעות ההוא שהשקיע הרבה במדינה ההיא ונפל יותר מכולם. תהיתי למה הם לא נכנסים לבז"ן הרי ברור כשמש שהסקטור הזה יתרומם בטח כשהיה אפשר לקנות עד לאחרונה מניות בזן במתחת ל-70. הוא אמר לי שאני לא יודע על מה אני מדבר. שימו לב פשוט איפה הכסף שלכם מנוהל.

- 4.איך המחיר שלה כל כך נמוך? (ל"ת)משקיע 08/11/2021 13:27הגב לתגובה זו

- 3.בזן בוזזת את משקיעה 08/11/2021 12:49הגב לתגובה זודיבדנדים . מאז המשקיעים רק הפסידו ולא קיבלו דיבידנד וכל הכסף הולך לקנסות לממשלה .המדינה נפטרת מכל הבעיות שלה כמו שעשתה עם בזן וכיל ואז המשקיעים משלמים על הכל. מחכים לראות אם בזן תגיע ל 110 לפני שהממשלה או איזה שרה עקומה שרוצה שיראו שהיא עושה משהו תתעלק על בזן וכיל. מדינה מאוסה לא פלא שכולם רוצים לעוף מפה

- 2.שולתתתתת1 08/11/2021 11:23הגב לתגובה זואני אמכור באחד משני נקודות היציאה... חשבתי שהיום אחרי הדוחות תקפוץ בעשרה אחוזים נקווה שזה מה שיקרה לקראת סוף היום

- 1.מכפיל 5 לחברה שכל רבעון חזק יותר מקודמו.מוסדיים טמבלים (ל"ת)אריה 08/11/2021 10:27הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

פי 1,200 - עמירם לוין, אלוף במיל מלמד את כולנו שהשקעות זה כמובן גם - מזל, אבל גם הרבה שכל-ידע

800 אלף שקל של השקעה הפכו בעת שנקסט ויז'ן הונפקה ל-31 מיליון שקל. זה היה לפני 4 שנים, מאז האלוף עמירם לוין מימש מספר פעמים וירד מרף הדיווח של ה-5%, אבל לביזפורטל נודע שהוא עדיין מחזיק במניות החברה. אם לוין לא היה מממש הוא היה מחזיק כיום מניות ב-1 מיליארד שקל. אבל לוין מימש ובצדק - אף אחד לא יכול היה לדעת שזו השקעה שתניב פי 1,200! ופי 40 מאז שהיא החלה להיסחר.

על פי ההערכות ובהסתמך על מכירות שכן דווחו, לוין נפגש עם כ-250 מיליון שקל במזומן והוא עדיין מחזיק בכמות מניות משמעותית, - לאחר שהמניה עלתה פי ארבע בשנה האחרונה - בלכל הפחות 400 מיליון שקל. בסך הכל מדובר על 650 מיליון שקל, וזו הערכה שמרנית. בפעם הקודמת שניסינו לשאול את לוין על ההשקעה הוא אמר - "בטח שאני מחזיק, אבל זו השקעה פרטית ואני לא מדווח".

עמירם לוין מלווה את החברה מההתחלה. המייסדים היו צריכים דמות מוכרת, דומיננטית, פותחת דלתות ולוין הצטרף. הוא האמין בחברה, השקיע בה, והצליח. ההצלחה של נקסט ויז'ן היא הרבה מזל. לוין הרוויח תשואה של כ-120,000%, זה מזל, אבל לא רק. זו ידיעה, זה ניסיון, זה הרבה שכל. שכל של בניית הדברים הנכונים, הסתכלות מאוד ממוקדת על מה שטוב לחברה ולא מקלישאה, בניית חברה אמיתית והבנה שוטפת של צרכי השוק במטרה לספק את המוצרים הטובים והנכונים לצבאות ולמשתמשים.

- יו"ר נקסט ויז'ן: "יהיו עוד הזמנות גדולות, לא יודע אם כזאת, אבל הביקוש מאוד חזק"

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- המלצת המערכת: כל הכותרות 24/7

אם תרצו - היה אולי הרבה מזל, אבל המזל הולך עם הטובים - נקסט ויז'ן היא חברה אמיתית ולוין זיהה את האנשים וההנהלה ואת המוצר ועזר להביא אותו למקומות הגבוהים. עכשיו הוא מחוץ לחברה, אין לו תפקיד רשמי, אך הוא עדיין מאמין בחברה ומשקיע בה.