מה עדיף - פוליסת חיסכון או קופת גמל להשקעה?

כשהריבית בפיקדונות הבנקאים כל כך נמוכה, אין פלא שחוסכים רבים מחפשים פתרונות חיסכון אלטרנטיביים. שני פתרונות פשוטים שמציעות חברות הביטוח ובתי ההשקעות הן פוליסת החיסכון וקופת הגמל להשקעה. הן לקופת הגמל להשקעה ולפוליסת החיסכון ישנם מאפיינים דומים כמו ליתר המוצרים הפנסיונים, אך לכל אחד מהם ישנם יתרונות שעשויים להיות רלוונטיים לחלק מהחוסכים.

קופת גמל להשקעה ופוליסת חיסכון – החלקים הדומים

שני מוצרי החיסכון מאפשרים לבצע הפקדות שוטפות או חד פעמיות למוצר, את הכספים ניתן למשוך בכל שלב בכפוף למס רווחי הון בשיעור של 25% בדומה להשקעות אחרות בשוק ההון. במרבית החברות ניתן לקחת הלוואה על כספי החיסכון בשיעור של 80% מהכספים, כאשר מרבית החוסכים משתמשים באפשרות זו לצורך מינוף כספי החיסכון.

הן חברות הביטוח והן בתי ההשקעות מציעות מגוון רחב של מסלולי השקעה בהם מסלולי השקעה פאסיביים. בניגוד למעבר בין קרנות נאמנות בבנק כאשר בכל מעבר בין קרן נאמנות אחת לשנייה מתבצעת "מכירה" ונשלם מס רווחי הון, בקופת הגמל להשקעה ובפוליסת החיסכון את תשלום המס רווחי הון נשלם רק בפדיון הכספים. כך שניתן לעבור בין מסלולי ההשקעה בכל שלב מבלי שהמעבר יחייב אותך בתשלום מס רווחי הון.

בשני המוצרים ניתן לגבות דמי ניהול על ההפקדות השוטפות ועל הצבירה הקיימת. אך עליכם להקפיד כי אתם משלמים דמי ניהול רק על הצבירה.

לקריאה נוספת:

> קרנות ברירת המחדל החדשות בפנסיה: האם להמתין או להצטרף?

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- שנת 2025 הוכיחה: פיזור השקעות ויתרון הביתיות שווים כסף

- המלצת המערכת: כל הכותרות 24/7

> מתקרבים לפרישה והפנסיה קטנה – האם יש עוד מה לעשות?

> ראש בראש: איך עדיף לחסוך - קרן פנסיה, תיק השקעות או דירה להשקעה?

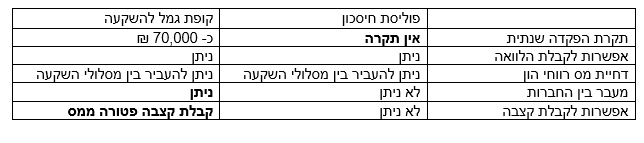

מה ההבדל בין קופת גמל להשקעה לפוליסת חיסכון?

ראינו כי ישנם נקודות דמיון רבות בין שני המוצרים, אך ישנם מספר מאפיינים ספציפיים לכל מוצר ומוצר שעשויים להפוך אותו לאטרקטיבי יותר בעיני חלק מהחוסכים.

היתרונות של קופת הגמל להשקעה

קופת הגמל להשקעה היא מוצר חצי פנסיוני, כלומר מצד אחד ניתן למשוך את הכספים בכל שלב בכפוף לתשלום מס רווחי הון, אך מנגד ניתן להשאיר את הכספים עד לגיל 60 והחל מגיל 60 להעביר את הכספים אל קרן הפנסיה או אל חברת הביטוח לצורך קבלת קצבת זקנה. קצבה הזקנה שמקורה בכספים שנצברו בקופת הגמל להשקעה היא פטורה ממס ויכולה להוות רובד נוסף בהכנסה שלנו בפרישה.

יתרון נוסף של קופת הגמל להשקעה הוא האפשרות למעבר בין החברות, כשם שניתן לשנות את מסלול ההשקעה בקופת הגמל להשקעה בכל שלב, כך ניתן להעביר את הכספים בין חברות הביטוח ובתי ההשקעות. בצורה הזאת החוסך יכל לבחור את מסלול ההשקעה מתוך היצע החברות המנהלות הקימות בשוק.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

החסרונות של קופת הגמל להשקעה

קופת הגמל להשקעה מוגבלת בתקרת הפקדה שנתית, השנה, 2021, התקרה עומדת על 70,913 שקל. חוסכים שמעוניינים להשקיע סכומים גבוהים יותר יצטרכו לפצל את ההשקעה בין שני בני הזוג. חוסכים להם יש יותר מ- 140 אלף ₪ יצטרכו לבחון את היתרונות של פוליסת החיסכון.

היתרונות בחיסכון בפוליסת החיסכון

בניגוד לקופת הגמל להשקעה, החיסכון בפוליסה אינו מוגבל בתקרה. גם חוסכים להם יש מאות אלפי שקלים יכולים לפתוח פוליסת חיסכון. לא פעם חוסכים בוחרים לקחת הלוואה על חשבון כספים אלו ולהשקיע את הכספים במוצרי חיסכון אחרים. חוסכים מבוגרים, כאלה שנולדו במהלך 1948 או קודם לכן יכולים לנצל את סעיף 125ד בפקודת מס הכנסה המקנה פטור מריבית כנגד הרווחים שנצברו בפוליסת החיסכון. הסעיף מקנה פטור ליחיד של כ- 13,000 שקל ולזוג כ – 16,000 שקלכנגד הרווחים שנצברו בפוליסה ולא ניתן לנצל אותו במוצרים פנסיונים כדוגמת קופת הגמל להשקעה או תיקון 190. השימוש בפטור שווה לחוסך אלפי שקלים בשנה.

לדוגמה, כנגד רווח של 13,000 שקל ישלם החוסך מס רווחי הון של 3,250 שקל. באמצעות חיסכון בפוליסה החוסך יחסוך את תשלומי המס. (לצורך החזר המס יש להגיש דוח שנתי למס הכנסה).

החסרונות בפוליסת החיסכון

בדומה לקופת הגמל להשקעה, גם בפוליסת החיסכון ניתן להעביר את הכספים בין מגוון מסלולי ההשקעה שקיימים בתוכנית. אך בניגוד אליה, לא ניתן להעביר את הכספים בין החברות השונות או אפילו לייצר מהכספים קצבה חודשית. חוסכים שירצו לעבור מחברה אחת לחברה אחרת יגלו שעליהם לפדות את הכספים לשלם מס רווחי הון ולהפקיד את הכספים בחברה אחרת. בנוסף, רק חברות הביטוח מנהלות פוליסת חיסכון והיצע החברות המנהלות קטן בהרבה מאשר החברות המנהלות קופת גמל להשקעה.

בשורה התחתונה

חברות הביטוח ובתי ההשקעות מנהלים מוצרים גם לטווח קצר שמאפשרים לחוסכים לנהל את כספם גם מחוץ לבנק. המוצרים השונים נהנים מהיתרונות של המוצרים הפנסיונים בהם דחיית מס רווחי הון ואפשרות לקבלת הלוואה בתנאים אטרקטיביים על כספי החיסכון.

- 6.אבי 07/10/2021 06:36הגב לתגובה זוhttps://www.simplifynance.co.il/blog/investment-gemel-fund

- 5.מה קשור? שני מוצרים שונים לגמרי מבחינת מיסוי, גובה 06/10/2021 20:34הגב לתגובה זומה קשור? שני מוצרים שונים לגמרי מבחינת מיסוי, גובה ההפקדה ודמי הניהול.

- זה בדיוק מה שכתוב בכתבה תקרא (ל"ת)א 07/10/2021 06:44הגב לתגובה זו

- 4.עוזי 06/10/2021 19:29הגב לתגובה זופה כתוב שהמס במשיכה הוא 25% ובפירסומים של פדיון בגמל 190 כתבו 15% מס על הרווחים

- אבי 07/10/2021 01:32הגב לתגובה זוא.גמל 190 לא מיועד לחיסכון רגיל , אלא לאנשים מבוגרים שכבר מקבלים קצבה מקרן פנסיה / לכספי פיצויים . ב .בגמל להשקעה / כל אפיק בשוק ההון המס 25% ריאלי, בתיקון 190 זה 15% נומינלי .

- 3.אופיר 06/10/2021 14:36הגב לתגובה זויסביר נדב טסלר כיצד קופת גמל להשקעה משלמת קצבה, כשאין לקופת גמל מנגנון אקטוארי.

- אבי 07/10/2021 01:35הגב לתגובה זואת הכספים מקופת הגמל להשקעה מעבירים לקרן פנסיה ורק לאחר מכן ניתן לפרוש ולקבל קצבה חודשית .

- בני 06/10/2021 17:36הגב לתגובה זוכתוב שיש להעביר את הכספים

- 2.אלדן 06/10/2021 14:02הגב לתגובה זויש לך טעות. בפוליסת חסכון יש אפשרות לקצבה פטורה.

- לא נכון (ל"ת)אלכס 06/10/2021 17:36הגב לתגובה זו

- 1.חיסרון של פוליסת חיסכון, שלא ניתן לקזז רווח/הפסד (ל"ת)עמי 06/10/2021 13:58הגב לתגובה זו

- אין שם כמעט הפסדי הון (ל"ת)1 13/10/2021 21:04הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.