צים זינקה 300%; מה יהיה בהמשך?

אם יש חברה אחת שאפשר להגיד עליה בלב שלם שהקורונה שינתה את המצב שלה ב-180 מעלות, זו חברת צים העוסקת בתחום ההובלה הימית של מכולות. הרווחים של החברה, שבשליטת קנון 2.55% (28%) של עידן עופר הגיעו לשיאים חדשים והחברה הצליחה להנפיק בארצות הברית בתחילת השנה, כאשר בחצי השנה שחלפה מאז זינקה המניה בלא פחות מ-300% לאחר שהציגה דוחות טובים מאוד לרבעון הראשון של 2021.

צים הפכה להיות גורילה מקומית שנסחרת בשווי של 5.5 מיליארד דולר וצפויה להרוויח מעל מיליארד דולר בשנה.

אך לא תמיד החיים האירו פנים לצים, שגם בשנת 2009 וגם בשנת 2014 ביצעה הסדרי חוב במסגרתם החברה לישראל של עידן עופר נאלצה להזרים לחברה כסף. החברה, נוסדה עוד לפני קום המדינה, כשהיתה חברת הספנות המובילה באזור. בצעירותה מומנה מכספי השילומים מגרמניה. במשך תקופה עיקר פעילות החברה הייתה להוביל נפט איראני, בתקופה שהיחסים עם איראן היו טובים - ובשלב מסוים ומאורח (לפני כחמש עשרה שנה) היא הופרטה ונרכשה על ידי משפחת עופר.

כמו חברות מופרטות אחרות שבעלות חשיבות אסטרטגית (אל על -2.22% , בזן -0.51% ) - למדינת ישראל, ישנה "מניית זהב" המקנה למדינה אפשרות לסרב לביצוע מכירה שלה לגוף כל שהוא, וכמו כן, במקרה של צים - המדינה מחייבת את החברה להחזיק מספר מסוים של ספינות בכל רגע נתון בחופי ישראל למקרי חירום.

החברה כאמור, נהנתה מאוד מהזינוק במחיר ההובלה הימית ומהפסד תפעולי בשנת 2018 החברה הגיעה עד לכדי רווח תפעולי של כ-722 מיליון דולר בשנת 2020 ורווח נקי של מעט יותר מחצי מיליארד דולר (כחלק מתקן החשבונאות החדש לחכירות, החברה רושמת חלק מהוצאות החכירה שלה תחת סעיף הוצאות מימון ועל כן הרווח התפעולי מעט "מעוות"). אך יש להדגיש, שחלק מהרווח נובע מהכרה בנכסי מס של 123 מיליון דולר בגין הפסדים של שנים קודמות, בנטרול החלק הזה - מתקבל כי הרווח המייצג של החברה לשנת 2020 עומד על כ-400 מיליון דולר.

- צים מזנקת 9%, נובו 8% אלי לילי יורדת 1% - מה עושים החוזים?

- צים מזנקת: הדירקטוריון בוחן הצעות רכישה משתי ענקיות ספנות

- המלצת המערכת: כל הכותרות 24/7

ואם זה לא מספיק טוב - אז ברבעון הראשון של שנת 2021 החברה הציגה את אחד הרבעונים הטובים ביותר בהיסטוריה שלה, אם לא הטוב ביותר בו רשמה רווח תפעולי של לא פחות מ-680 מיליון דולר ורווח נקי של כ-590 מיליון דולר (495 בנטרול הטבת מס) - יותר מבכל שנת 2020.

החברה נסחרת כעת לפי שווי שוק של כ-5.5 מיליארד דולר, שווי שוק המשקף מכפיל רווח מייצג של כ-15 על רווחי שנת 2020 ו-2.7 על רווחי רבעון 1 של השנה.

אבל, פיל פישר - אחד מהאבות המייסדים של תורת השקעות הערך אמר פעם, לפני יותר מ-50 שנה שיש להיזהר מהסוג הזה של חברות - "חברות מרג'ינליות", כלומר חברות לא מאוד רווחיות, אם בכלל - שבמשך תקופה קצרה מסוימת מציגות תוצאות טובות. הדבר הזה, כמו דברים רבים נוספים שאמר - נכונים גם לתקופתנו. שוק המכולות היום רושם גאות, גאות במחירים שמרקיעים למרחק - אך השאלה היא לעוד כמה זמן הדבר יימשך.

- 3.משה 27/06/2021 12:43הגב לתגובה זולארכי נוכלים שיטה מגעילה של נוכלים בורסה

- 2.רועה חשבון 25/06/2021 21:46הגב לתגובה זולא נראה לי שתהיה לו בעיה לשרוף את המשקיעים ה"קטנים"

- 1.אביעד 25/06/2021 15:02הגב לתגובה זובאונייות מטען. מחירי יולי 2021 גבוהים יותר מיוני. וכך כל חודש ב 7-8 חודשים. ולמרות שמחירי ההובלה מזנקים. בעלות התפעולית של חברות הספנות אין שינוי. ברבעון 2 כמו שזה נראה יראו רווחי שיא בענף.

- רפי 25/06/2021 16:03הגב לתגובה זואל תשכח שהקורונה שוב "מרימה ראש" בעולם.

וול סטריט, Photo by Keenan

וול סטריט, Photo by Keenanוול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

שוק המניות האמריקאי מתקרב לסיום 2025 כשהוא בשיאים היסטוריים, והציפייה בקרב המשקיעים היא לנעילה חיובית של השנה. המדדים המובילים נסחרים סמוך לרמות שיא, לאחר שהתאוששו מתנודתיות מוקדמת יותר בדצמבר, שנבעה בעיקר מחולשה במניות הטכנולוגיה על רקע חששות מהיקף ההשקעות בבינה מלאכותית.

מדד S&P 500 רשם שיא חדש לפני חג המולד, והוא נמצא במרחק של כ־1% בלבד מרמת 7,000 נקודות, רף סמלי שמעולם לא נפרץ. אם המגמה הנוכחית תימשך, זה יהיה החודש השמיני ברציפות של עליות במדד, רצף העליות החודשי הארוך ביותר מאז השנים 2017–2018. גם מדד נאסד"ק, המוטה לטכנולוגיה, מסכם שנה חזקה עם עלייה דו־ספרתית.

מדיניות הפד במוקד

על רקע סיום השנה, תשומת הלב של השווקים מופנית בעיקר למדיניות הפדרל ריזרב. הבנק המרכזי הוריד את הריבית המצטברת ב־75 נקודות בסיס בשלושת ישיבותיו האחרונות, לרמה של 3.50%–3.75%, אך ההחלטה האחרונה התקבלה ברוב דחוק, והתחזיות של חברי הוועדה לגבי המשך השנה הקרובה אינן אחידות. פרסום פרוטוקול הישיבה הקרובה עשוי לשפוך אור על חילוקי הדעות בתוך הבנק.

נושא נוסף שמרחף מעל השווקים הוא זהות יו"ר הפד הבא. כהונתו של ג'רום פאוול מסתיימת במאי, והמשקיעים ממתינים להודעת הנשיא דונלד טראמפ על מועמדותו להחלפה. כל רמז להחלטה צפוי להשפיע על המסחר בטווח הקצר, במיוחד בתקופה של נזילות נמוכה.

- נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

- התמ״ג עלה 4.3% בניגוד לציפיות

- המלצת המערכת: כל הכותרות 24/7

למרות העליות במדדים, הרכב העליות בשוק השתנה בחודשים האחרונים. מניות הטכנולוגיה, שהיו המנוע המרכזי של העליות בשנים האחרונות, רשמו ביצועי חסר מאז נובמבר, בעוד שסקטורים אחרים תפסו את מקומן כמובילי השוק. מניות פיננסים, תחבורה, בריאות וחברות קטנות הציגו תשואות עודפות, תופעה שבוול-סטריט מגדירים כרוטציה של משקיעים לעבר תחומים שבהם רמות התמחור נמוכות יחסית והחשיפה לסיכונים בענף הטכנולוגיה מוגבלת יותר.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

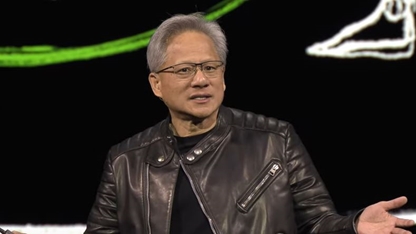

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.