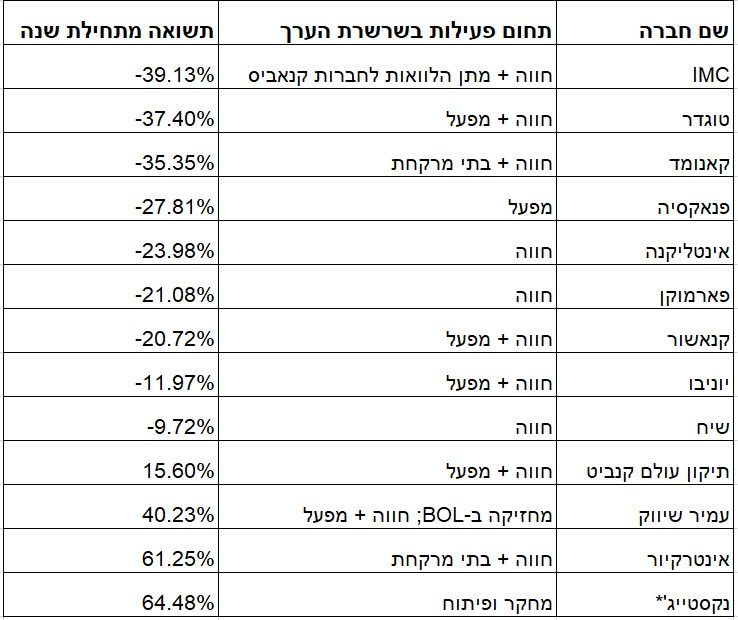

סקטור הקנאביס - ההצלחה של BOL, הכישלון של פנאקסיה

סקטור הקנאביס התמודד בתחילת השנה עם תקלה לא פשוטה - עצירת היבוא. עקב הקשחת תנאי היבוא שעשתה היחידה לקנאביס רפואי במשרד הבריאות - נעצרו כל משלוחי היבוא, שהיוו חלק ניכר מהשוק וחלק עוד יותר ניכר מהמוצרים האיכותיים והנמכרים שבו.

חלק מהחברות, כמו BOL היו ברות מזל להספיק לייבא בדקה ה-90, אבל בסופו של יום היבוא נעצר. אומנם יש הערכות שהייבוא יחזור בעוצמה מלאה כבר לקראת סוף השנה; אבל עדיין השוק השנה היה צריך מהר מאוד לעשות סיבוב של מאה ושמונים מעלות משוק שחלק גדול ממנו הוא יבוא - לשוק שנסמך על גידול מקומי.

מגמה שניה שניתן היה לזהות היא מגמת הקונסולידציה בישראל, או במילים יותר פשוטות; חברות גדולות ומבוססות רכשו חברות קטנות ומבוססות פחות. אינטרקיור -1.07% לדוגמא שהניבה בחצי השנה האחרונה את התשואה השנייה בגודלה מבין מניות הסקטור חתמה על הסכמי רכישה של חברת הקנאביס הקטנה יותר "בטר" (בעבר היתה בהליכי מיזוג עם וויטסמוק) ועל הסכם רכישה של פעילות הפצה ובתי מרקחת.

גם חברת IMC ביצעה רכישות של מספר פעילויות בצפון אמריקה וכן את פעילות ההפצה של פנאקסיה, שנחשבת למקור ההכנסה העיקרי של החברה.

העולות

אינטרקיור -1.07% (עליה של 61.25%) שהיא החברה הגדולה מבין חברות הסקטור רשמה עליות שערים במהלך חצי השנה האחרונה - בעיקר בזכות המיזוג עם ה-SPAC שהכניס לקופה של החברה קרוב ל-200 מיליון שקל, זאת בנוסף לצמיחה האורגנית שרשמה החברה. לאחר העלייה והמיזוג עם הספאק החברה נסחרת לפי שווי שוק של 1.1 מיליארד שקל.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

כמו כן, ניתן לראות את העלייה במניית עמיר שיווק 0.93% (עלייה של 40.23%) שנובע ככל הנראה הן מדוחות טובים בשורת ההכנסות של עמיר שיווק עצמה שלא עוסקת בקנאביס והן של חברת BOL בה החברה השקיעה - שהציגה גידול בהכנסות ותהליכי התייעלות שהתבררו כמוצלחים. BOL היא חברה פרטית ועל כן קשה לתת הערכה מדויקת לשווי שלה.

היורדות

פנאקסיה ישראל (ירידה של 27.81%) חוותה שנה לא קלה, בלשון המעטה. החברה רשמה במהלך השנה הפסד מייצג של לא פחות מ-25.7 מיליון שקל, שיעור רווחיות גולמי נמוך מאוד של 7% והון חוזר מדולדל ביחס להפסד של 23 מיליון שקל בלבד.

ההפסדים הובילו את החברה להכרזה על תוכנית התייעלות שתיושם לטענת החברה לא יאוחר מה-30 ליוני. כמו כן, ככל הנראה בעקבות ההפסדים - נאלצה פנאקסיה למכור את פעילות ההפצה שלה לחברת IMC. ההפסדים, בנוסף לחשש מפני הפגיעה הצפויה בעסקי החברה והיתכנות של הנפקות נוספות בסגנון ההנפקות שעשתה החברה לאחרונה למוסדיים; הם שהובילו את החברה לרדת עד לשווי של 281 מיליון שקל.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

טוגדר -2.36% (ירידה של 37.4%) חוותה גם היא שנה לא פשוטה. החברה רשמה הפסד מייצג, בנטרול תגמול מבוסס מניות שינויים בשווי הוגן של לא פחות מ-11.3 מיליון שקל, תוך כדי שבדרך היא נאלצת לגייס הון באמצעות הנפקת מניות ב-2021 ואג"ח ב-2020. הבעיה היא שאת האג"ח, בהיקף של 40 מיליון שקל החברה גם צריכה לשלם. ולשלם כבר בסוף ינואר 2021 - כאשר החששות הן סביב יכולת הפירעון של החברה.

ההפסדים בשילוב עם הפחד מפני חדלות פירעון בחברה הם שהורידו את מחיר המניה של החברה, כאשר אתמול - לראשונה בתולדותיה, החברה ירדה מתחת לשווי שוק של 100 מיליון שקל והיא נסחרת כעת לפי 99 מיליון שקל בלבד.

קאנומד (ירידה של 35.35%) התקופה האחרונה גם לא הייתה מוצלחת במיוחד בשביל החברה. אף על פי שהחברה היא מגדלת מקומית ועל כן היא הייתה אמורה ליהנות מעצירת הייבוא - היא דיווחה על ירידה של כמעט 90% בצפי המכירות שלה ב-2021 מהחווה שלה במושב משואה.

כמו כן, החברה לא הצליחה להשלים בעצמה את בניית מתקן האינדור של החברה עליו נבנו הרבה ציפיות והוא היה הדבר העיקרי שבזכותו קיבלו האחים גינדי, בעלי השליטה הנוכחיים בחברה - את מניותיהם בחברה במסגרת המיזוג. כמו כן, החברה גם יצאה בפברואר להנפקת מניות שגרמה לירידה במחיר המניה. החברה נסחרת לאחר הירידה לפי שווי שוק של 70 מיליון שקל, כאשר ביחד עם חברת קנאשור היא חולקת בתואר "החברה הקטנה ביותר בסקטור הקנאביס במונחי שווי שוק".

שיח מדיקל -0.85% (ירידה של 9.72%), גם עבור שיח השנה לא הייתה שנה מצוינת. אף על פי שהחברה ביצעה ייצוא של 120 קילוגרם ללקוח באוסטרליה ועוד כמה קילוגרמים בודדים בהזמנה נוספת - היא לא הצליחה להשיג גידול במכירות, שעמדו על כ-11 מיליון שקל (בדומה לרבעון הרביעי של 2020). כמו כן, הרווחיות הגולמית של החברה ברבעון הראשון של 2021, בנטרול שינויים בנכס ביולוגי - עמדה על כ-40.9%, קיטון לעומת רווחיות גולמית של 53.6% ברבעון הרביעי של 2020.

מדובר פה כמובן על אכזבה שכן הציפייה הייתה שהיא תרשום עקב הייצוא לאוסטרליה גידול בשורה העליונה (ההכנסות) וגידול גם בשורה התחתונה יותר (רווח); אבל לא כך קרה, דבר שגרם לסימני שאלה סביב המחיר שהיא מוכרת לאוסטרליה והאם הוא באמת גבוה כפי שציפו. את העובדה שהמכירות לא צמחו ניתן לתרץ בכך שברבעון הראשון של השנה, כבר נשארו לה פחות מזני הייבוא שלה "אוג ארסי" ו-"מרמלדה" שנחשבו לזנים הנמכרים ביותר מבין זני החברה; אך את הירידה בשורה התחתונה קשה יותר להסביר. לאחר הירידה שיח נסחרת לפי שווי של 212 מיליון שקל.

פארמוקן (ירידה של 21.08%) - כגודל הציפייה כך גם גודל האכזבה. החברה השיקה בתחילת שנה את הזן ג'ונגל דרימס ביחד עם חוות עין חצבה איתה החברה חתומה על הסכם שיתוף פעולה במסגרתו חוות עין חצבה מגדלת את הזנים של פארמוקן אצלה בחווה.

התקווה הייתה שבגלל שחוות עין חצבה נמצאת באקלים אחר, חם יותר מהחווה של פארמוקן בצפון - הזנים יצאו טובים יותר וגם מכיוון שמזג האוויר בעין חצבה יותר יציב מהצפון, הזנים יצאו הדירים יותר. ואכן כך היה, הזן ג'ונגל דרימס יצא טוב ונחטף מהמדפים בתחילת השנה ועל כן הייתה ציפייה לראות זינוק בהכנסות של החברה. אך משום מה ההכנסות, בהשוואה לרבעון הרביעי של 2020 לא צמחו - ניתן להסיק שבגלל ירידה בזנים של החברה מהחווה בצפון.

כמו כן, החברה ביצעה רכישה של פעילות ה-CBD של חברת קנזון 0% תמורת מעל 3 מיליון שקל, כאשר הפעילות של קנזון רשמה הכנסות מינוריות של כמה עשרות אלפי שקלים בשנת 2020 והפסד של מיליונים. לאחר הירידה במחיר המניה של החברה פארמוקן נסחרת לפי שווי שוק של 108 מיליון שקל, סביב נמוך כל הזמנים של החברה.

- 2.י. 09/06/2021 00:42הגב לתגובה זוכבר בסוף ינואר 2021 --> טעות סופר. הכוונה ל 2022

- 1.גלעד 08/06/2021 17:38הגב לתגובה זותוסיף דיבידנדים

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.