המלצת קנייה על איירפורט סיטי - פרמיה של 30% על מחיר השוק

האנליסטים אוהבים את מניית ארפורט סיטי -2.53% - אחרי שבאקסלנס כתבו שהיא נסחרת בדיסקאונט העמוק ביותר ביחס ל-FFO החזוי שלה (הרחבה כאן) גם בלאומי פרטנרס סבורים שהמניה מתומחרת נמוך.

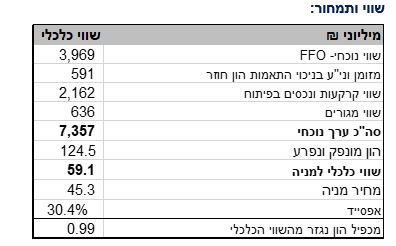

בלאומי מעדכנים את מחיר היעד של איירפורט סיטי ל-59.1 שקל למניה, לעומת מחיר שוק של כ-46.2 שקל - מחיר המשקף אפסייד של 30%. ההמלצה בלאומי היא - "קנייה"

"להערכתנו איירפורט סיטי נסחרת מתחת לשווי ההוגן שלה"

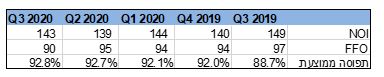

לדברי מעיין בק-מרום, אנליסטית בכירה בלאומי פרטנרס: "איירפורט סיטי מציגה רמת מינוף נמוכה, כאשר תחזית ה-NOI שלנו מבוססת על המודל שלנו לנדל"ן המניב בהשפעת משבר הקורונה ומבחינה בין נכסי משרדים לנכסי מסחר. התחזית לנכסי המשרדים שמרנית יחסית ומניחה ירידת מחירי שכר הדירה בשנתיים הקרובות, ותחזית נכסי המסחר מושפעת בעיקר ממגבלות הסגרים. לאיירפורט סיטי פרוייקטים בייזום וכן פרויקטי מלונאות בייזום אך מטעמי שמרנות ולאור אי הודאות בנוגע אליהם, אנו כוללים דיסקאונט של 30% ביחס לשווי הקרקעות והנכסים בפיתוח לעומת לשווי בספרים ואיננו כוללים את הרווחיות העודפת. כמו כן, עדכון זה כולל ירידה קלה בשיעור ההיוון בעקבות שיפור מקדמי ה-NOI במודל, בהתאם למצב השוק הנוכחי, בהשוואה למודל חברות הנדל"ן המסוקרות בעבר. אנו מעדכנים את מחיר היעד למחיר של 59.1 שקל למניה וקובעים את ההמלצה על 'קנייה'."

"השפעת הקורונה - דמי השכירות מהנכסים המסחריים בהם החברה לא הכירה עקב הפסקת הפעילות במרץ-ספטמבר מסתכמים ל-15 מיליון שקל, ואילו ההכנסות מתחום המשרדים נמשכו כסדרן גם במהלך תקופת מגבלות הקורונה, בכפוף לפריסת תשלומים נקודתית שניתנה לשוכרים ספציפיים. שיעור התפוסה בנכסים בישראל נותר יציב ועומד על 95%. ניתן לומר כי למעט הוויתור הנקודתי לשוכרים בתחום המסחר המשבר לא השפיע עד עתה על הנבת הנכסים הקיימים. החברה ביצעה בתשעת החודשים הראשונים של 2020 הפחתת שווי לחלק מנכסי הנדל"ן המסחרי בסך כ-106 מיליון שקל עקב שמאות מחודשת שכוללת עליה בסיכון לקבלת דמי שכירות בטווח הקצר. נציין כי המודל שלנו מתמחר כי עקב השפעת ההאטה הנוכחית במשק יבצעו החברות הפחתה חמורה יותר בשווי הנכסים ולכן ההון העצמי יקטן ושיעור המינוף יעלה."

- קרן הריט של מנכ"ל אירפורט סיטי לשעבר רוכשת 68 דירות ב-206 מ' ש'

- הסדר טיעון עם מוטי בן ארי: עבודות שירות וקנס של 200 אלף שקל

- המלצת המערכת: כל הכותרות 24/7

בלאומי הוסיפו כי: "לגבי הפרויקטים שבייזום של החברה, אנו מעריכים כי קיימת אפשרות לאפסייד עתידי מהפרויקטים הללו, אך לאור אי הוודאות בנוגע אליהם אנו כוללים דיסקאונט של כ-30% ביחס לשווי הקרקעות והנכסים בפיתוח בספרים ואיננו כוללים את הרווחיות העודפת.

"במקביל, בהערכת שיעור המינוף, המשמש לחישוב שיעור היוון התזרים להון העצמי, בעבר היינו מורידים את ה-NOI המייצג בתחום המסחר בכ-10% ומוסיפים 0.5% לשיעור ה-Cap Rate, כאשר לפי מצב השוק הנוכחי עידכנו את ירידת ה-NOI בתחום המסחר ל-5% ואיננו מוסיפים לשיעור ה-Cap Rate הקיים. שינוי זה מביא לירידה קלה בשיעורי ההיוון של החברות המסוקרות".

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

- 4.מניה של נוכל 02/03/2021 15:59הגב לתגובה זולא נוגע בעסקי קובי מימון תראו איך תחנה מרכזית בתלאביב נראית ותבינו למה

- 3.לאומי מספקים המלצות בתשלום ..... (ל"ת)S 02/03/2021 12:44הגב לתגובה זו

- 2.אקויטל 02/03/2021 12:34הגב לתגובה זואפשר לקבל חשיפה לאיירפורט סיטי גם דרך האמא אקויטל

- 1.YL 01/03/2021 13:38הגב לתגובה זוהאם קובי דאג ל כבאיות ב צמוד ל אירפורט סיטי והשאלה היא בעקבות השרפה ש פרצה פעמיים ב ארכיון קוי אשראי

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץ

נבות בר, מנכ"ל קיסטון קרדיט: דודי מוסקויץלאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

לאומי הצליח "לגנוב" את המימון לקיסטון - יממן את שותפות אגד בעסקה שתכניס לבנק כ-100 מיליון שקל בשנה והרווח עלייה יהיה כ-30 מיליון; וגם איך שה שהבטוחה ההדרת - חברת אגד שווה פחות לביטחון מהדירה שלכם?

קיסטון קיסטון אינפרא -1.11% , בעלת השליטה בקבוצת אגד, משלימה מימון מחדש בשותפות אגד, כשבנק לאומי מוביל מימון בהיקף של כ-1.75 מיליארד ש"ח בחיתום מלא. קיסטון נסחרת סביב ה-10 שקלים. מתחילת החודש היא עולה ב-2.2%, מתחילת השנה היא קפצה ב-74.8%, וב-12 החודשים האחרונים היא עלתה ב-71%. שווי השוק של החברה עומד על כ-1.9 מיליארד ש"ח.

המהלך מחליף שני הסכמי מימון נפרדים שהיו בעבר, וכל אחד מהם נשען על קונסורציום של כמה גופים מממנים. כעת המימון מתרכז בבנק אחד ובהסכם אחד, מה שמפשט את ניהול החוב בשוטף.

המימון החדש מיועד למחזור החוב הקיים, והוא כולל גם מסגרת למימון רכישת יתרת 13.2% מאגד במסגרת אופציית ה-PUT השנייה והאחרונה, שצפויה בפברואר 2026. מבחינת השותפות, זה גם מייצר מסגרת מימון מראש לאירוע המימוש, ולא רק מחליף חוב קיים.

מה הריבית האפקטיבית ולמה היא גבוהה יותר ממשכנתא

הריבית האפקטיבית המשוקללת בעסקה עומדת על כ-6% נכון להיום. חלק משמעותי מהחוב בריבית משתנה, כך שאם סביבת הריבית יורדת, גם עלות המימון עשויה להתעדכן כלפי מטה לפי התמהיל בפועל.

- קיסטון קופצת לאחר זינוק בהכנסות וברווח

- קיסטון: זינוק בהכנסות וברווח - מעלה את תחזית התזרים בכ-57%

- המלצת המערכת: כל הכותרות 24/7

כדי להבין איך מתקבל המספר צריך להסתכל על ריביות הבסיס ועל מרווחי האשראי שמתווספים אליהן. חלק מההלוואה בריבית פריים, חלק בריבית בסיס שקלית או צמודה שמחוברת לשוק האג"ח, ובמסלול הצמוד נכנסת גם ההצמדה למדד שמעלה את העלות האפקטיבית כשמגלמים אינפלציה. סיכוי טוב שהריבית תרד בהמשך השנה הבאה. אם בנק ישראל אכן יוריד את המשכנתא בלפחות 0.5%, הריבית על החוב תרד ל-5.5%.